Отчеты США

Отчет T-Mobile

- 03 ноября 2021, 11:13

- |

Всем добрый день!

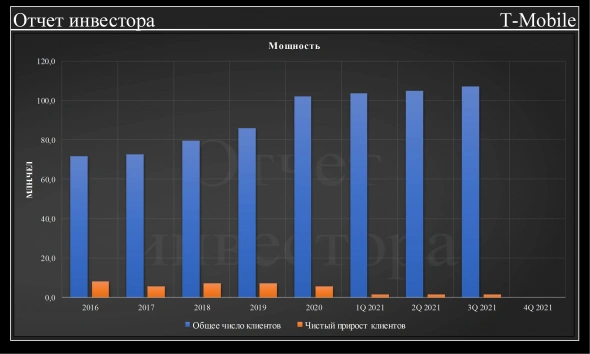

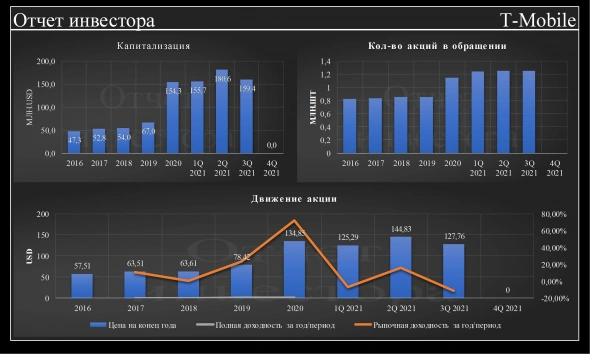

Отчет по T-Mobile включая 3Q 2021.

Рассчитал коэффициенты, мультипликаторы, EBITDA.

Всем приятного просмотра

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Ключевое событие недели - отчет по рынку труда в США за июнь 2021г

- 29 июня 2021, 08:00

- |

За последние 2 месяца мы наблюдали крайне слабые отчеты по рынку труда: количество новых рабочих мест хуже ожиданий при росте средних заработных плат. Причина — фискальными стимулы на федеральном уровне и на уровне штатов. В результате у среднего американца сейчас рекордный процент сбережений и отсутствие мотивации идти на работу — стимулирующие чеки как правило либо равны зарплате, либо даже превышают её. Некоторые работодатели сталкиваются с нехваткой работников и пытаются привлечь их повышенной зарплатой. Отметим, что инфляция заработной платы не является «переходящей» из-за открытия экономики. Повысить зарплату просто, а вот снизить — уже гораздо сложнее.

Что изменилось в июне? Часть штатов уже отменили дополнительные пособия по безработице. Это значит, что люди потихоньку начнут возвращаться на работу. Поэтому мы ожидаем, что отчет по рынку труда в пятницу будет чуть лучше ожиданий, отражая эффект от возвращения людей на работу. Новый дельта-штамм коронавируса пока почти не влияет на политику властей — вакцинация всё-таки работает. Однако на днях ВОЗ объявила глобальной угрозой самый последний штамм — «дельта плюс». По предварительным данным, этот штамм заразен настолько, что заразиться можно просто пройдя рядом с инфицированным без маски.

( Читать дальше )

Отчёт по рынку труда: BUY или SELL?!

- 04 июня 2021, 14:17

- |

Чем так важен этот отчёт? Прежде всего это состояние рынка труда, а это основная и главная метрика, на которую смотрит ФРС. Пауэлл не раз подчёркивал, что основная цель — нормализация ситуации на рынке труда. Даже рост потребительской инфляции оценивается через призму состояния рынка труда: при текущей занятости рост цен можно списать на временный фактор.

( Читать дальше )

Сантименты на американском рынке. Продолжение.

- 15 февраля 2021, 09:54

- |

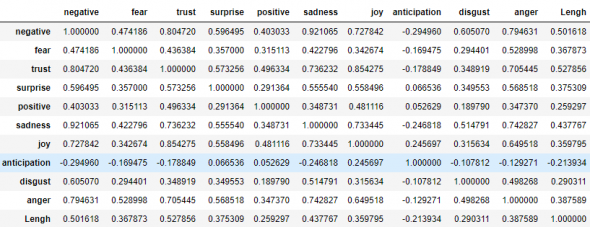

Для каждого отчета я получил оценку сантиментов, по 10 эмоциям и по каждой из них, разбил свои 2000 отчетов на три ровных группы — с максимальными значениями, минимальными и средними. И для каждой из этой группы глянул на сколько изменилась цена акции через 250 торговых дней, после опубликования отчета.

Вот корреляционна матрица между эмоциями (+ длина отчета).

Как видим между позитивными и негативными эмоциями корреляция +0,4. Что может показаться странным, если предположить что они противостоят друг другу. Однако, тут видимо другая логика — есть отчеты где составившие их буквально сыпят эмоциями, и отчеты выдержанные в более строгом стиле. Даже предположу как это получается. Вот допустим много негативного в отчете, что обьекетивно — компания не на высоте, или рыночная ситуация аховая, понятно что по законам маркетинга такое никто не купит, поэтому в лучшем стиле манипулирования, негатив обильно разбавляется позитивными словечками и на выходе потенциальный инвестор получает некую сбалансированную баланду. Вот вам и положительная корреляция долей позитивных и негативных слов в тексте.

( Читать дальше )

Moderna выступила антидрайвером американского рынка

- 20 мая 2020, 09:11

- |

Вторник для американского рынка выдался неспокойным: если в начале дня динамика индексов была разнонаправленной, то во второй половине дня снижение индексов ускорилось. По итогам вторника индекс Dow Jones Industrial Average снизился на 1,59% до 24 206,86, S&P 500 потерял 1,05% до 2 922,94, а Nasdaq Composite просел на 0,54% до 9 185,1.

Надежды на скорое открытие вакцины от коронавируса, которые крепли в понедельник после заявлений Moderna о хороших результатах тестирования своего образца на людях, разбились о мнение Stat News о поспешных выводах о ее эффективности. В результате акции компании обвалились более чем на 10% после взлета на 20% накануне.

Одним из интересных моментов дня стали выступления Министра финансов и главы ФРС на слушаниях в сенатском Комитете по банкам. Драйвером для рынка выступления не стали. Джером Пауэлл спрогнозировал существенное падение экономических показателей во тором квартале: уровень безработицы в США может подняться до 25%, ВВП упасть на 20-30%. Тем не менее глава Федрезерва заявляет о готовности центробанка США использовать весь набор инструментов и оставить базовую процентную ставку на около нуля до тех пор, пока экономика не вернется к росту. В целом по его словам экономика США вполне здорова, спад будет достаточно коротким, и со временем положение дел должно вернуться в норму.

До открытия основной торговой сессии свои финансовые результаты за 1 квартал опубликовали Walmart и Home Depot.

Порадовать смог только Walmart. Скорректированная прибыль в расчете на акцию на уровне составила $1,18 и превысила прогноз экономистов в $1,12. Выручка за квартал составила $134,622 млрд, увеличившись за последние двенадцать месяцев на 8,7%. Эксперты ожидали рост до $132,69 млрд. Продажи онлайн подскочили на 74%. Прогноз на 2021 финансовый год был отозван в связи с неопределенностью из-за пандемии.

Home Depot, напротив, отчитались хуже ожиданий. Прибыль на акцию составила $2,08 (против $2.27 на одну акцию в первом квартале 2019 года), что оказалось ниже консенсус прогноза в $2,27. Выручка компании за период выросла на 7,1% к аналогичному периоду прошлого года и составила $28,260 млрд., при прогнозе в $27,591 млрд. Прогноз до конца года также был отозван.

До конца недели также запланированы отчеты Alibaba, Nvidia, Best Buy, Expedia, L Brands. На данный момент драйверов для роста рынка остается все меньше и меньше: перспективы скорой разработки вакцины тают на глазах. Кроме того новостной фон США-Китай вновь выходит на первый план. Достигнутое в начале года соглашение на текущий момент под угрозой, все более явная перспектива очередного витка напряженности вплоть до полного разрыва отношений может стать причиной коррекции на рынке.

Добрый день Форумчане! Собственно вопрос. Где можно посмотреть отчеты зарубежных компаний? Желательно оригинальные на английском языке. Надеюсь найду отклик здесь присутствующих.

- 27 февраля 2017, 10:37

- |

Квартальная отчетность: как минус становится плюсом

- 23 февраля 2015, 17:47

- |

Завершился очередной сезон квартальных отчетов, во время которого индекс S&P 500 вырос на 3,5%, а котировки акций в день выхода отчетов вырастали в среднем на 0,55%.

Стоит отметить, что в этот сезон отчетов многие компании показали отличные результаты, тогда как еще квартал назад реакция рынка на их отчетность была просто ужасной. Ниже вы найдете таблицу, где собраны все компании, чьи котировки потеряли от 5% и более в день выхода отчета в октябре 2014 года, а в этот раз продемонстрировали рост на 10% и более за день. Самые громкие имена здесь хорошо известны всем: TripAdvisor (TRIP), Netflix (NFLX), Twitter (TWTR), Amazon (AMZN) и Biogen (BIIB).

При этом у Netflix (NFLX) и Amazon (AMZN) изменения просто поразительные. Если в прошлый сезон отчетов в октябре 2014 года акции Netflix упали на 19,37%, то в этот раз рост составил 17,34% в день выхода отчета в феврале 2015 года. Аналогичная ситуация и у Amazon. Всего лишь один квартал — и такие значительные колебания, акции вновь идут к своим максимальным историческим отметкам.

Источник http://stockspy.ru/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал