SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОФЗ-ПК

Кредитный комментарий Газпрома. В 2П23–1П24 можно ожидать новых типов размещений долга Газпрома на локальном рынке - Ренессанс Капитал

- 01 сентября 2023, 13:00

- |

Сокращённая отчётность за 1П23 по МСФО Газпрома содержит только сжатую форму отчёта о финансовых потоках. Если вычесть из операционного денежного потока (OCF) инвестиции (данных об уплаченных процентах нет), то получается отрицательный свободный денежный поток (FCF) в $8,4 млрд. Это сравнимо с отрицательным FCF, сгенерированным компанией в (пока) самых проблемных для неё 2019 и 2020 годах. Тогда кассовый разрыв был профинансирован Газпромом продажей казначейских акций и выпуском еврооблигаций. Часть негативного FCF видимо обусловлена повышением НДПИ на добываемый компанией природный газ с января 2023 по декабрь 2025 года (по ₽50 млрд в месяц, за 1П23 – около $4 млрд.).

( Читать дальше )

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Минфин вернулся к предложению флоатеров - Райффайзенбанк

- 30 августа 2023, 21:30

- |

На сегодняшних аукционах Минфин впервые после перерыва предложит рынку флоатер (12-летний ОФЗ-ПК 29024) – на прошлой неделе ведомство размещало только классические выпуски и инфляционный линкер (см. наш обзор от 24 августа). Также будет проведен аукцион для 15-летнего ОФЗ-ПД 26243. Аналогичный набор бумаг Минфин предлагал в начале августа, тогда аукцион для длинного классического выпуска вовсе не состоялся из-за низкого спроса.

Ранее аналитики ЦБ отмечали, что основной спрос на аукционах приходится на флоатеры, а ключевыми покупателями выступают системно значимые кредитные организации. Судя по всему, повышение ключевой ставки до 12% существенно не изменило текущую картину. Наиболее ощутимо оно отразилось на доходностях классических выпусках в коротком конце кривой, тогда как для длинных бумаг (которые как раз размещаются на аукционах) фактически ничего не поменялось.

( Читать дальше )

Ранее аналитики ЦБ отмечали, что основной спрос на аукционах приходится на флоатеры, а ключевыми покупателями выступают системно значимые кредитные организации. Судя по всему, повышение ключевой ставки до 12% существенно не изменило текущую картину. Наиболее ощутимо оно отразилось на доходностях классических выпусках в коротком конце кривой, тогда как для длинных бумаг (которые как раз размещаются на аукционах) фактически ничего не поменялось.

С учетом того, что в базовом сценарии мы ожидаем удержания ключевой ставки на текущем уровне до одного из первых заседаний в 2024 г., влияние фактора монетарной политики на кривую ОФЗ в следующие месяцы должно быть ограниченным. Мы также не ожидаем быстрого сокращения премии за риск (в том числе, связанной с будущим фискальной политики), заложенной в длинных бумагах.«Райффайзенбанк»

( Читать дальше )

Газпром значительно увеличивает объём размещения рублёвых флоатеров - Ренессанс Капитал

- 25 августа 2023, 17:21

- |

После размещения трёх выпусков флоатеров в начале недели (₽120 млрд, 5 лет, купон RUONIA +130 б.п., книга собиралась 16 августа, техразмещение прошло 21 августа), Газпром Капитал вчера (24 августа) провел размещение ещё трёх флоатеров (₽120 млрд) с аналогичными характеристиками, а также собрал книгу заявок ещё для двух выпусков (₽60 млрд, техразмещение – 29 августа). Объём размещений (всего ₽300 млрд) весьма велик – у Газпрома до августа 2023 года в обращении находился всего один флоатер (ГазК-07, ₽40 млрд, купон RUONIA +130 б.п., 4,5 года, размещён в апреле 2023 года). Для сравнения, первичные размещения Минфина в августе проходят ожидаемо очень слабо – за четыре аукциона (один отменён после резкого повышения ставки ЦБ) на единственном аукционе, на котором предлагались флоатеры, было размещено ₽94 млрд бумаг, а на остальных было размещено ₽81 млрд бумаг (60% с привязкой к ИПЦ, 40% – длинных с фиксированным купоном).

( Читать дальше )

( Читать дальше )

Инвестиционные возможности во флоатерах - Синара

- 24 августа 2023, 18:00

- |

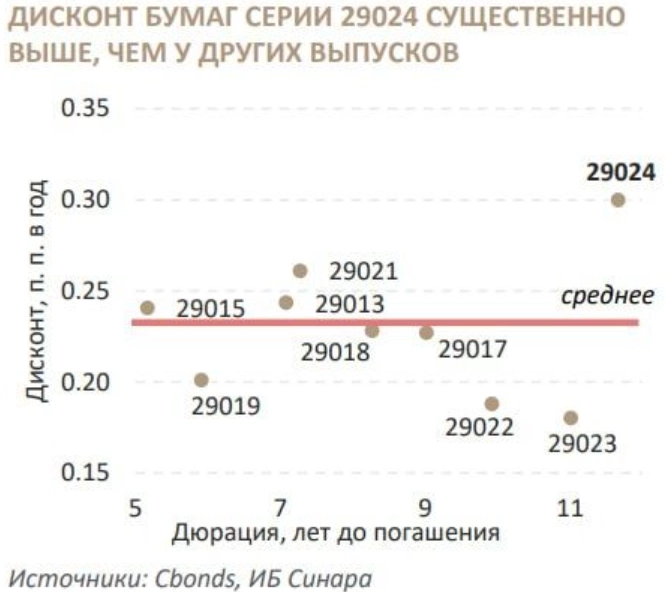

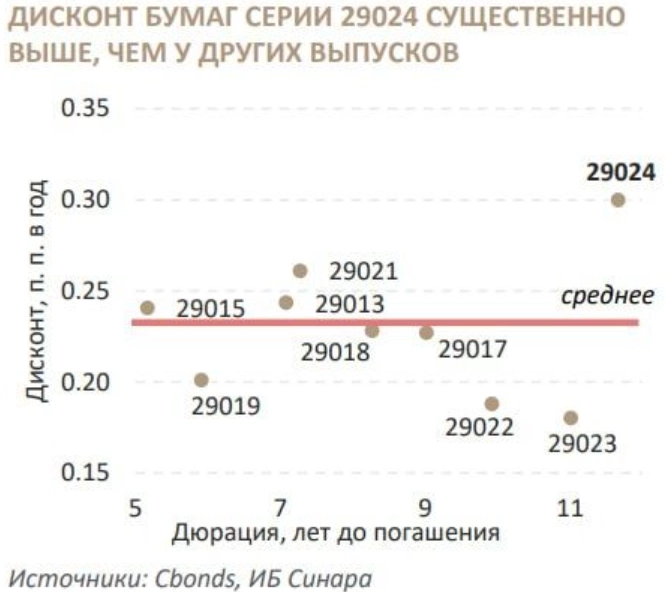

Инвестиционные возможности во флоатерах. В мае текущего года Минфин начал размещать флоатер серии 29024. На наш взгляд, бумага котируется с избыточным дисконтом, на 50 п. п. большим, чем средний для длинных флоатеров. Мы видим потенциал роста цены по мере сокращения предложения бумаг Минфином. В качестве менее рискованной стратегии считаем интересным вариант с покупкой облигаций серии 29024 и одновременной продажей серии 29023.

( Читать дальше )

( Читать дальше )

Минфин существенно нарастил объем размещений ОФЗ с переменным купонным доходом - Ренессанс Капитала

- 13 июля 2023, 17:55

- |

В рамках аукционов по размещению ОФЗ в среду Минфин реализовал максимальный в 2023 году недельный объем бумаг (совокупным номиналом в 188 млрд руб.), предложив инвесторам бумаги с постоянным (купон 9,8%, погашение май 2038 года) и переменным купонным доходом (купон привязан к RUONIA, погашение апрель 2035 года). На последние пришлось более 90% размещения.

Мелащенко Андрей

«Ренессанс Капитала»

С учетом прошедших аукционов с начала июля Минфин уже разместил ОФЗ на 232 млрд руб. при плане на 3кв23 в 1,0 трлн руб. (в 1кв23 и 2кв23 план по размещению был выполнен на 92% и 98% соответственно).

Интенсификация размещения ОФЗ-ПК во 2П23 была ожидаемой с учетом предпочтений инвесторов. Ранее российские банки, являющиеся ключевыми покупателями ОФЗ на первичном рынке, выражали заинтересованность в приобретении бумаг именно с плавающей ставкой.Донец Софья

Мелащенко Андрей

«Ренессанс Капитала»

С учетом прошедших аукционов с начала июля Минфин уже разместил ОФЗ на 232 млрд руб. при плане на 3кв23 в 1,0 трлн руб. (в 1кв23 и 2кв23 план по размещению был выполнен на 92% и 98% соответственно).

Инвесторам есть чем встретить ужесточение процентной политики ЦБ - Финам

- 14 февраля 2023, 19:10

- |

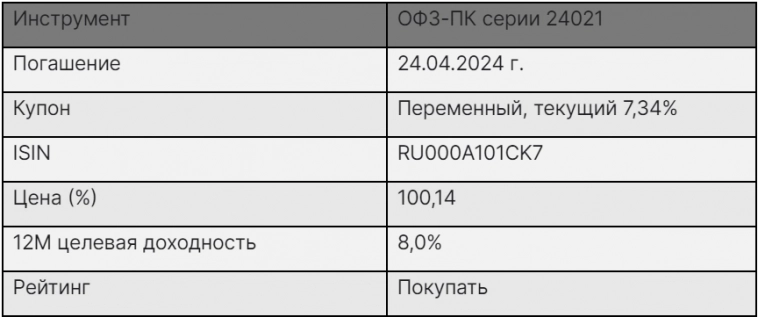

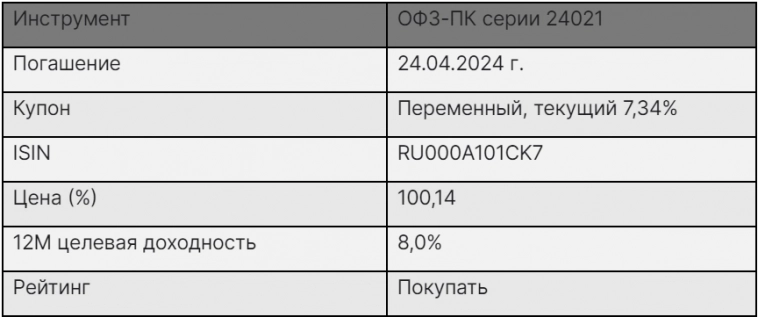

Ожидания по ключевой ставке смещаются в сторону повышения. В этой связи возрастает актуальность облигаций с переменным купоном, которые не только застрахуют от роста процентных ставок, но и выглядят вполне конкурентоспособно с точки зрения генерации дохода.

( Читать дальше )

( Читать дальше )

В поисках идеального диверсифицированного инвестпортфеля на 2023 год - Финам

- 29 декабря 2022, 19:22

- |

Какой должна быть структура диверсифицированного инвестиционного портфеля перед новым годом? Для квалифицированного инвестора и для неквалифицированного? В онлайн-конференции Finam.ru «Рынки в 2023 году — к чему готовиться инвесторам?» эксперты поделились своим мнением на этот вопрос.

Дмитрий Донецкий, главный аналитик ИФК «Солид», считает, что если говорить о неквале, то портфель должен состоять преимущественно из российских акций (например, «Сбербанк», «Сегежа», «Новатэк»), замещающих облигаций и ОФЗ ПК, а также валюты и золота в виде GLDRUB_TOM. Криптоактивы можно использовать, но преимущественно стейблкоины. В кэше не более 10% портфеля, т.к. уже портфель должен быть сбалансирован по активам. У квалифицированного инвестора могут быть и иностранные акции, и еврооблигации, купленные под замещение во внешнем периметре, плюс различные инструменты в виде частных размещений бумаг.

( Читать дальше )

Дмитрий Донецкий, главный аналитик ИФК «Солид», считает, что если говорить о неквале, то портфель должен состоять преимущественно из российских акций (например, «Сбербанк», «Сегежа», «Новатэк»), замещающих облигаций и ОФЗ ПК, а также валюты и золота в виде GLDRUB_TOM. Криптоактивы можно использовать, но преимущественно стейблкоины. В кэше не более 10% портфеля, т.к. уже портфель должен быть сбалансирован по активам. У квалифицированного инвестора могут быть и иностранные акции, и еврооблигации, купленные под замещение во внешнем периметре, плюс различные инструменты в виде частных размещений бумаг.

( Читать дальше )

Минфин продолжает занимать на безлимитных аукционах - СберИнвестиции

- 30 ноября 2022, 14:21

- |

На сегодняшних аукционах Минфин вновь предложит выпуски ОФЗ трех различных классов – с постоянной доходностью (10-летний ОФЗ-ПД 26241), с переменным купоном (8-летний ОФЗ-ПК 29021) и инфляционный линкер (10-летний ОФЗ-ИН 52004). Относительно прошлой недели, когда ведомство разместило 166,7 млрд руб., в списке предложенных бумаг изменился только классический выпуск – в прошлый раз был предложен более длинный, 14-летний.

Бюджет накопленным итогом пока еще не стал дефицитным (более того, по последним комментариям А. Силуанова, оценка профицита по итогам 9М 2022 г. была скорректирована вверх – до 200 млрд руб.). Впрочем, с учетом ярко-выраженной сезонности расходов и наблюдаемого замедления доходной составляющей бюджета, по итогам года дефицит может оказаться даже выше запланированного уровня в 1,3 трлн руб. При этом, при сохранении набранных темпов заимствования, с учетом оставшихся до конца года 4 размещений, годовой нетто-объем заимствований может составить 1,2-1,5 трлн руб. (при учете погашений на ~0,6 трлн руб.), что позволит Минфину практически не использовать ресурс ФНБ для покрытия дефицита в этом году.

Бюджет накопленным итогом пока еще не стал дефицитным (более того, по последним комментариям А. Силуанова, оценка профицита по итогам 9М 2022 г. была скорректирована вверх – до 200 млрд руб.). Впрочем, с учетом ярко-выраженной сезонности расходов и наблюдаемого замедления доходной составляющей бюджета, по итогам года дефицит может оказаться даже выше запланированного уровня в 1,3 трлн руб. При этом, при сохранении набранных темпов заимствования, с учетом оставшихся до конца года 4 размещений, годовой нетто-объем заимствований может составить 1,2-1,5 трлн руб. (при учете погашений на ~0,6 трлн руб.), что позволит Минфину практически не использовать ресурс ФНБ для покрытия дефицита в этом году.

Какие облигации можно считать защитными на турбулентном рынке? - СберИнвестиции

- 05 октября 2022, 19:20

- |

В сентябре рынок ОФЗ находился под давлением. Банк России 16 сентября ужесточил риторику, отметив, что цикл снижения ставок может быть близок к завершению. Затем дополнительный импульс продажам придало ухудшение геополитической обстановки. Доходности ОФЗ с погашением через два года достигли 8,7%, пятилетних выпусков — 9,5%, 10-летних — 10%.

Что будет влиять на доходности в будущем? На котировки ОФЗ будут влиять два фактора: политика Центробанка и реализация Минфином масштабных планов заимствований. Как считают аналитики SberCIB Investment Research, ключевая ставка в ближайшие месяцы останется на уровне 7,5%. Заложенный в бюджет 2023 года дефицит в размере 3 трлн ₽ подразумевает, что политика ЦБ будет более жёсткой, чем предполагалось ранее.

По оценкам правительства, дефицит бюджета будет финансироваться в основном за счёт заимствований. План чистых заимствований на 2023 год составляет 1,6 трлн ₽, на 2024-й — 2 трлн ₽, на 2025-й — 1,9 трлн ₽. В связи с размещением новых облигаций в таком объёме угол наклона кривой ОФЗ, вероятно, останется высоким, а доходности бумаг длиннее пяти лет удержатся выше 10%. Потенциал для снижения доходностей может появиться, если Минфин решит разместить существенные объёмы ОФЗ с плавающим купоном.

( Читать дальше )

Что будет влиять на доходности в будущем? На котировки ОФЗ будут влиять два фактора: политика Центробанка и реализация Минфином масштабных планов заимствований. Как считают аналитики SberCIB Investment Research, ключевая ставка в ближайшие месяцы останется на уровне 7,5%. Заложенный в бюджет 2023 года дефицит в размере 3 трлн ₽ подразумевает, что политика ЦБ будет более жёсткой, чем предполагалось ранее.

По оценкам правительства, дефицит бюджета будет финансироваться в основном за счёт заимствований. План чистых заимствований на 2023 год составляет 1,6 трлн ₽, на 2024-й — 2 трлн ₽, на 2025-й — 1,9 трлн ₽. В связи с размещением новых облигаций в таком объёме угол наклона кривой ОФЗ, вероятно, останется высоким, а доходности бумаг длиннее пяти лет удержатся выше 10%. Потенциал для снижения доходностей может появиться, если Минфин решит разместить существенные объёмы ОФЗ с плавающим купоном.

( Читать дальше )

Какой доход могут принести наиболее защитные ОФЗ? - СберИнвестиции

- 03 июня 2022, 18:14

- |

Аналитики SberCIB Investment Research оценили привлекательность такого защитного инструмента, как ОФЗ с плавающим купоном (ОФЗ-ПК), или флоутеров. Инструмент подойдёт для инвесторов, которые:

⚪️ не любят значительные колебания стоимости своего портфеля;

⚪️ опасаются, что потенциал снижения доходности ОФЗ с фиксированным купоном уже реализован.

( Читать дальше )

⚪️ не любят значительные колебания стоимости своего портфеля;

⚪️ опасаются, что потенциал снижения доходности ОФЗ с фиксированным купоном уже реализован.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал