Анонс

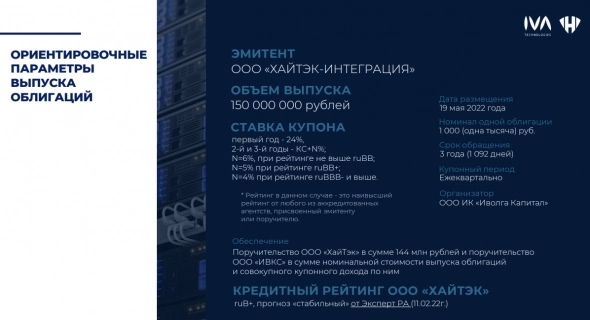

Скрипт первичного размещения облигаций ООО "Хайтэк-Интеграция" (ruB+, 150 м.р., 3 года, купоны: первые 12 месяцев – 24%, далее (24 месяца): ключевая ставка + N%)

- 18 мая 2022, 17:08

- |

19 мая стартует дебютное первичное размещение ООО «ХайТэк-Интеграция»

ГК «ХайТэк» входит в число ведущих IT-компаний России, в какой-то мере выигрывает от сложившейся санкционной ситуации. «ХайТэк» специализируется на системной интеграции, разработке систем защищенной интернет-видеосвязии и решений по распознаванию лиц и речи, имеет диверсифицированный портфель заказчиков из числа органов государственной власти и крупнейшего бизнеса.

- эмитент: ООО «ХайТэк-Интеграция»

- кредитный рейтинг поручителя: ruB+, прогноз «стабильный» от Эксперт РА (11.02.22г.)

- размер выпуска: 150 000 000 рублей

- срок обращения: 1 080 дней (3 года)

- периодичность купона: 90 дней

- ставка купона: 1-4 купонные периоды (первый год обращения) – 24% годовых, 5-12 купонные периоды – ключевая ставка Банка России плюс N% (размер ключевой ставки определяется на дату за 5 рабочих дней до начала купонного периода), где N зависит от кредитного рейтинга эмитента или поручителей: N=6%, при рейтинге не выше ruBB; N=5% при рейтинге ruBB+; N=5% при рейтинге ruBBB- и выше.

- организатор выпуска: ООО ИК «Иволга Капитал»

- поручитель: ООО «ХайТэк», ООО «ИВКС»

- бумаги можно будет приобрести только квалифицированным инвесторам, в силу переменного купона

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Размещение облигаций ГК ХайТэк намечено на 19 мая

- 18 мая 2022, 07:26

- |

На четверг 19 мая намечен старт размещения облигаций ООО «Хайтек-Интеграция» (ruB+). Выпуск пробной суммой 150 млн.р. и сроком обращения 3 года обеспечен поручительствами всех основных компаний Группы компаний ХайТэк.

ГК ХайТэк входит в число ведущих IT-компаний России. Группа специализируется на системной интеграции, разработке систем защищенной интернет-видеосвязии и решений по распознаванию лиц и речи, имеет диверсифицированный портфель заказчиков из числа органов государственной власти и крупнейшего бизнеса, так что в какой-то мере выигрывает от сложившейся санкционной ситуации. Совокупная выручка ГК ХайТэк в 2021 году составила около 3 млрд.р., совокупная чистая прибыль превысила 400 млн.р., при этом чистый долг Группы — всего 251 млн.р. Штат сотрудников ГК ХайТэк превышает 300 человек.

В качестве обозначения важного вектора развития Группы для выпуска облигаций применена оригинальная формула купона:

o Первые 12 месяцев – 24%

o Далее (24 месяца): ключевая ставка + N, где N зависит от кредитного рейтинга эмитента или поручителей; если максимальный рейтинг любого из них не выше BB по нац.шкале, N = 6%, при BB+ N = 5%, BBB- и выше N = 4%.

( Читать дальше )

Ориентир даты размещения облигаций девелопера AAG (BBB-(RU), эмитент "А Девелопмент", купон/доходность ~13,85%/14,59%)

- 24 января 2022, 10:46

- |

27 января — ориентир даты размещения облигаций девелоперской группы AAG (эмитент «А Девелопмент»).

27 января — ориентир даты размещения облигаций девелоперской группы AAG (эмитент «А Девелопмент»).Группа базируется в Санкт-Петербурге и специализируется на строительстве жилых объектов бизнес- и премиум-класса. Рейтинг эмитента — BBB-(RU) от АКРА.

Сумма выпуска — 700 млн.р. Срок до погашения — 3 года (1 092 дня, с правом эмитента на досрочное погашение выпуска облигаций 26.01.2023 года). Ориентир ставки купона/доходности повышен до 13,85%/14,59% годовых.

Выпуск рассчитан на квалифицированных инвесторов. Организатор выпуска ИК «Иволга Капитал».

- Интервью с эмитентом. AAG — YouTube

( Читать дальше )

Анонс размещения облигаций петербургской девелоперской группы AAG (эмитент "А Девелопмент", BBB-(RU), 700 млн.р., YTM ~14,2%)

- 06 января 2022, 08:50

- |

На вторую половину января (ориентир — 20.01) намечено размещение облигаций девелоперской группы AAG (эмитент «А Девелопмент»).

Группа базируется в Санкт-Петербурге и специализируется на строительстве жилых объектов бизнес- и премиум-класса. Рейтинг эмитента — BBB-(RU) от АКРА.

Сумма выпуска — 700 млн.р. Срок до погашения — 3 года (1 092 дня). Ориентир ставки купона/доходности — 13,5%/14,2% годовых.

Выпуск рассчитан на квалифицированных инвесторов. Организатор выпуска ИК «Иволга Капитал».

Презентация группы AAG и выпуска облигаций:( Читать дальше )

Новый год, новые идеи, новый проект

- 05 января 2022, 15:20

- |

Я решил начать новый год с важных для меня изменений. Те, кто за мной следит на СЛ знает, что у меня есть два основных направления публикаций — про психологию трейдинга (тег философия) и разные публикации про интрадей. По первой теме последняя публикация была в июне (Потерял пол миллиона при отличной торговой системе), а вторую тему я для себя закрыл полностью в августе минувшего года и теперь я счастливый среднесрочник (Конец спекуляциям).

Что я решил поменять на этот год — теперь мои публикации будут выходить регулярно – 3 два раза в неделю – по понедельникам, субботам и воскресениям.

Три основные темы:

1️⃣ Среднесрочная торговля акциями. Рассказываю о своих позициях, провожу анализ и составляю торговый план. Публикации по понедельникам. #Среднесрок

2️⃣ Философия трейдера. Рассказываю про психологию трейдинга в формате отрывков из моей книги, которую я пишу в фоне. Публикации по субботам. #Трейдинг

( Читать дальше )

23 декабря - размещение дебютного выпуска облигаций ООО "АСПЭК-Домстрой" (ruB, 400 млн.р., 3 года, ориентир купона/доходности 14,5%/15,3% годовых)

- 20 декабря 2021, 15:22

- |

На четверг 23 декабря намечено размещение дебютного выпуска облигаций девелопера из Ижевска ООО «АСПЭК-Домстрой» (ruB, 400 млн.р., 3 года, ориентир купона/доходности 14,5%/15,3% годовых). Облигации предназначены для квалифицированных инвесторов.

На четверг 23 декабря намечено размещение дебютного выпуска облигаций девелопера из Ижевска ООО «АСПЭК-Домстрой» (ruB, 400 млн.р., 3 года, ориентир купона/доходности 14,5%/15,3% годовых). Облигации предназначены для квалифицированных инвесторов.ИК «Иволга Капитал» — организатор размещения. Контакты нашего клиентского блока:

— Екатерина Захарова: @ekaterina_zakharovaa, [email protected], +7 916 645-44-68

— Ольга Киндиченко: @Kindichenko_Olga, [email protected], +7 916 452 81 12

— Николай Стариков: @NikolayStarikov, [email protected], +7 908 912 48 69

— [email protected], +7 495 150 08 90

Не является инвестиционной рекомендацией

Презентация эмитента и выпуска облигаций:OR Group разместит 300-миллионный выпуск облигаций (ruBBB, 300 млн.р., купон 13,5%)

- 11 ноября 2021, 07:17

- |

На 12 ноября намечено размещение нового выпуска облигаций OR Group – ОРГрупп2Р2 (полное наименование ОР ООО 002P-02). Маленький выпуск с большим купоном: сумма 300 млн.р., купон 13,5%.

Для чего он нужен? С 19 октября эмитент размещает выпуск ОРГрупп2Р1 объемом 850 млн.р. с купоном 12,6%. Выпуск размещен почти на треть, 257 млн.р. из 850. Для рейтинга ruBBB купон 12,6% и так достаточно высок. Но размещение идет медленно, сдерживаемое опасениями, хватит ли эмитенту сил привлечь необходимый объем. При этом совокупная заявленная сумма облигационных заимствований на 4 и 1 кварталы – 1,5 млрд.р. Она соответствует потребности OR Group в рефинансировании.

В рамках этого лимита и подготовлен 300-миллионный выпуск. С одной стороны, на незначительном масштабе компания переплатит. С другой, это укрепит уверенность рынка в прохождении эмитентом важного этапа рефинансирования.

Этот выпуск, по ожиданиям, разместится быстро. И с высокой вероятностью ускорит размещение 850-миллионного выпуска ОРГрупп2Р1. Оставшиеся после размещения 850-миллионного и 300-миллионного выпусков 350 млн.р. будут привлекаться позже, вероятно, уже в 1 квартале нового года.

( Читать дальше )

7 сентября - размещение облигаций АО АПРИ "Флай Плэнинг" (ruB, 500 м.р., YTM 13,64%)

- 24 августа 2021, 09:31

- |

На 7 сентября намечено размещение нового выпуска облигаций АО АПРИ «Флай Плэнинг» (рассчитаны только для квалифицированных инвесторов). Вчера мы открыли сбор заявок, вчера же собрали книгу почти на четверть и планируем завершить прием заявок на текущей неделе.

Добавлю несколько слов об эмитенте лично от себя. Я остаюсь в Совете директоров АО АПРИ «Флай Плэнинг». И считаю для рынка кейс АПРИ весьма интересным. На наших глазах небольшой региональных застройщик заметно масштабируется, преследуя дерзкий план провести IPO в 2023 году. В контекст такого развития облигации укладываются очень органично. Они становятся для эмитента не только инструментом финансирования, они налаживают перспективную коммуникацию с инвесторами.

( Читать дальше )

Дата размещения дебютного выпуска облигаций ГК "Страна Девелопмент" (1 млрд.р., YTM 12,68%) - 31 августа

- 23 августа 2021, 11:36

- |

Определилась дата размещения дебютного облигационного выпуска крупного застройщика ГК «Страна Девелопмент» (эмитент – ООО «Элит Строй», оферент ООО «Ириан», облигации для квалифицированных инвесторов; 1 млрд.р., купон 12% с ежемесячной выплатой, срок до погашения — 3 года, оферта через 1,5 года).

Размещение пройдет во вторник 31 августа.

Ранее мы публиковали сравнение «Страны Девелопмент» с рядом эмитентов облигаций из строительной отрасли.

Также прилагаем презентацию ГК «Страна Девелопмент» и предстоящего выпуска облигаций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал