Избранное трейдера Maxim Sheyko

Считаем дивиденды Сургутнефтегаза вместе. Неожиданно!

- 09 мая 2019, 17:05

- |

Для удобства можете подписаться на мою группу в ВК.

При подготовке разбора компании Сургутнефтегаз, решил покопаться в отчетности компании и заодно посчитать предполагаемые дивиденды за 2018 год. Итак, поехали:

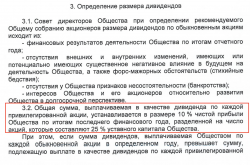

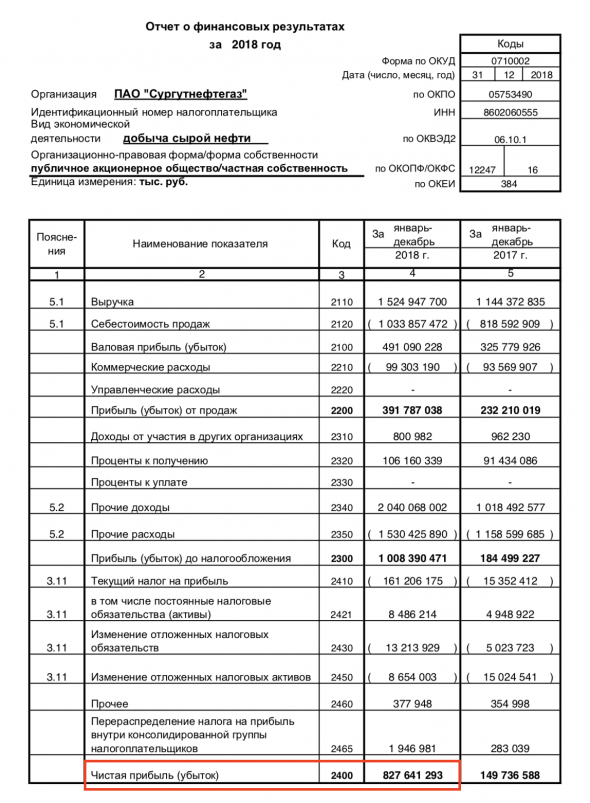

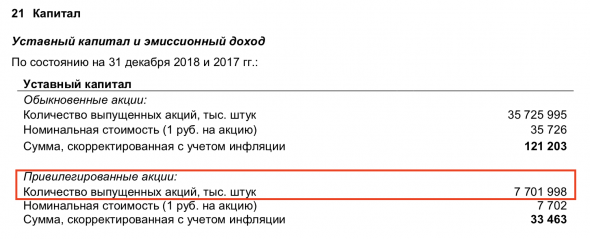

Дивиденды на Сургутнфгз АП: Читая прибыль по РСБУ (827 641 293 т.р.) умножаем на 7,1% (по Див. политике с учетом доли префов в СНГ) = 58 762 531 и делим на 7 701 998 (количество прив. акций из отчета компании). Получаем 7,63 рубля на одну привилегированную акцию.

На 09.05.2019 года цена акции SNGSP составляет 39,25 рублей. Итого дивидендная доходность — 19%

Все обоснования представлены ниже в скринах из официальных данных компаний:

Если у Вас есть замечания и уточнения, буду рад выслушать и порассуждать вместе.

- комментировать

- ★11

- Комментарии ( 40 )

На физкультуру с точки зрения трейдера

- 14 апреля 2019, 13:53

- |

Погода такая, что самое время придаться графомании. Изыскав возможность, и вняв рекомендациям Тимофея, пишу.

Не является индивидуальной инвестиционной рекомендацией! мухаха!

Таки на фондовом рынке я только год и «ничертанепонимаю», но в физкультуре у меня стаж около 20 лет, а если школу

брать, то и все 30.

мОзги постоянно проводят аналогии, не знаю зачем им это, но и между фондой и физрой они легко обнаружили одинаковость.

Поэтому выложу все как есть, а то их распирает. Опять же Тимофей рекомендовал – излагать мыслЮ в блоХ.

1. Тело – наше АО, вот оно прошло айпио (спасибо родителям) и мы появляемся на свет – начальные котировки и будущие

перспективы у всех разные, тута много от чего зависит, но буду за физику вещать без социалки.

Главное что в теле? Его физически эффективный функционал, адаптационные свойства. График функционала будет – рост,

развитие, выход на пик, некое плато и сползание вниз. мОлодеж, запомните – возрастная динамика это, сука, вначале вверх,

а потом строго на юг (это на биржевом сленге вниз, как я понимаю)! Откройте график котировок своей жизни с годовым (а шо такой в квике есть?) таймфреймом и прикиньте где вы, какая цена и скока вам еще примерно трепыхаться.

( Читать дальше )

Какие акции покупать. Итоги 2018 года

- 11 апреля 2019, 11:38

- |

ROE и прибыль

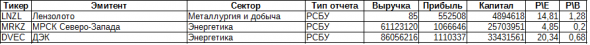

В этом списке те компании, которые показывают хороший ROE (>15%) и прибыль выше на 20% и больше по сравнению с 2017 годом (эта и все последующие картинки увеличиваются, если на них кликнуть).

ROE считается как отношение заработанной чистой прибыли за последние 12 месяцев («Прибыль LTM») к среднегодовому капиталу. В этом и следующем рейтинге коэффициенты P\E и P\B рассчитывались по котировкам 05.04.2019.

По этому рейтингу составил модельный портфель, в который вошли первые 20 эмитентов. Посмотреть его можно здесь.

Вышли в прибыль

В этот список попали компании, которые показали прибыль по сравнению с убытками за соответствующий квартал прошлого года.

( Читать дальше )

Сколько надо акций дивидендных для пенсии.

- 02 апреля 2019, 21:04

- |

Выйти на пенсию хотябы в 55, а лучше в 50.

Четыре уровня пенсии:

а)- 10 000 минимальная чтоб ноги не протянуть

б)- 15 000 слабенькая, кушать колбасу из ногтей цыплят бройлеров и пальмовый сыр из пятерочки.

в)- 22 000 уже ничего, можно мороженным по вскр угощать сверстниц

г)- 30 000 самая реальная .

***

Теперь подбираем дивидендный пакет из четырех акций.

— Газпром -9 рублей / 155 р

— Сбербанк пр. 11 рублей /191 р

— ГМК — 800 р/14160

— Сургут пр. пусть будет 2,5 рубля /41 р

***

Итого чистыми получается

для варианта:

а) надо получать дивами 120 000 рублей.

А это 40 000 р в год дивидендаими газпрома 40 000/9 = 4444 акции

40000 р Сбербанком 40 000/11 = 3636 акций

ГМк- 50 акций

Сургута пр -16000 акций.

***

Всего для получения 10 000 пенсии надо:

Газпрома 4444шт *155р = 688 000

Сбер преф 3636 шт *191 р = 694 000

ГМК 15шт*14160 = 212400

Сургут пр. 16000*41 = 656 000

Общее итого надо накопить 2 250 000 рублей.

Фактически эти 2 250 000 рублей могут обеспечить ваам необходимую десятку уже в 50 лет.

Чтоб стать именитым пенсом с 30ткой надо иметь 6 750 000 рублей в акциях.

Бизнес молодость пришла на смартлаб

- 19 марта 2019, 13:23

- |

Вся эта схема работает так

1. Втереться в доверие, стать своим на форуме, прослыть честным и ответственным человеком.

2. Взять деньги за обучение, продать курсы или взять в ДУ или на авто следование (Байкалу привет ))

Та же Булыгина работала именно по этой схеме. Кстати менеджеры брокеров по аналогичной схеме работают, тот же Финам продвигает своих менеджеров, как гуру трейдинга. Например всем известный Василий Олейник, выходец из Финама дальше перечислять не буду, а то меня забанят))

Приведу отрывок из исследования http://ffad.ru/blog/10-priznakov-professionalnogo-infotsygan-2002191042

( Читать дальше )

Дивидендный портфель-2019 от БКС

- 14 марта 2019, 12:49

- |

В условиях роста санкционных рисков многие инвесторы в российские акции ищут защитные активы, которые были бы не так сильно подвержены зависимости от внешних геополитических факторов.

Один из возможных вариантов защиты от подобных событий – составление консервативного портфеля из дивидендных бумаг. Высокая дивидендная доходность позволяет частично нивелировать негативные шоки. Статистически подобные портфели являются наиболее надежным инструментом на рынке акций во время просадок, поскольку привлекательная доходность не дает бумагам сильно просесть.

Ранее мы опубликовали обзор с прогнозами дивидендов на 2019 г. по акциям российского рынка. Данные расчеты мы взяли за основу нашего дивидендного портфеля. В итоге мы отобрали 10 наиболее привлекательных бумаг из разных отраслей, обладающих различной ликвидностью, что позволяет максимально диверсифицировать риски.

В портфель вошли бумаги следующих эмитентов: Сбербанк-ап, Татнефть-ап, Северсталь, АЛРОСА, ФСК ЕЭС, Сургутнефтегаз-ап, Башнефть-ап, Детский мир, ЛСР, Мечел-ап.

( Читать дальше )

Кейс Газпром нефти и чем он интересен

- 22 февраля 2019, 21:22

- |

Рад всех приветствовать!

После небольшого перерыва мы возвращаемся к итоговым МСФО за 2018 год, сегодня в фокусе у нас отчет Газпром нефти. Начнем традиционно с дисклеймера.

Анализ в статье не является индивидуальной инвестиционной рекомендацией и пропитан ядом предвзятости автора. Обязательно примите противоядие в виде собственных исследований и расчетов.

Итак, о предвзятости. Мне нравится эта бумага. С Газпром нефтью я работаю уже несколько лет. Когда я покупал ее по 145, она была дешевой. Когда я покупал ее по 220, она также была дешевой. Сейчас в районе 335 руб. она… впрочем обо всем по порядку.

Для статьи я свел операционные и основные финансовые данные за несколько лет. Попутно разобрался с некоторыми интересными нюансами, о которых и пойдет речь.

Операционные данные нефтегазовой компании это прежде всего

1. Добыча (апстрим)

( Читать дальше )

Несколько простых правил по установке стоп-лоссов

- 26 января 2019, 17:18

- |

Несколько простых правил по установке стоп-лоссов

В данной статье я не собираюсь спорить о необходимости установки защитных приказов (стоп-лоссов) при совершении каждой сделки. Каждый волен распоряжаться своими деньгами по собственному усмотрению, и если вы считаете, что можете обходиться без стоп-лоссов, это ваше право. Что касается меня, то уже много лет все мои сделки обязательно сопровождаются стоп-лосом. Я твердо уверен в том, что мы всегда должны ограничивать свои потери и всегда должны понимать, какой максимальной суммой мы рискуем в каждой сделке. В данной статье я приведу несколько простых полезных правил, для тех, кто, как и я, всегда ограничивает свои потенциальные убытки.

Правило 1.

Старайтесь избегать защитных приказов, установленных в процентном отношении к цене покупки. Дело в том, что разные бумаги имеют различный разброс цен в течение дня, т.е. среднедневная волатильность (разность между максимальным и минимальным значением цены в течение дня) по разным бумагам может сильно отличаться. Следовательно, и подход к каждой бумаге должен быть индивидуальным, а не одним для всех. Некоторые акции, например Мечел, торгуются достаточно активно, и разность между ее максимальным и минимальным значением в течение дня может составлять 3-4% и более. Другие же бумаги более “спокойные”. В качестве примера “спокойной” акции можно привести Лукойл, разброс цен у которого внутри дня часто составляет всего 2%. Соответственно установка стоп-лосса на уровне 2% от цены покупки для акций Мечела может привести к частому срабатыванию и, как следствие, потере денег. Так что устанавливайте защитные приказы не в процентном отношении к цене покупки, а в процентном отношении к средней волатильности по бумаге за определенный период (я, например, использую среднюю волатильность за последние 10 торговых дней).

( Читать дальше )

Лучшие и худшие месяцы для индекса МосБиржи

- 20 января 2019, 16:05

- |

Лучшие и худшие месяцы для индекса МосБиржи

Введение

Многие из вас слышали, наверное, эту фразу: “sell in May and go away” или наш ее российский аналог: “продавай в мае и уходи”. Уходить предлагается с рынка, т.е. продавать все активы и на время летних месяцев брать паузу в торговле. Так же наверняка вы слышали про такое понятие как “Рождественское ралли” или “Новогоднее ралли”. При этом предполагается, что в этот период происходит рост рынка. Что же стоит за этими наблюдениями: трейдерская мудрость или просто нелепые предрассудки?

В данной статье мне бы хотелось проследить насколько эти советы и наблюдения соответствуют реальной действительности на примере изменения индекса МосБиржи на месячном интервале.

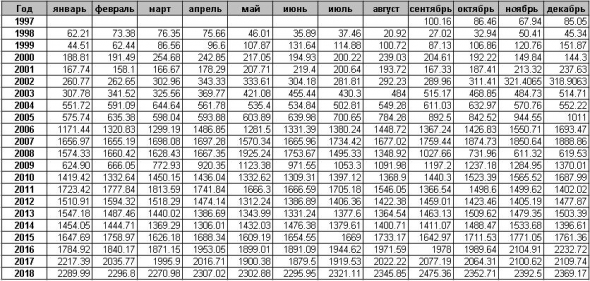

Месячная статистика индекса МосБиржи

Торговля на фондовом рынке ММВБ (сейчас МосБиржа) началась в далеком 1997 году 22 сентября. В таблице 1 собрана месячная статистика по индексу МосБиржи на текущий момент за все время торгов.

( Читать дальше )

Достучаться до небес

- 20 января 2019, 13:22

- |

Добрый день, уважаемые читатели.

Российский рынок настолько тормоз, что предновогоднее ралли у него идет в январе. 18 января мы закрылись достаточно сильно, а на вечерней сессии фьючерс и вовсе пробил значение 2500. Писать на росте всегда сложнее, чем на падении, но все же обсудим ряд событий прошедшей недели.

Текст не является индивидуальной инвестиционой рекомендацией и не может выступать как побуждение к покупке/продаже финансовых инструментов. Воспринимать позицию автора необходимо критически, т.к. она, как и многое в нашем бренном мире, может быть лишь оптической иллюзией.

Конечно, сейчас не время для покупок. Рынок должен выдохнуть после безоткатного движения. Я понемногу подрезаю позиции, взятые на локальных низах, за неделю высвободилось примерно 10% от счета (с учетом ранее взятого плеча чуть менее 4%, итоговый объем свободных средств стал составлять 7 с небольшим процентов). Новые фьючерсные продажи планирую только при перехае индекса в районе 2550-2600, нужно будет посмотреть по ситуации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал