Избранное трейдера compound_interest

Какой фонд на российские акции выбрать?

- 08 мая 2023, 22:58

- |

Разберемся какие есть и какие комиссии у фондов

EQMX — фонд от ВТБ комиссия 0,69%

SBMX — фонд от Сбера, комиссия 1,00%

FXRL — в данный момент торги недоступны из-за регистрации в Ирландии

TMOS — фонд от Тинькофф, комиссия 0,79%

OPNR — фонд от Открытия, комиссия 1,41 %

INRU — фонд от Ингостраха, комиссия 0,75%

RUSE — также в данный момент не торгуется

RCMX — фонд от Райффайзенбанка, комиссия 0,50%

MBEQ — фонд от Райффайзенбанка, комиссия 1,60%

AKME — фонд от Альфа капитала, комиссия 1,73%

AMRE — фонд от АТОН, комиссия 0,95%

Меньше комиссии лучше?

Лидер по комиссии — EQMX, но какая доходность за последний год?

SBMX — 17,42%

EQMX — 16,74%

TMOS — 19,12%

OPNR — 18,64%

INRU — 16,58%

RCMX — 10,84%

MBEQ — 14,01%

AKME — 16,54%

AMRE — 8,27%

Решено? Или что-то еще необходимо знать?

OPNR — фонд отслеживает индекс Индекс Мосбиржи 15, значит в него входит всего 15 компаний, из-за этого в будещем может отстать от других индексов

AKME — имеет собственный индекс — в него входит 30 акций

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 5 )

Доказываем то, что нам нужно. Оставляем данные, но меняем графики. Часть 1 (возможно и последняя)

- 07 мая 2023, 18:31

- |

-----------------

Чуть больше года назад разбирал как выиграть любой спор в инвестициях, достаточно ретроспективно «правильно» выбрать точки входа и выхода на графике для любого актива и вы сможете наглядно показать, что тот или иной актив является лучшим/худшим для инвестирования.

Но в данном варианте есть один минус, вас можно легко подловить обозначив другие временные отрезки. Но не переживайте, ведь есть и другие приёмы.

Можно сделать «правильные» графики и показать то, что вы хотите, практически с любыми сроками. Самое интересное в этом, что как и в случае выбора «правильных» временных отрезков данные будут настоящие. А тех кто в комментариях начнёт обращать внимание, что данные в другом представлении выглядят по-другому можно называть «душнилой» или просто забанить.

( Читать дальше )

Грааль для не многих.

- 07 мая 2023, 16:06

- |

Если не спеша подумать над каждым предложением автора, то по большому счёту он конечно прав, но только исходя из своего опыта. А ведь могут быть и другие варианты, и это вполне логично. Включаем немного фантазии: некий папаша, на протяжении нескольких лет, инвестирует малыми долЯми во множество российских акций, и познаЁт все превратности российского рынка, короче говоря — нарабатывает опыт. Тем временем, дети закончили своё образование и начали самостоятельно жить и зарабатывать. Кому то из них «везёт» и с какого то момента, он(она) начинает просто неприлично зарабатывать. Вот тут вполне возможен вариант, что пригодится горячий опыт папаши и разумный «ребёнок» этим воспользуется. При таком варианте, инвестирование, уже не кажется чем то бессмысленным и убыточным. То, что познал папаша за несколько лет, нет ни в одной книге или статье — это простые, но рабочие истины фондового рынка России. Дорогу осилит идущий, а не созерцатель.

Инвестиционная стратегия коплюшкина

- 22 апреля 2023, 20:17

- |

В начале сформировал облигационную подушку с равномерным поступлением купонов. Затем купоны реинвестировал в акции. Плюс добавлял все незапланированные доходы, премии и т.п. в итоге получил портфель 50/50 (облигации/акции). И на протяжении 5 лет — все в реинвест и докладывал (ни копейки не вывел), причем можно сказать покупки шли практически каждый день.

Плюс распродажи 2018 (санкции против Русала), 2020 (март) и 2022 (февраль -сентябрь). В эти моменты открывал заначки. Помню 24 февраля, в банке был единственный кто принес $, чтобы положить на брокера для конвертации в ₽, чтобы усиленно подкупить рынок РФ. Менеджер очень удивлялась, говорила все баксы тарят…

Раньше занимался снабжением, поэтому очень люблю распродажи 😉. И очень грустно, когда сегодня, дороже чем вчера 🥺

Есть около 10 эмитентов любимчиков, основной объём.

И еще штук 20 экспериментальных понемногу. Наблюдаю.

В основе дивидендные фишки, интересно не столько прирост стоимости (рассматриваю это как бонус), сколько дивидендная история. И даже сейчас, если компания по санкционным или инфраструктурным причинам не платит, потихоньку (а в некоторых случаях и активно) наращиваю пакет.

( Читать дальше )

ОФЗ-ИН дает доходность как портфель акций 30% и облигаций 70%

- 17 апреля 2023, 11:46

- |

Увидел таблицу доходности разных активов за 19,5 лет с 2003 года от УК ДОХОДЪ.

Получается, что портфель из одной облигации ОФЗ-ИН (значение инфляции + 2,5% в год) теоретически дает почти такую же доходность (+11,2% в год) как портфель акций 30% и облигаций 70% (+11,3% в год) на длинной дистанции.

Я перепроверил на дистанции в 10 лет с 1 марта 2013 года. Взял индекс полной доходности акций MCFTR и индекс полной доходности корзины ОФЗ постоянного купона RGBITR.

Не учитывая налоги и ребалансировку, по моим подсчетам получилось, что ОФЗ-ИН чуть-чуть опережает в доходности портфель из 30% акций и 70% ОФЗ с постоянным купоном (я учитываю и дивиденды и полученные купоны).

Неожиданный результат, правда? Без нервного стресса из-за проседаний портфеля акций, облигации ОФЗ-ИН стабильно растут год от года, опережая инфляцию.

Повторю, что это теоретический расчет, поскольку ОФЗ-ИН появились только с 2015 года.

Проверяйте ваших брокеров. Они зажимают ваши деньги :)

- 14 апреля 2023, 11:01

- |

‼️Внимание. Это достаточно важня информация про наших брокеров.

☝️Новичкам очень важно знать, что брокеры такие существа которые постоянно нужно проверять. Помнится у меня и деньги при выводах по два раза скидывали и много было косяков которые исправлялись после обращений.

В прошлом году я вам рассказывал как Сбербанк списал с меня налогов на 200 тыс больше чем положено и как я их возвращал ходя в офис и подписывая бумажное заявление.

А на скриншоте пример из этого года с одного из небольших счетов. Это скриншорт из справки налогой. Как видим что на данном конкретном счету с меня взяли налогов около 1,9 млн рублей. И… снова есть сумма налогов излишне удержанная налоговым агентом. В данном случае это 35 тыс. И чтобы ее вернуть снова придется писать заявление. Если его не написать деньги мне просто никто не вернет :)

☝️Как увидеть эти цифры.

👉Идем на сайт nalog.ru заходим в нем в личный кабинет физического лица.

Там идем в размер налоги и жмем на 2022 год. Там будет куча справок от разных брокеров, если их у вас конечно много в виде 2НДФЛ.

( Читать дальше )

Гиперинфляция не приводит к потере покупательной способности сбережений.

- 10 апреля 2023, 16:49

- |

Подобный заголовок на первый, второй и третий взгляд звучит абсурдно и вызовет негодование у активной части общества, экономисты же, скорее всего, даже не сочтут нужным тратить своё время для ознакомления с данным «бредовой» статьёй. Но я всё же попробую доказать что именно так, как заявлено в заголовке, и обстоят дела.

Для начала определимся с терминами, что же такое гиперинфляция.

Гиперинфляция — это инфляция с высокими либо чрезвычайно высокими темпами. В разных источниках указываются разные критерии:

- рост цен свыше 100 % за 3 года (то есть свыше 2 % в месяц в течение 3 лет) — подобный критерий мы сразу отметаем, т.к. подобная инфляция встречается сплошь и рядом, в данный период времени это Турция и Аргентина;

- более 50 % в месяц (то есть в 129,7 раз в год) — данное определение дал Филипп Каган в своей книге «Денежная динамика гиперинфляции», этого же мнения придерживаются Л. И. Лопатников и другие экономисты — Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. в своём труде «Современный экономический словарь»;

( Читать дальше )

От нефтяных кризисов до пандемий: как цены на золото реагировали на крупные экономические события

- 10 апреля 2023, 11:15

- |

Золото было хранилищем капитала на протяжении тысяч лет и, скорее всего, останется таковым и в будущем. В отличие от бумажной валюты, которая со временем может потерять ценность из-за инфляции или политической нестабильности, золото — это материальный актив, который можно хранить и сохранять на протяжении многих поколений.

Инвестиции в золото могут принимать различные формы, включая физическое золото (например, золотые монеты или слитки), биржевые фонды золота (ETF) и акции золотодобывающих компаний. У каждого типа инвестиций есть свои преимущества и недостатки.

Первым заметным кризисом, который привел к значительному росту цен на золото, был нефтяной кризис 1970-х годов. В это время цена на золото резко возросла, поскольку инвесторы обратились к драгоценному металлу как к средству защиты от инфляции, вызванной ростом стоимости нефти. Этот кризис положил начало долгосрочной тенденции роста цен на золото в периоды экономических потрясений.

( Читать дальше )

Доходность ОФЗ-ИН. Инфляция и доллар

- 09 апреля 2023, 18:25

- |

Решил посчитать теоретическую доходность ОФЗ-ИН. Как известно, облигация ежедневно индексируется на индекс потребительских цен (т.е. инфляцию) с лагом в 3 месяца + 2,5% купонами в год. И небольшая рыночная премия, т.к. облигация торгуется чуть ниже номинала.

ОФЗ-ИН появились только в 2015 году, но я решил посчитать доходность на исторических данных, т.к. много споров вызывает доходность ОФЗ-ИН в связи с критикой расчета инфляции Росстатом.

Взял 3 периода — 10, 15 и 20 лет по март 2023 года:

20 лет

Официальная инфляция: 393.85 %

Цены увеличились в 4,9 раза

ОФЗ-ИН дала бы прирост в 6,7 раз.

15 лет

Официальная инфляция: 193.31 %

Цены увеличились в 2,9 раза

ОФЗ-ИН дала бы прирост в 3,8 раза

10 лет

Официальная инфляция: 97.29 %

Цены увеличились в 1,97 раз

ОФЗ-ИН дала бы прирост в 2,39 раз

По доллару. Если бы вы продали доллар и купили ОФЗ-ИН:

Март 2003

Продали по курсу 31.38 и купили ОФЗ-ИН, сейчас это было бы 210 руб

Неплохо, где вам дадут 200 за доллар? А ОФЗ-ИН дали бы.

Март 2008

Продали по курсу 23.75 и купили ОФЗ-ИН, сейчас это было бы 90,25 руб.

( Читать дальше )

Как я в собрании акционеров СБЕРБАНКА участвовал

- 05 апреля 2023, 14:53

- |

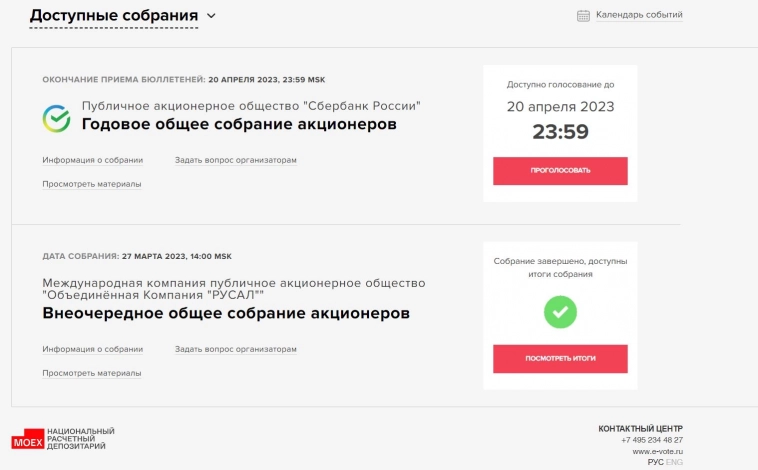

Оказывается, акции — это не только чиселки в приложении, но и полноценная доля в компании с правом голоса. Этим правом я традиционно пользуюсь каждый год и по каждой компании, которая предоставляет возможность электронного голосования. Решил поделиться опытом, вдруг кому надо.

Голосование бесплатное, проводится на специальном сервисе https://online.e-vote.ru от Национального расчетного депозитария (НРД) — это тот, что попал под санкции ЕС летом прошлого года).

Конкретно по Сберу голосование продолжится вплоть до 20 апреля — тогда соберут все электронные голоса и приобщат к результатам основного собрания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал