Избранное трейдера Чёрный кот

Дивидендный трейдинг глазами алго

- 27 октября 2017, 09:52

- |

По-простому: стоит ли обращать внимание на дивидендную доходность в рамках идеологии алгоинвестирования или же получаемый дивиденд следует рассматривать лишь как приятный бонус?

В качестве исходных данных берем данные с сайта доходру.

Имеем 96 бумаг, самые ранние дивиденды это 2002 год.

Далее берем дневные данные по этим бумагам с 2002 года и оцениваем результаты стратегии пассивнейшего инвестирования с реинвестированием полученных дивидендов. Оцениваем результат по вчерашний день и пересчитываем его в сложный годовой процент.

Методика банальна: есть точка первой покупки бумаги, есть точка полной продажи бумаги и множество точек докупки этой бумаги при полученных дивидендах. Исходная точка первой покупки определяется так. Она не может быть раньше 2007 года — первое условие. Второе условие — она покупается за неделю до даты закрытия реестра самой первой выплаты дивидендов. При соблюдении обоих условий бумага покупается первый раз. Точка полной продажи это текущее время. Множество докупок это через 30 или 60 дней после даты закрытия.

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 24 )

ЛЧИ-2017. HFT-трейдер robot_bobot

- 08 октября 2017, 14:20

- |

Вот его профиль

Смотрю за ним с огромным интересом и хочу поделиться наблюдениями.

1. Он по настоящему крут. За две недели ни одного дня не был в минусе.

2. Торгует исключительно одним инструментом: валютная пара EUR_RUB (евро-рубль на валютном споте).

3. Он генерирует огромное количество заявок: 920 тысяч за две недели конкурса. Сделок намного меньше: 4704. То есть далеко не каждая его заявка заканчивается сделкой, много неисполненных ордеров. В каждой заявке он пытается войти на всю котлету, поэтому у него гигантский оборот: 9,8 миллиардов рублей. Стартовая сумма у него 293 тысячи рублей.

4. Чтобы вы почувствовали всю его суровость, вот скриншот его сделок на минутках. Почти каждую минуту он заключает сделки.

( Читать дальше )

Анализ сделок участников ЛЧИ

- 26 сентября 2017, 17:00

- |

Напоминаю, что там есть:

1. Показывает все сделки на выбранном инструменте с размером выбранной свечи (график может быть как статичен, так и интерактивный),

дополнительно показывается накопленная позиция, PnL, доход и просадка

2. Приводится подробная текстовая статистика по сделкам, как по полным трейдам (открытие-закрытие), так и по дням. Приводятся диаграммы доходности, просадки по дням

3. Имеется подробнейшая таблица (будет позже, по мере накопления данных) со статистикой по всем участникам и всех их торгуемым инструментам за все время конкурса

4. Приводится диаграмма рассеяния результатов участника выбранного участника, относительно всех участников по всем трем площадкам (срез рынка)

5. Также имеется подробная статистика по всем участвующим брокерам

6. И дополнительно имеется возможность выгрузить графики, таблицу в файлы doc или

( Читать дальше )

Ценовая функция и режим (часть 1)

- 24 сентября 2017, 14:09

- |

Перевод статьи из блога tr8dr, кое-что из основ для HFT торговли.

Алгоритмы высокочастотной торговли можно разделить на следующие категории:

1. Различные формы маркет мэйкинга (вероятно самый большой процент)

2. Заработок на действиях других участников рынка или на микроструктуре рынка

3. Краткосрочный арбитраж

4. Алгоритмы исполнения больших заявок

Также среднесрочные стратегии подразделяются на:

1. Следование за трендом (если есть достаточно сильный импульс)

2. Следование за циклами (продажа/покупка в точках разворота высокоамплитудных ценовых циклов)

3. Долгосрочный арбитраж

Если сфокусироваться на алгоритмах маркет мэйкинга и следования тренду/циклам, то понимание ценового режима и ценовой функции очень важно.

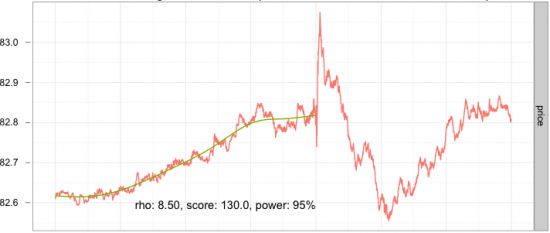

Режим

Мы должны определять текущий ценовой режим для того, чтобы понимать, где мы можем применять стратегию маркет мэйкинга, а где следование тренду или циклам.

( Читать дальше )

Создаем ГРААЛЬ !!!!! Часть 2.

- 24 августа 2017, 13:22

- |

Доброго времени суток.

Создаем торговую систему.

Обратный календарный спред на ЗОЛОТО.

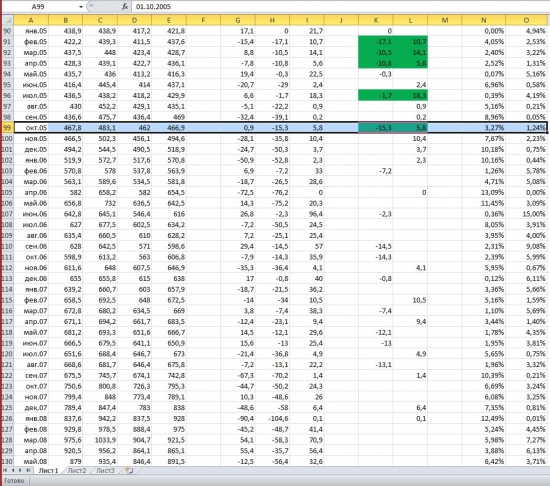

Изучаем историю золота за последние 20 лет.

s016.radikal.ru/i337/1708/75/8ba633ed0444.jpg

В среднем по золоту чтобы выйти в ноль, нужно пройти 20 долларов, в процентах это 1.6%.

С октября 2005 года видим, что цена по текущий момент ни разу не проходила меньше 20, это нам говорит, что позицию всегда можно было закрывать в б\у или в ноль.

А если брать в процентах, то за последние 20 лет, цена прошла менее 1.6% всего 3 (ТРИ!!!) раза.

( Читать дальше )

Диалоги про фьючерсы на ОФЗ. Часть 2: стратегии

- 23 августа 2017, 17:32

- |

Одной из самых частых просьб читателей в прошлом обзоре был разбор кейсов, на которых можно заработать с помощью ОФЗ и/или фьючерсов на ОФЗ. Поэтому сейчас мы разберём стратегии, но только две, сконцентрировавшись на технической части торговли для большего понимания. Конечно, представленные ниже стратегии не единственные, и о других вариантах можно прочесть на www.futofz.moex.com/s1257. Я отобрал, на мой взгляд, наиболее понятные и простые, чтобы как раз сконцентрироваться на технических аспектах. В следующей части мы разберём уже менее тривиальные стратегии.

Чтобы правильно выбрать между ОФЗ и фьючерсом на ОФЗ надо чётко понимать, что вы получаете от первого и второго инструмента.

1. ОФЗ даёт Вам прибыль за счёт изменения доходности и за счет получения первоначальной

( Читать дальше )

Анализ сделок участников ЛЧИ. Развитие

- 11 августа 2017, 15:16

- |

Вот уже достаточно скоро стартует конкурс ЛЧИ-2017. Как многие из Вас знают, есть наш (я и r0man) портал: atikhonov.shinyapps.io/LCHI2016/ для просмотра сделок участников и статистики. Который пользуется популярностью каждый день и по завершении конкурса (см. также серию моих постов, посвященную выходу новых функций).

Вкратце напомню, что он сейчас делает: по выбранному участнику ЛЧИ или загрузке своих сделок:

1. Показывает все сделки на выбранном инструменте с размером выбранной свечи (график может быть как статичен, так и интерактивный),

дополнительно показывается накопленная позиция, PnL, доход и просадка

2. Приводится подробная текстовая статистика по сделкам, как по полным трейдам (открытие-закрытие), так и по дням. Приводятся диаграммы доходности, просадки по дням

3. Имеется подробнейшая таблица (спасибо Роману за его идею и его же реализацию) со статистикой по всем участникам и всех их торгуемым инструментам за все время конкурса

( Читать дальше )

Почему лонг надо торговать на споте, а шорт на фьючерсе

- 29 июля 2017, 17:55

- |

Он означает разницу в доходности (к номиналу) между «купил и держи» акцию сбера (с учетом дивидендов) и «купил и держи» ближний фьючерс на сбер или, если перевернуть формулу разницу в доходности (опять же к номиналу) «продал и жди» ближний фьючерс на сбер и «продал и жди» акцию сбера без учета платы за шорты(!). В принципе в этом графике для «купил и держи» нет ничего удивительного, так как обладатель такой позиции во фьючерсе может легко компенсировать эту разницу, разместив средства, свободные от ГО и вармаржи под безрисковую ставку (кроме «скачка» на графике под стрелкой, о котором ниже). А что делать держателю шорта на споте? У него ведь нет свободных средств, да и еще к тому же эта отрицательная для него разница совсем не учитывает комиссию брокера за шорты. Получается «двойной удар» по счету.

( Читать дальше )

Дивидендные истории в России. Статистика закрытия гэпов (автор Spydell)

- 11 июля 2017, 21:22

- |

В этом году стремительность закрытия дивидендных гэпов поражает, но как обстояли дела раньше? Сколько времени требуется для закрытия див.гэпа?

Акциям Газпрома с 2007 по 2011 везло, гэп закрывали в тот же день, но и дивиденды никогда не превышали 2%. Как только выросли дивиденды, так и начались сложности. В 2012 году при дивах в 8.97 руб и отсечке на уровне 165 руб потребовалось 89 торговых дней, чтобы вернуться на тот же уровень. В 2013 44 дня, в 2014 80 дней, в 2015 31 день, а в прошлом году 80 торговых дней. Другими словами, чтобы за 5 лет отбить дивиденды в Газпроме в совокупности на 37.25 рублей необходимо было 324 торговых дня. Если в прошлые 5 лет вы бы инвестировали в Газпром фиксированную сумму в рублях, например, 1 млн руб в последний день перед закрытием реестра, то примерно за 16 календарных месяцев смогли бы получить около 250 тыс рублей.

Это один из худших показателей среди всех крупных компаний на ММВБ. Газпром отличается тем, что всегда падает и очень неохотно растет. Однако, это все равно заметно выше любого вида депозита в банках.

В таблице «дни» — это количество торговых дней после закрытия реестра, в течение которых акция закрывала дивидендных гэп. «минимум» — минимальная достигнутая цена в процессе закрытия гэапа, а «мин (%)» — величина падения в % от закрытия реестра до самого минимума в дивидендном гэпе. На примере Газпрома с 2012 по 2014 инвесторы терпели в худший момент около 17% убытка от последней котировки перед закрытием реестра.

У Сбербанка раньше были низкие дивы, поэтому и закрытие гэпов стремительное за исключением 2014 года, когда попали на негативную конъюнктуру. Именно в этот момент США и ЕС начали вводить санкции против банковского сектора, чуть позже начался коллапс рубля и банковской системы России, а потом отходняк.

Инвестируя фиксированную сумму в Сбербанк, можно было бы получить около 10% доходности примерно за календарный год ожидания. Статистику смазывает 2014. В таблице лимит 226 дней – это значит, что котировки не достигли предыдущего закрытия реестра до момент но момента истечения года. В целом, раньше Сбер был не самым выгодным в контексте дивидендной доходности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал