Избранное трейдера RudAveR

"Люди не богатеют потому, что никто не хочет богатеть медленно". Смысл этой фразы Баффета доходит очень долго….

- 28 августа 2023, 07:55

- |

Многие ли из нас сделали капитал с помощью инвестиций на фондовом рынке?

Да, такие есть. Есть, кто успешно прокатился на растущем рынке в разное время. Встречаются даже успешные трейлеры, которые заработали на спекуляциях с плечом или деривативах. Но много ли среди читателей и авторов, кто за 15-20 лет получил в среднем 10-15% годовых пусть даже в рублях и не особо переживает за то, как сохранить накопленный доход на «бычьем рынке».

Уверен такие есть, но они обычно не особо пишут комментарии😉…

Наш мир устроен таким образом, что не существует черно-белых правил. Любого результата можно достичь миллионом разных способов, но вопрос какой ценой и за какое время?

В инвестициях неэффективность в первую очередь оплачивается «потерянным временем». Деньги — это результат, их можно заработать, а время не вернуть.

Долгое время сам пытался найти универсальную систему торговли с акциями, валютой, фьючерсами, облигациями, чтобы достичь максимальных результатов. И хотя по своей природе стайер, всегда хотелось быть более быстрым стайером во время забега… 🤷🏻Спрашивается только зачем?

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 16 )

Играйте в свою игру.

- 27 августа 2023, 17:58

- |

В финансовом мире существует одна безобидная, на первый взгляд, мысль, которая причинила уже неисчислимый ущерб.

Она состоит в том, что в мире, где у всех инвесторов разные цели и разные временные горизонты, у каждого актива может быть единая рациональная цена.

Задайте сами себе вопрос: сколько бы вы заплатили сегодня за акцию Google?

Ответ зависит от того, кто вы.

Вы хотите держать эту акцию на протяжении 30 лет? В этом случае для определения справедливой цены потребуется трезвый анализ дисконтированного денежного потока Google на протяжении следующих 30 лет.

Вы намереваетесь продать эту акцию через 10 лет? Тогда цену можно вычислить, проанализировав потенциал высокотехнологичной отрасли на следующее десятилетие и решив для себя вопрос, сможет ли руководство Google соответствовать этому прогнозу.

Вы думаете продать ее через год? Тогда обратите внимание на текущие показатели продаж Google и подумайте, не станет ли следующий год «медвежьим».

( Читать дальше )

Прочитал второй раз "Дети Капитана Гранта" во взрослом возрасте

- 15 августа 2023, 22:08

- |

Дочитали с дочкой этот роман. Прочитанный нами “Таинственный остров” был чуть поинтереснее. Но он был другим. “Дети Капитана Гранта” — это живой учебник по Географии по сути. Весь роман по сути раскрывается через случайно оказавшегося на борту “Дункана” географа Паганеля, который однозначно является главным действующим лицом всей книги.

За время поисков Гранта читатель побывает в Патагонии (Аргентина, Чили), островах Атлантического океана, Австралии и Новой Зеландии. Очень много текста ушло на описание географии, флоры и фауны всех этих мест. Устами Паганеля мы также узнаем историю открытия и исследования каждого из этих мест. Сюжет это тормозит, но уверен, что для середины XIX века такие рассказы были просто бомбой.

Ну а в XXI веке у нас с дочкой была возможность загуглить и посмотреть всех причудливых австралийских животных и растений в интернете. Кроме того, мы могли посмотреть спутниковые снимки той местности, через которую неделями пробиралась поисковая экспедиция Гленарвана.

Интересно ли мне?

Сам бы читать не стал. Но читать с дочкой интереснее 10х. Потому что хотя бы в этот момент мы с ней общаемся, что-то обсуждаем❤️. Дочке 9 лет. Надеюсь она вырастет и будет вспоминать, как папа ей читал в детстве все эти приключенческие книги❤️❤️.

p.s. до этого уже прочли с дочкой «За 80 дней вокруг света» и «Таинственный остров»

Жду доллар по 72 уже к концу этой недели.

- 15 августа 2023, 15:12

- |

Напомню, что ранее я предполагал цели 95 рублей за доллар от 55, но вновь немного ошибся. Дно оказалось на 5 рублей ниже, а хаи на 7 рублей выше.

Что дальше? Долгосрочно прогноз не меняется — доллар поедет к паритету с рублем:

Однако локально назревает очень хороший импульс, который на часах тоже раскладывается в 5-ти волновку с целями 72 рубля за доллар уже к концу этой недели:

( Читать дальше )

Укрепление рубля Центробанк Длинные ОФЗ: критерии покупки Портфель Коррекция в акциях Психология

- 14 августа 2023, 21:22

- |

Друзья,

в этом ролике рассказываю

про экстренное заседания ЦБ РФ.

На этой новости курс рубля укрепился с 102 до 98 за доллар.

Думаю, Эльвира – человек решительный и ставка может быть около 12%.

Если ставка будет около 10%, то рынок вырастет.

Смотрю на график ОФЗ 26238 (погашение 15 05 2041г.).

В марте 2022г. максимальная доходность была 14%.

Думаю, что в этом году можем увидеть близкую доходность – это может стать отличной точкой входа.

Рассказываю, как получил с начала года доходность 70%

(а с начала ноября 2022г., когда формировал портфель, 85%),

как в 2023г обогнал индекс полной доходности Мосбиржи на 15+%.

Напоминаю: в 1 квартале 2020г. (пандемия), в феврале 2022г., в сентябре не было акций (от слова «совсем».

Немного про личную психологию и стили торговли.

Почему для большинства фондовый рынок подойдёт больше, чем срочный.

В моём закрытом канале есть новички: рекомендую сравнивать доходность с индексом

( Читать дальше )

Эпоха бакса подходит к концу.

- 12 августа 2023, 03:17

- |

Восходящий тренд по баксу уже давно сломлен, коррекция подходит к концу.

Исторический момент, запомните этот пост, потом будете внукам рассказывать)))

Недельный график USDRUB_TOM

*Это не будет с понедельника)

Кому-то были очень нужны доллары, а кто-то на этом неплохо заработал: 3 августа валютный долларовый своп показал феноменальную отрицательную доходность - более -300% годовых!

- 03 августа 2023, 21:39

- |

В начале чуть-чуть теории. При использовании валютного свопа банки могут лонгировать свои валютные позиции и привлекать/размещать ликвидность. То есть, покупаются/продаются валютные пары с расчетами «сегодня»/«завтра».

Сегодня в четверг валютный долларовый своп (USD_TODTOM) продемонстрировал многолетнюю максимальную отрицательную доходность и на закрытии показал -0,98 пунктов, а это ~-377% годовых. Просто феноменальная доходность для денежного рынка! То есть, одни участники привлекали доллары, а другие размещали рубли на срок овернайт под такой процент.

Это может свидетельствовать о высоком спросе на краткосрочную долларовую ликвидность. При этом сам объем сделок не сильно отличался от средних значений – составил 145 млрд руб. Из-за такого сильного движения Московская биржа даже была вынуждена изменить значения нижней границы ценового коридора и оценки процентного риска. При этом на споте рубль к доллару продолжил умеренно девальвироваться.

Что же делают банки у которых избыточная долларовая ликвидность?

( Читать дальше )

Боль и скорбь новичка на фондовом рынке

- 09 июля 2023, 09:28

- |

На рынок пришел в феврале 2021, когда стали подходить к концу длинные депозиты и меня ждала участь переоткрыть их уже не под 8-9, а под 5-6 процентов, да ещё и заплатить с этого налог.

Полгода гонял 20.000-40.000р упиваясь прелестями спекуляций и крутясь в безубытке. С удивлением познавал новый для себя мир, как одни люди за пару сессий зарабатывали на квартиры (привет белуге), а другие за пару сессий сливали квартиры (привет ей же). К счастью, я уже обладал неплохим капиталом, заработанным не на бирже, и амбиций мгновенного обогащения у меня не было. В июне я повысил ставки и на счету было уже 700.000р. Правда, профита мне это не принесло. Игра около нуля продолжилась. Я совершал типичную ошибку новичка, не верящего что деньги можно зарабатывать «из воздуха» — закрывал сделку с минимальным профитом — а потом с болью смотрел, как папира улетала в космос.

( Читать дальше )

ОФЗ. Потери на марше

- 28 июня 2023, 07:29

- |

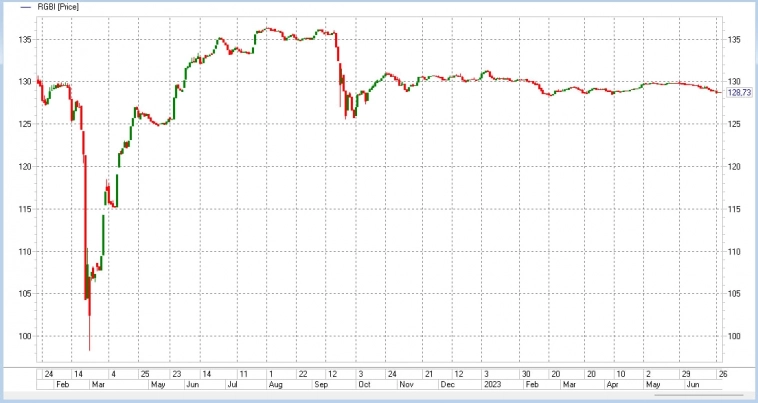

Т.н. «марш справедливости» болезненно сказался не только на нервах многих, но и на рынке госдолга. Индекс цен ОФЗ, RGBI, нырнул еще глубже вниз. Вроде бы только чуть глубже.

( Читать дальше )

20 лет в американских горках ВДО

- 23 июня 2023, 11:23

- |

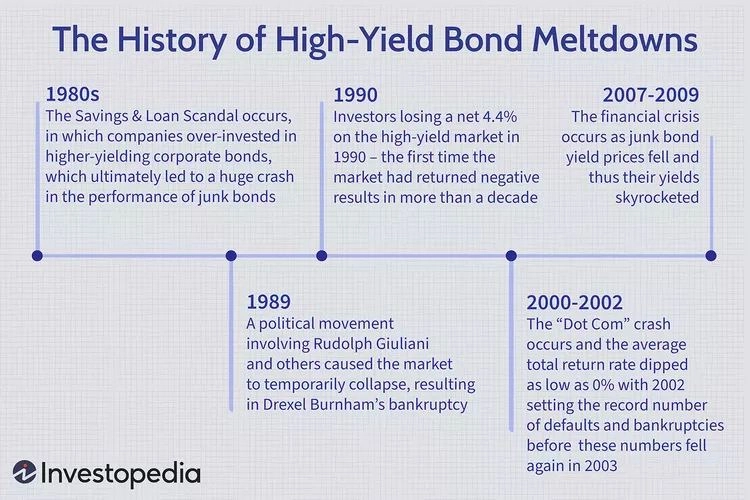

Американские горки на рынке высокодоходных облигаций за последние 20 летРынок высокодоходных (HY) облигаций США, также известный как рынок мусорных облигаций за последние 20 лет прошел несколько взлетов и падений. От экономических спадов до периодов роста, рынок HY облигаций США был под влиянием различных факторов, которые повлияли на настроения инвесторов и их желание брать на себя риски.Понимание этих связей в этом рынке критически важно для инвесторов, регулирующих органов и участников рынка, чтобы принимать обоснованные решения и успешно ориентироваться в динамике важного сегмента облигационного рынка.

1.«Пузырь доткомов» и кредитная экспансия (конец 1990-х годов)

В конце 1990-х годов рынок HY облигаций США испытал всплеск выпусков, поскольку компании искали финансирование для технологических проектов. Расцвет индустрии доткомов привел к увеличению кредитной экспансии, инвесторы проявили интерес к высокорисковым, высокодоходным долговым обязательствам.

2.Мировой финансовый кризис (2008-2009 годы)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал