SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. vojd |1 Часть лекции Кирилла Ильинского "Обиженная модель".

- 23 сентября 2015, 23:01

- |

www.lektorium.tv/lecture/26540

7 сентября 2015 год.

Европейский Университет в С.Петербурге.

Лекции КИ не нуждаются в комментариях. Однако, скажу, что эта лекция завершает 3-х летний цикл. Все лекции выложены на сайте Лекториума.

Любой желающий может сдать зачёт по курсу К. Ильинскому лично. Два варианта: 1. разговор без подготовки «вообще — по теме лекций», подразумевает понимание и способность объяснить вопросы КИ «на пальцах». 2. Презентация темы из лекции ( домашняя подготовка) — но «до тонкостей».

Для посещавших лекции 1 попытка — бесплатна. Следующие и для тех кто не посещал — некоторая сумма в бюджет Европейского университета ( если ничего не изменилось). Точная инфа у КИ, например, в FB.

Welcome!

7 сентября 2015 год.

Европейский Университет в С.Петербурге.

Лекции КИ не нуждаются в комментариях. Однако, скажу, что эта лекция завершает 3-х летний цикл. Все лекции выложены на сайте Лекториума.

Любой желающий может сдать зачёт по курсу К. Ильинскому лично. Два варианта: 1. разговор без подготовки «вообще — по теме лекций», подразумевает понимание и способность объяснить вопросы КИ «на пальцах». 2. Презентация темы из лекции ( домашняя подготовка) — но «до тонкостей».

Для посещавших лекции 1 попытка — бесплатна. Следующие и для тех кто не посещал — некоторая сумма в бюджет Европейского университета ( если ничего не изменилось). Точная инфа у КИ, например, в FB.

Welcome!

- комментировать

- ★14

- Комментарии ( 5 )

Блог им. vojd |"Порочная страсть" и сертификаты.

- 22 июня 2015, 20:33

- |

В Европейском Университете (Питер) в прошлый понедельник прошла очередная лекция Кирилла Ильинского «Арбитраж — порочная страсть». На мой скромный взгляд, наряду с лекциями «Ночной дозор», «Мир глазами опционного трейдера», «Факторные модели», про корреляцию — последняя лекция вошла в золотой фонд!))

www.lektorium.tv/lecture/26195#.VYQY_1Y58ac.facebook

Народ наконец это всё прочувствовал и валом повалил — не было свободных мест! Конечно, сыграла роль опционная конфа в Стрельне накануне. Фактически, последние лекции играют важную обобщающую роль в курсе. На основе проговореных ранее технических подходов излагается идеология. С ней ( идеологией) можно спорить, «буддийский » подход можно не принимать, но - это позиция! Для людей, имеющих техническое образование безусловно интересны физические аналогии. Так, отсылки в электродинамику лично мне очень понравились. С другой стороны, тем, кто не знает физику, но понимает опционы — это возможность, наконец-то, что-то понять в электричестве!))))

( Читать дальше )

www.lektorium.tv/lecture/26195#.VYQY_1Y58ac.facebook

Народ наконец это всё прочувствовал и валом повалил — не было свободных мест! Конечно, сыграла роль опционная конфа в Стрельне накануне. Фактически, последние лекции играют важную обобщающую роль в курсе. На основе проговореных ранее технических подходов излагается идеология. С ней ( идеологией) можно спорить, «буддийский » подход можно не принимать, но - это позиция! Для людей, имеющих техническое образование безусловно интересны физические аналогии. Так, отсылки в электродинамику лично мне очень понравились. С другой стороны, тем, кто не знает физику, но понимает опционы — это возможность, наконец-то, что-то понять в электричестве!))))

( Читать дальше )

Блог им. vojd |Бридан и Литцентбергер: всё очень не логНОРМАЛЬНО с процентными ставками!

- 11 октября 2014, 23:33

- |

www.stern.nyu.edu/sites/default/files/assets/documents/con_044170.pdf

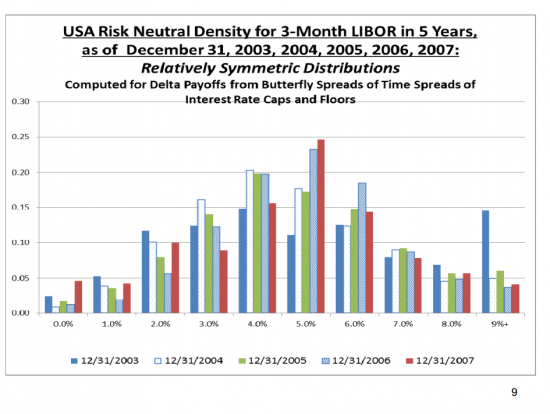

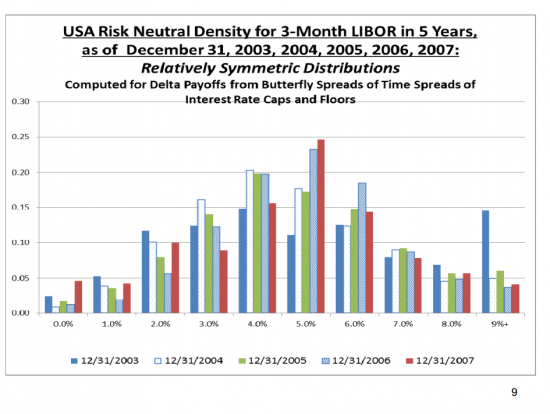

Количественными методами ( фомура Бридана Литцентбергера, см

smart-lab.ru/blog/209031.php

из цен опционов (Interest rate caps and floors) получены плотности распределения процентных ставок СШАи Европы — практическое применение формулы Б-Л.

Даны динамика: то, как было в важные моменты.

Пример: Америка — симметричные распределения 3, 4, 5, 6, 2007 года: ( стр 9 презентации)

( Читать дальше )

Количественными методами ( фомура Бридана Литцентбергера, см

smart-lab.ru/blog/209031.php

из цен опционов (Interest rate caps and floors) получены плотности распределения процентных ставок СШАи Европы — практическое применение формулы Б-Л.

Даны динамика: то, как было в важные моменты.

Пример: Америка — симметричные распределения 3, 4, 5, 6, 2007 года: ( стр 9 презентации)

( Читать дальше )

Блог им. vojd |Новая лекция Кирилла Ильинского 10 февраля, Питер.

- 16 января 2014, 23:37

- |

Лекции Кирилла Ильинского, несомненно, стали событием в мире русскоязычного финансового контента.

www.lektorium.tv/speaker/?id=3058

Вероятно, это уникальный пример того, когда способ изложения позволяет приподнять завесу того КАК думают про рынок НАСТОЯЩИЕ БОЛЬШИЕ ДЕНЬГИ.

перепост

supermodelz.livejournal.com/3543.html

Друзья!

После более, чем полугодичного перерыва, вызванного турбулентностью мировых финансовых рынков, игрой FEDа на ожиданиях инвесторов сообщениями о снижении объемов QEIII, снижением fund fees, бегством инвесторов в private equity, и т.д. и т.п., 2014, кажется, обещает быть хорошим годом: equities прут вверх — ECM рады, rates все еще низкие, credit spreads снизились, а equities прут вверх — DCM тоже рады, равно как и M&A guys. Ну а мы рады, что к нам возвращается Кирилл Ильинский с курсом по финансовому моделированию!

Первая лекция в 2014-м году будет посвящена активным «стат-арб» стратегиям на рынке и называется она

Факторные модели: Статистика или Арбитраж?

Лекция продолжит разговор о различных способах построения финансовых моделей, в этот раз с упором на статистические модели доходностей. Будут рассмотрены различные факторы, влияющие на доходности статических и динамических инвестиций. Познакомив с фундаментальными моделями доходностей акций и связанными с ними регрессионными моделями, лектор предложит взгляд на предмет с точки зрения ценообразования производных финансовых инструментов. В качестве одного из приложений будут обсуждаться различные показатели доходности активных стратегий и их приложение к выбору активных инвестиций.

( Читать дальше )

www.lektorium.tv/speaker/?id=3058

Вероятно, это уникальный пример того, когда способ изложения позволяет приподнять завесу того КАК думают про рынок НАСТОЯЩИЕ БОЛЬШИЕ ДЕНЬГИ.

перепост

supermodelz.livejournal.com/3543.html

Друзья!

После более, чем полугодичного перерыва, вызванного турбулентностью мировых финансовых рынков, игрой FEDа на ожиданиях инвесторов сообщениями о снижении объемов QEIII, снижением fund fees, бегством инвесторов в private equity, и т.д. и т.п., 2014, кажется, обещает быть хорошим годом: equities прут вверх — ECM рады, rates все еще низкие, credit spreads снизились, а equities прут вверх — DCM тоже рады, равно как и M&A guys. Ну а мы рады, что к нам возвращается Кирилл Ильинский с курсом по финансовому моделированию!

Первая лекция в 2014-м году будет посвящена активным «стат-арб» стратегиям на рынке и называется она

Факторные модели: Статистика или Арбитраж?

Лекция продолжит разговор о различных способах построения финансовых моделей, в этот раз с упором на статистические модели доходностей. Будут рассмотрены различные факторы, влияющие на доходности статических и динамических инвестиций. Познакомив с фундаментальными моделями доходностей акций и связанными с ними регрессионными моделями, лектор предложит взгляд на предмет с точки зрения ценообразования производных финансовых инструментов. В качестве одного из приложений будут обсуждаться различные показатели доходности активных стратегий и их приложение к выбору активных инвестиций.

( Читать дальше )

Блог им. vojd |Концепция высокой опциональности рынка акций ( среднесрок).

- 04 июня 2013, 10:22

- |

Я рискну высказать на основе модели Мертона некоторую концепцию , предположение (структурную модель) поведения рынка акций на ближайшую перспективу. Т.к. концепция будет структурная, то конкретная динамика будет ( по определению) описываться плохо! Однако, возможно, сформирует некоторое общее представление о том, что ВООБЩЕ ПРОИСХОДИТ ( чёрт возьми, уже 3 месяца!!??)

Схематично, модель Мертона( 1974) — это ( в целом- в целом))) представление о том, что бонды можно ( особенно опционным людям) представлять себе как шорт путы, а акции как колы - со страйком: долги и осью абсцисс — активы.

http://en.wikipedia.org/wiki/Merton_Model

Действительно, если активов больше, чем долгов, то растут акции — линейно на величину превышения, а с бондами всё хорошо, т.к. ясно, что компания (государство) расплатится — активов хватает. Если активов ровно столько сколько долгов, то акции стоят ноль ( им уже ничего не остаётся), а если активов становится меньше, чем долгов, то уже бонды начинают «проседать». Понятно, что это всё достаточно условно, но общая идея, надеюсь, ясна. (Спасибо, как всегда, К.И. от тех у кого не хватает финансового базового образования.)

( Читать дальше )

Схематично, модель Мертона( 1974) — это ( в целом- в целом))) представление о том, что бонды можно ( особенно опционным людям) представлять себе как шорт путы, а акции как колы - со страйком: долги и осью абсцисс — активы.

http://en.wikipedia.org/wiki/Merton_Model

Действительно, если активов больше, чем долгов, то растут акции — линейно на величину превышения, а с бондами всё хорошо, т.к. ясно, что компания (государство) расплатится — активов хватает. Если активов ровно столько сколько долгов, то акции стоят ноль ( им уже ничего не остаётся), а если активов становится меньше, чем долгов, то уже бонды начинают «проседать». Понятно, что это всё достаточно условно, но общая идея, надеюсь, ясна. (Спасибо, как всегда, К.И. от тех у кого не хватает финансового базового образования.)

( Читать дальше )

Блог им. vojd |Семинар Anil Bera в РЭШ.

- 29 мая 2013, 09:47

- |

Anil Bera — ( классика) это про то как считать скью (skew).

Тема текущего семинара( сегодня, 13.20, м. Профсоюзная):

29 мая 2013 г.

Anil Bera (University of Illinois)

«Specication Testing for Panel Spatial Models»

http://www.cefir.ru/index.php?l=rus&id=68

Это всё квантовые ) дела.

Тема текущего семинара( сегодня, 13.20, м. Профсоюзная):

29 мая 2013 г.

Anil Bera (University of Illinois)

«Specication Testing for Panel Spatial Models»

http://www.cefir.ru/index.php?l=rus&id=68

Это всё квантовые ) дела.

Блог им. vojd |Самообразование. Что такое в CDS торговля "up front".

- 29 марта 2013, 21:37

- |

Post by Economist of Contempt, 2009

I must admit, I never thought it would actually happen. But the most liquid single-name CDS are now expected to move to fixed coupons with upfront payments in the not-too-distant future. The fixed coupons will supposedly be set at 100bps and 500bps (depending on credit quality). Currently single-name CDS trade on a «running spread» or «par spread» basis—the protection buyer pays for protection by making regular spread payments (premiums) to the protection seller until the contract matures or there is a credit event. So for example, if a 5-year CDS on $10 million notional is quoted at 100bps, the protection buyer will pay $100,000 a year (usually broken into quarterly payments). Crucially, no money is exchanged upfront—this is why CDS are leveraged bets. Now the market is moving to trading on a «points upfront» basis. Contracts will have fixed coupons of either 100bps or 500bps, and upfront payments will be made at initiation to reflect the change in price. The amount paid upfront will equal the present value of the difference between the current market spread and the fixed coupon. So if a contract with a fixed coupon of 100bps is trading at 150bps, the protection buyer would make an upfront payment equal to the present value of the difference between 150bps and 100bps. If the market spread islower than the fixed coupon, then the protection seller would have to pay the difference between the two spreads upfront. The most popular index contracts (CDX and iTraxx) trade on a similar points upfront basis. Each index series has a fixed coupon (expressed as a spread) that's set when the series is launched, and when the market spread trades away from the fixed spread (known as the «deal spread»), the parties make an upfront payment equal to the present value of the difference between the two spreads. The deal spread on the CDX IG11 is 150bps, so when the IG11 is trading around 190bps, like it is now, the protection buyer has to pay the difference between the spreads upfront. Okay, so why the move to upfront plus fixed coupons? For one thing, it will allow more effective netting between index and single-name contracts by making the cash flows more similar. This is especially important as index and single-name CDS move onto central clearinghouses—the ability to net down outstanding CDS exposures is one of the main benefits of a clearinghouse. Second, upfront plus fixed coupons also makes CDS cash flows more like bonds. Third, and most importantly, the move will help the dealers reduce their exposure to large spread movements («jump risk»). The unholy spread widening in the aftermath of Lehman's collapse savaged some dealers as they tried to keep a net flat position. (Yes, I know, a change in the CDS market that benefits the dealers—what were the odds?) To illustrate jump risk, imagine that a hedge fund—let's call it Max Power Capital (MPC)—purchased 5-year CDS protection on GE at 100bps back in October, and that the same contract is trading at 400bps today. The trade is now «in-the-money,» and MPC wants to take its profit and go home. The most common way to do this is for MPC to sell offsetting CDS protection on GE that matures on the same date as the original contract (December 20, 2013, since it was purchased in October 2008). That way, MPC would collect a profit of 300bps a year, since it would be paying annual premiums of 100bps but collecting annual premiums of 400bps. The problem with this approach is that MPC is still exposed to some default risk—the premium cash flows will stop if GE defaults before the contracts mature. To account for this leftover default risk, MPC will enter into an offsetting CDS contract with a dealer in which the dealer pays MPC the difference between the spreads (i.e., MPC's profit) upfront. Since dealers generally try to run matched books, the dealer now has another position it needs to hedge, so it has to sell an offsetting CDS with another counterparty. The problem is that the CDS on GE that mature on December 20, 2013 are now «off-the-run» — the current 5-year contract referencing GE, which is «on-the-run» because 5-year contracts are the most liquid, matures on March 20, 2013. Moreover, to match the cash flows of the two contracts, the dealer has to find a counterparty willing to make a sizable upfront payment to offset the upfront payment the dealer made to MPC. Needless to say, it's difficult and often expensive to find a counterparty willing to buy an off-the-run contract at an off-market price. When spreads suddenly gap out significantly, dealers end up making substantial upfront payments to protection buyers looking to close out their trades and take their profits. Moving to upfront CDS with fixed coupons will help the dealers in this situation because upfront payments make the contracts less sensitive to mark-to-market spread movements. It will also make it much easier for dealers to find offsetting contracts with similar upfront payments. It remains to be seen how much upfront payments reduce the liquidity of single-name CDS. Opinion in the CDS market on this issue seems to be roughly split. I suspect upfront payments won't significantly reduce liquidity for the 100 or so most heavily traded references, since the most liquid CDS contracts are the index contracts that already trade with points upfront. We shall see though.

I must admit, I never thought it would actually happen. But the most liquid single-name CDS are now expected to move to fixed coupons with upfront payments in the not-too-distant future. The fixed coupons will supposedly be set at 100bps and 500bps (depending on credit quality). Currently single-name CDS trade on a «running spread» or «par spread» basis—the protection buyer pays for protection by making regular spread payments (premiums) to the protection seller until the contract matures or there is a credit event. So for example, if a 5-year CDS on $10 million notional is quoted at 100bps, the protection buyer will pay $100,000 a year (usually broken into quarterly payments). Crucially, no money is exchanged upfront—this is why CDS are leveraged bets. Now the market is moving to trading on a «points upfront» basis. Contracts will have fixed coupons of either 100bps or 500bps, and upfront payments will be made at initiation to reflect the change in price. The amount paid upfront will equal the present value of the difference between the current market spread and the fixed coupon. So if a contract with a fixed coupon of 100bps is trading at 150bps, the protection buyer would make an upfront payment equal to the present value of the difference between 150bps and 100bps. If the market spread islower than the fixed coupon, then the protection seller would have to pay the difference between the two spreads upfront. The most popular index contracts (CDX and iTraxx) trade on a similar points upfront basis. Each index series has a fixed coupon (expressed as a spread) that's set when the series is launched, and when the market spread trades away from the fixed spread (known as the «deal spread»), the parties make an upfront payment equal to the present value of the difference between the two spreads. The deal spread on the CDX IG11 is 150bps, so when the IG11 is trading around 190bps, like it is now, the protection buyer has to pay the difference between the spreads upfront. Okay, so why the move to upfront plus fixed coupons? For one thing, it will allow more effective netting between index and single-name contracts by making the cash flows more similar. This is especially important as index and single-name CDS move onto central clearinghouses—the ability to net down outstanding CDS exposures is one of the main benefits of a clearinghouse. Second, upfront plus fixed coupons also makes CDS cash flows more like bonds. Third, and most importantly, the move will help the dealers reduce their exposure to large spread movements («jump risk»). The unholy spread widening in the aftermath of Lehman's collapse savaged some dealers as they tried to keep a net flat position. (Yes, I know, a change in the CDS market that benefits the dealers—what were the odds?) To illustrate jump risk, imagine that a hedge fund—let's call it Max Power Capital (MPC)—purchased 5-year CDS protection on GE at 100bps back in October, and that the same contract is trading at 400bps today. The trade is now «in-the-money,» and MPC wants to take its profit and go home. The most common way to do this is for MPC to sell offsetting CDS protection on GE that matures on the same date as the original contract (December 20, 2013, since it was purchased in October 2008). That way, MPC would collect a profit of 300bps a year, since it would be paying annual premiums of 100bps but collecting annual premiums of 400bps. The problem with this approach is that MPC is still exposed to some default risk—the premium cash flows will stop if GE defaults before the contracts mature. To account for this leftover default risk, MPC will enter into an offsetting CDS contract with a dealer in which the dealer pays MPC the difference between the spreads (i.e., MPC's profit) upfront. Since dealers generally try to run matched books, the dealer now has another position it needs to hedge, so it has to sell an offsetting CDS with another counterparty. The problem is that the CDS on GE that mature on December 20, 2013 are now «off-the-run» — the current 5-year contract referencing GE, which is «on-the-run» because 5-year contracts are the most liquid, matures on March 20, 2013. Moreover, to match the cash flows of the two contracts, the dealer has to find a counterparty willing to make a sizable upfront payment to offset the upfront payment the dealer made to MPC. Needless to say, it's difficult and often expensive to find a counterparty willing to buy an off-the-run contract at an off-market price. When spreads suddenly gap out significantly, dealers end up making substantial upfront payments to protection buyers looking to close out their trades and take their profits. Moving to upfront CDS with fixed coupons will help the dealers in this situation because upfront payments make the contracts less sensitive to mark-to-market spread movements. It will also make it much easier for dealers to find offsetting contracts with similar upfront payments. It remains to be seen how much upfront payments reduce the liquidity of single-name CDS. Opinion in the CDS market on this issue seems to be roughly split. I suspect upfront payments won't significantly reduce liquidity for the 100 or so most heavily traded references, since the most liquid CDS contracts are the index contracts that already trade with points upfront. We shall see though.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс