SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Прогноз финансовых результатов Магнита за 3 квартал - Синара

- 26 октября 2022, 12:45

- |

Магнит: в 3К22 ожидаем сильного роста продаж при умеренном давлении на рентабельность

Завтра (27 октября) Магнит объявит предварительные финансовые и операционные результаты за 3К22.

Динамика выручки должна оказаться по-прежнему сильной: инфляция оставалась высокой, а структура розничных форматов хорошо соответствует текущим условиям деятельности. Вместе с тем вследствие эффекта базы мы ожидаем некоторого замедления роста в годовом сопоставлении: 3К22 — первый квартал, когда в отчетности отразится присоединение «Дикси». Совокупные продажи, по нашим оценкам, должны вырасти на 21% г/г до 594 млрд руб., включая продажи в «магазинах у дома» (399 млрд руб.), супермаркетах (55 млрд руб.) и «дрогери» (48 млрд руб.) Вместе с тем считаем, что рентабельность может несколько снизиться, и прогнозируем показатель по валовой прибыли на уровне 23,2% (-0,1 п. п. в сравнении с 3К21), а саму валовую прибыль — в размере 138 млрд руб. (+34% г/г). Также, по нашим оценкам, EBITDA прибавит 21% г/г, составив 42 млрд руб. (МСФО 17), при этом рентабельность по EBITDA снизится на 0,1 п. п. до 7,1%. Чистая прибыль достигнет 11,2 млрд руб.

( Читать дальше )

Завтра (27 октября) Магнит объявит предварительные финансовые и операционные результаты за 3К22.

Динамика выручки должна оказаться по-прежнему сильной: инфляция оставалась высокой, а структура розничных форматов хорошо соответствует текущим условиям деятельности. Вместе с тем вследствие эффекта базы мы ожидаем некоторого замедления роста в годовом сопоставлении: 3К22 — первый квартал, когда в отчетности отразится присоединение «Дикси». Совокупные продажи, по нашим оценкам, должны вырасти на 21% г/г до 594 млрд руб., включая продажи в «магазинах у дома» (399 млрд руб.), супермаркетах (55 млрд руб.) и «дрогери» (48 млрд руб.) Вместе с тем считаем, что рентабельность может несколько снизиться, и прогнозируем показатель по валовой прибыли на уровне 23,2% (-0,1 п. п. в сравнении с 3К21), а саму валовую прибыль — в размере 138 млрд руб. (+34% г/г). Также, по нашим оценкам, EBITDA прибавит 21% г/г, составив 42 млрд руб. (МСФО 17), при этом рентабельность по EBITDA снизится на 0,1 п. п. до 7,1%. Чистая прибыль достигнет 11,2 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Новости рынков |Enel и Fortum не смогут покинуть Россию до конца 2022 года - новость негативна для Энел Россия,ТГК-1 и Юнипро - СберИнвестиции

- 09 августа 2022, 19:49

- |

Как сообщил Коммерсант со ссылкой на источники, ранее анонсированная продажа доли Enel в Энел Россия ЛУКОЙЛу и фонду «Газпромбанк-Фрезия» и планируемая продажа российских активов Fortum (операционных подразделений, а также миноритарной доли в ТГК-1 и контрольного пакета в Юнипро) заморожены до 31 декабря 2022 года. Указ президента РФ № 520 (подписанный в пятницу) запрещает «недружественным» нерезидентам продавать доли в российских энергокомпаниях до 31 декабря 2022 года, кроме случаев, когда получено особое разрешение.

Эта новость неблагоприятна для Энел Россия, ТГК-1 и Юнипро, так как перспективы возобновления дивидендных выплат от этих компаний становятся ещё менее определёнными. Она умеренно негативна и для Интер РАО как потенциального покупателя доли германской Uniper (принадлежит Fortum) в Unipro. Покупка этого пакета акций могла способствовать росту котировок Интер РАО.СберИнвестиции

Новости рынков |EMC отчиталась за 2П21 и 2021 г.: рентабельность ниже, а FCF — выше ожиданий - Синара

- 27 апреля 2022, 12:14

- |

EMC отчиталась по МСФО за 2П21 и весь 2021 г. Телеконференция состоится завтра в 17:00 по Москве.

• О выручке компания отчиталась ранее — показатель на уровне наших ожиданий.

• Рентабельность в 2П21 на 6–13 п. п. ниже нашего прогноза. Рентабельность по операционной прибыли в 2П21 потеряла 8,5 п. п. г/г, снизившись до 28% (на 8 п. п. ниже ожиданий ИБ Синара). Это было обусловлено высокой инфляцией расходов на лекарства и уход за пациентами (на 44% выше наших ожиданий относительно 2П21).

• FCF в размере €54 млн оказался существенно выше нашего прогноза (€33,7 млн) на фоне сокращения оборотных средств на €11 млн против ожидаемого наращивания в размере €11 млн. Высвобождение оборотных средств, полагаем, связано с платежами по услугам в рамках ОМС.

• Чистый долг составил €171,2 млн против €100,9 млн п/п: компания финансировала дивидендные платежи за 2П21 за счет дополнительной долговой нагрузки. Вместе с тем показатель оказался на уровне оценки ИБ Синара — €176 млн.

( Читать дальше )

• О выручке компания отчиталась ранее — показатель на уровне наших ожиданий.

• Рентабельность в 2П21 на 6–13 п. п. ниже нашего прогноза. Рентабельность по операционной прибыли в 2П21 потеряла 8,5 п. п. г/г, снизившись до 28% (на 8 п. п. ниже ожиданий ИБ Синара). Это было обусловлено высокой инфляцией расходов на лекарства и уход за пациентами (на 44% выше наших ожиданий относительно 2П21).

• FCF в размере €54 млн оказался существенно выше нашего прогноза (€33,7 млн) на фоне сокращения оборотных средств на €11 млн против ожидаемого наращивания в размере €11 млн. Высвобождение оборотных средств, полагаем, связано с платежами по услугам в рамках ОМС.

• Чистый долг составил €171,2 млн против €100,9 млн п/п: компания финансировала дивидендные платежи за 2П21 за счет дополнительной долговой нагрузки. Вместе с тем показатель оказался на уровне оценки ИБ Синара — €176 млн.

( Читать дальше )

Новости рынков |Взлет цен на коксующийся уголь - положительный фактор для дивидендных выплат производителей угля в 2022 году - Синара

- 15 февраля 2022, 12:16

- |

Распадская, Мечел: внутренние цены на коксующийся уголь подскочили в 1К22 на 14%

Российские производители коксующегося угля и сталелитейные компании недавно завершили подписание контрактов на поставку коксующегося угля на 1 квартал 2022 года и последующие месяцы. Металл Эксперт сообщает, что по новым договорам среднее повышение цен составило 14% к/к. В частности, уголь марки ГЖ подорожал на 3500 руб./т (+16% к/к) до 19 000 руб./т, а марки К — на 2575 руб./т (+10% к/к) до 27 825 руб./т.

Отмечаем, что некоторые игроки подписали контракты с фиксированной ценой на 2 и 5 месяцев, а некоторые заключили сделки с формульным ценообразованием на 1–2 месяца. Переговоры об уровне цен в 1К22 оказались сложными, поскольку изначально сталелитейные компании ожидали некоторой скидки в связи с падением глобальных цен на коксующийся уголь в конце прошлого года. Вместе с тем в январе-феврале ситуация изменилась, поскольку австралийские цены на твердый и полумягкий коксующийся уголь выросли на 20–25% с начала года, что дало существенное преимущество производителям коксующегося угля в переговорах по поводу цен на 1К22.

( Читать дальше )

Российские производители коксующегося угля и сталелитейные компании недавно завершили подписание контрактов на поставку коксующегося угля на 1 квартал 2022 года и последующие месяцы. Металл Эксперт сообщает, что по новым договорам среднее повышение цен составило 14% к/к. В частности, уголь марки ГЖ подорожал на 3500 руб./т (+16% к/к) до 19 000 руб./т, а марки К — на 2575 руб./т (+10% к/к) до 27 825 руб./т.

Отмечаем, что некоторые игроки подписали контракты с фиксированной ценой на 2 и 5 месяцев, а некоторые заключили сделки с формульным ценообразованием на 1–2 месяца. Переговоры об уровне цен в 1К22 оказались сложными, поскольку изначально сталелитейные компании ожидали некоторой скидки в связи с падением глобальных цен на коксующийся уголь в конце прошлого года. Вместе с тем в январе-феврале ситуация изменилась, поскольку австралийские цены на твердый и полумягкий коксующийся уголь выросли на 20–25% с начала года, что дало существенное преимущество производителям коксующегося угля в переговорах по поводу цен на 1К22.

( Читать дальше )

Новости рынков |На акциях Freeport-McMoRan опять можно заработать - Финам

- 31 января 2022, 13:25

- |

Лишь 10 дней назад мы снизили рекомендацию с «Покупать» до «Держать» по акциям Freeport-McMoRan в связи с тем, что они достигали уровня нашей целевой цены. Коррекция последних дней снизила цену на них на 18,3% с момента изменения рекомендации. В 2021 г. компания сумела восстановить и увеличить объемы добычи и, благодаря высоким ценам на медь, заметно улучшить финансовое положение. Мы считаем, что фундаментальные факторы, положенные в основу нашей оценки, остаются в силе. В связи с этим сохраняем по акциям FCX целевую цену и снова повышаем рекомендацию до «Покупать».

Мы подтверждаем целевую цену по акциям FCX $ 46,0 на июнь 2022 г. и снова поднимаем по ним рекомендацию с «Держать» до «Покупать» в связи с восстановлением потенциала. Апсайд к текущей цене — 27,6%.

Freeport-McMoRan — один из крупнейших мировых производителей меди, занимающий четвертое место по объемам добычи. Кроме меди, компания добывает золото и молибден. Рудники расположены в США, Южной Америке и Индонезии.

( Читать дальше )

Мы подтверждаем целевую цену по акциям FCX $ 46,0 на июнь 2022 г. и снова поднимаем по ним рекомендацию с «Держать» до «Покупать» в связи с восстановлением потенциала. Апсайд к текущей цене — 27,6%.

Freeport-McMoRan — один из крупнейших мировых производителей меди, занимающий четвертое место по объемам добычи. Кроме меди, компания добывает золото и молибден. Рудники расположены в США, Южной Америке и Индонезии.

( Читать дальше )

Новости рынков |Существует риск понижения исторических дивидендных выплат Детского мира - Альфа-Банк

- 26 января 2022, 16:06

- |

«Детский мир» вчера представил операционные результаты за 4К21.

Выручка за 4К21 выросла на 6,3% г/г, замедлившись в сравнении с 3К21 на фоне карантинных ограничений в России в октябре и ноябре, а также продолжающегося негативного влияние Covid-ограничений на трафик. В результате выручка за 2021 г. выросла на 15% г/г, что немного ниже нашего прогноза и консенсус-прогноза рынка (+15,7% г/г).

В целом мы считаем результаты НЕЙТРАЛЬНЫМИ для акций компании, однако способность поддерживать рост выручки в 2022 г. и в более отдаленной перспективе, как и необходимые темпы роста инвестиций в цены, вызывают опасения, учитывая рост конкуренции со стороны онлайн-маркетплейсов на фоне пандемии. Акции подешевели на 28% за последние 52 недели (тогда как индекс Московской биржи снизился на 3%) и сейчас торгуются по коэффициенту 5,1x EV/EBITDA 2022П, из-за чего отношение “риск/доход” выглядит более привлекательным на текущих уровнях.

Воробьева Олеся

«Альфа-Банк»

Выручка за 4К21 выросла на 6,3% г/г, замедлившись в сравнении с 3К21 на фоне карантинных ограничений в России в октябре и ноябре, а также продолжающегося негативного влияние Covid-ограничений на трафик. В результате выручка за 2021 г. выросла на 15% г/г, что немного ниже нашего прогноза и консенсус-прогноза рынка (+15,7% г/г).

В целом мы считаем результаты НЕЙТРАЛЬНЫМИ для акций компании, однако способность поддерживать рост выручки в 2022 г. и в более отдаленной перспективе, как и необходимые темпы роста инвестиций в цены, вызывают опасения, учитывая рост конкуренции со стороны онлайн-маркетплейсов на фоне пандемии. Акции подешевели на 28% за последние 52 недели (тогда как индекс Московской биржи снизился на 3%) и сейчас торгуются по коэффициенту 5,1x EV/EBITDA 2022П, из-за чего отношение “риск/доход” выглядит более привлекательным на текущих уровнях.

В то же время отметим, что существует риск понижения исторических дивидендных выплат, и рынок ожидает, что дивидендная доходность составит 13,4% по итогам 2021П.Кипнис Евгений

Воробьева Олеся

«Альфа-Банк»

Новости рынков |Freeport-McMoRan - акции вернулись к нашей оценке - Финам

- 21 января 2022, 12:47

- |

С тех пор, как после коррекции акций Freeport-McMoRan мы повысили по ним рекомендацию с «Держать» до «Покупать» с сохранением целевой цены, они выросли на 22%, вернувшись в район целевых значений. Как мы и рассчитывали, в 2021 г. компания сумела восстановить и увеличить объемы добычи и, благодаря высоким ценам на медь, заметно улучшить финансовое положение.

ФГ «Финам»

Мы подтверждаем целевую цену по акциям FCX $ 46,0 на июнь 2022 г. и снижаем по ним рекомендацию с «Покупать» до «Держать» в связи с реализацией потенциала и отсутствием достаточного апсайда к текущей цене.

( Читать дальше )

Мы считаем, что фундаментальные факторы, положенные в основу нашей оценки, остаются в силе. В связи с этим мы сохраняем по акциям FCX целевую цену и снижаем рекомендацию до «Держать».Калачев Алексей

ФГ «Финам»

Мы подтверждаем целевую цену по акциям FCX $ 46,0 на июнь 2022 г. и снижаем по ним рекомендацию с «Покупать» до «Держать» в связи с реализацией потенциала и отсутствием достаточного апсайда к текущей цене.

( Читать дальше )

Новости рынков |Procter & Gamble повышает цены и ожидает роста продаж - Фридом Финанс

- 20 января 2022, 19:59

- |

Procter & Gamble повышает цены на большую часть своей продукции в связи с удорожанием сырья и транспортировки.

Procter & Gamble предупредила ретейлеров о повышении цен средства для стирки и ухода за текстилем с 28 февраля, а на средства личной гигиены — с апреля. Всего удорожание коснется восьми категорий товаров, причем этот шаг будет сделан не только для основного для Procter & Gamble рынка США, характеризующегося высокой покупательной способностью, но и за рубежом.

За второй квартал текущего финансового года Procter & Gamble зафиксировала органический рост на 6% по всем пяти основным сегментам своего бизнеса. Половина этого роста была обусловлена повышением цен еще до упомянутого решения поднять стоимость ряда товаров для розничных продавцов. Консенсус предполагал, что продажи корпорации вырастут лишь на 3%.

Удорожание этой продукции потенциально подталкивает потребителей выбирать более дешевые аналоги, однако P&G, на наш взгляд, уверена в своей ценовой стратегии, так как, по словам менеджмента, ее конкуренты сталкиваются с теми же тенденциями в ценах на сырье и транспортировку. В то же время влияние курсовых разниц наносит больший удар по P&G ввиду ее широкого глобального присутствия. Кроме того, компания полагает, что потребители ее продукции готовы платить больше за известный им бренд и не изменят своих предпочтений. В этой связи руководство Procter & Gamble не опасается ущерба для бизнеса или потери доли рынка.

( Читать дальше )

Procter & Gamble предупредила ретейлеров о повышении цен средства для стирки и ухода за текстилем с 28 февраля, а на средства личной гигиены — с апреля. Всего удорожание коснется восьми категорий товаров, причем этот шаг будет сделан не только для основного для Procter & Gamble рынка США, характеризующегося высокой покупательной способностью, но и за рубежом.

За второй квартал текущего финансового года Procter & Gamble зафиксировала органический рост на 6% по всем пяти основным сегментам своего бизнеса. Половина этого роста была обусловлена повышением цен еще до упомянутого решения поднять стоимость ряда товаров для розничных продавцов. Консенсус предполагал, что продажи корпорации вырастут лишь на 3%.

Удорожание этой продукции потенциально подталкивает потребителей выбирать более дешевые аналоги, однако P&G, на наш взгляд, уверена в своей ценовой стратегии, так как, по словам менеджмента, ее конкуренты сталкиваются с теми же тенденциями в ценах на сырье и транспортировку. В то же время влияние курсовых разниц наносит больший удар по P&G ввиду ее широкого глобального присутствия. Кроме того, компания полагает, что потребители ее продукции готовы платить больше за известный им бренд и не изменят своих предпочтений. В этой связи руководство Procter & Gamble не опасается ущерба для бизнеса или потери доли рынка.

( Читать дальше )

Новости рынков |Недвижимость - высокие ставки неприятны, но не фатальны - Атон

- 28 декабря 2021, 20:34

- |

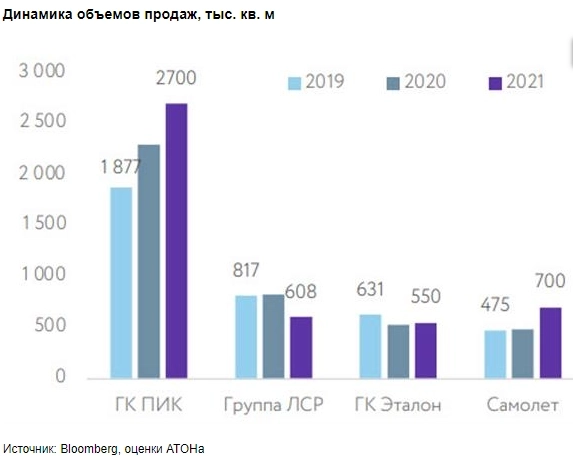

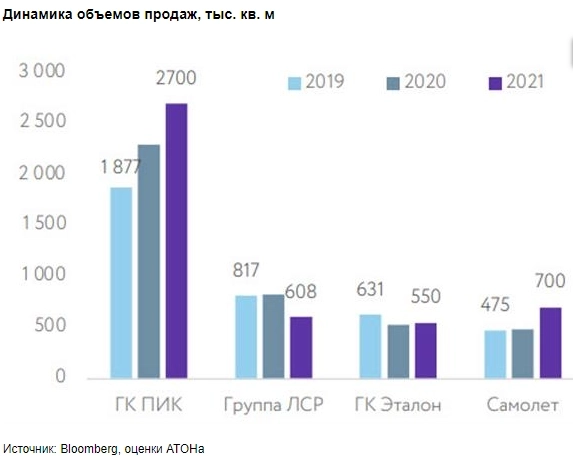

Наступающий 2022 год сулит девелоперам больше трудностей, чем предыдущий «урожайный» год, когда ставки по ипотеке находились на исторических минимумах, а спрос значительно превышал предложение. В 2022 ипотека подорожает, что охладит спрос. Мы не ожидаем больших проблем в жилищном строительстве. Напротив, перегретый рынок станет более сбалансированным. В прошлом году цены на жилье показали значительный рост, но при этом столь же сильно увеличилась себестоимость строительства, подорожали стройматериалы и земельные участки, поэтому цены в 2022 вряд ли пойдут на спад. Из-за роста расходов на повышенную маржу девелоперы тоже могут не рассчитывать. У каждой из публичных компаний девелоперов своя бизнес-модель и стратегия, свой портфель жилищных проектов, и поэтому их акции двигаются и оцениваются инвесторами по-разному. Нашим фаворитом по-прежнему остается Группа ПИК.

Конъюнктура рынка и цены. Мы ожидаем, что спрос на квартиры в 2022 будет ниже вследствие роста ставок по ипотечным кредитам. В частности, последняя опубликованная статистика по ипотечным сделкам в Москве за октябрь 2021 показала снижение спроса на 12% г/г. В то же время резкого обвала спроса мы тоже не ожидаем, он просто должен вернуться к более менее сбалансированному уровню. По-прежнему поддержку спросу будут оказывать обновленная программа господдержки ипотеки для молодых семей с одним ребенком и рост располагаемых доходов россиян. В 2021 цены на недвижимость выросли на 25% г/г, и мы не видим фундаментальных причин для их снижения в 2022 по следующим причинам: а) предложение жилья не растет, а в ряде крупных городов даже остается ограниченным; б) застройщики предпочитают не снижать цены, а субсидировать ипотечные ставки за свой счет, поэтому ипотечная ставка во многих проектах в сегменте первичного жилья держится ниже 7-8%; в) себестоимость строительства в 2021 подскочила на 30-70% г/г, и мы не ожидаем ее существенного снижения в 2022.

( Читать дальше )

Конъюнктура рынка и цены. Мы ожидаем, что спрос на квартиры в 2022 будет ниже вследствие роста ставок по ипотечным кредитам. В частности, последняя опубликованная статистика по ипотечным сделкам в Москве за октябрь 2021 показала снижение спроса на 12% г/г. В то же время резкого обвала спроса мы тоже не ожидаем, он просто должен вернуться к более менее сбалансированному уровню. По-прежнему поддержку спросу будут оказывать обновленная программа господдержки ипотеки для молодых семей с одним ребенком и рост располагаемых доходов россиян. В 2021 цены на недвижимость выросли на 25% г/г, и мы не видим фундаментальных причин для их снижения в 2022 по следующим причинам: а) предложение жилья не растет, а в ряде крупных городов даже остается ограниченным; б) застройщики предпочитают не снижать цены, а субсидировать ипотечные ставки за свой счет, поэтому ипотечная ставка во многих проектах в сегменте первичного жилья держится ниже 7-8%; в) себестоимость строительства в 2021 подскочила на 30-70% г/г, и мы не ожидаем ее существенного снижения в 2022.

( Читать дальше )

Новости рынков |Рост капзатрат ФосАгро не приведет к сокращению дивидендных выплат - Промсвязьбанк

- 23 декабря 2021, 12:32

- |

ФосАгро планирует увеличить объем капитальных вложений в следующей году

ФосАгро планирует в 2022 году направить на капвложения 52,5 млрд руб. (+20% г/г), при этом большая часть средств будет направлена на строительство завода по производству аммиака в Череповце. Запуск намечен на 2026 год. Компания также ожидает роста производства минеральных удобрений на 3% по итогам 2021 года.

ФосАгро планирует в 2022 году направить на капвложения 52,5 млрд руб. (+20% г/г), при этом большая часть средств будет направлена на строительство завода по производству аммиака в Череповце. Запуск намечен на 2026 год. Компания также ожидает роста производства минеральных удобрений на 3% по итогам 2021 года.

Компания продолжает активно реализовывать инвестиционную программу, направленную на увеличение объемов производства. Мы считаем, что рост капитальных затрат не приведет к сокращению дивидендных выплат, или увеличению долговой нагрузки. По-прежнему сохраняем положительный взгляд на компанию. Рекомендуем «покупать», целевой уровень – 6500 руб. на акцию.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс