Блог им. sky999 |На пределе

- 24 февраля 2020, 15:17

- |

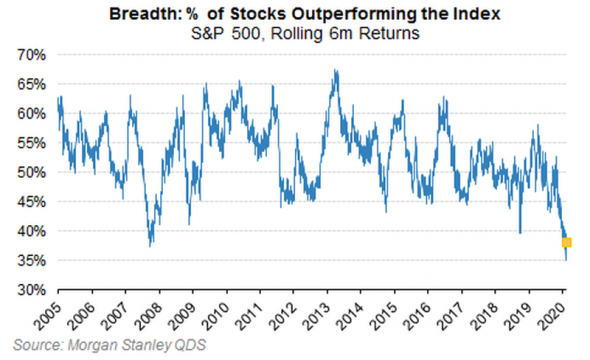

Фондовый рынок США продолжает ставить рекорды — в настоящий момент только 38% от входящих в состав индекса S&P 500 акций обыгрывают его по доходности на интервале в 6 месяцев. Последний раз подобное наблюдалось 13 лет назад и предшествовало мировому финансовому кризису:

(Только 38% от входящих в состав индекса S&P 500 акций обыгрывают его по доходности за последние шесть месяцев.)

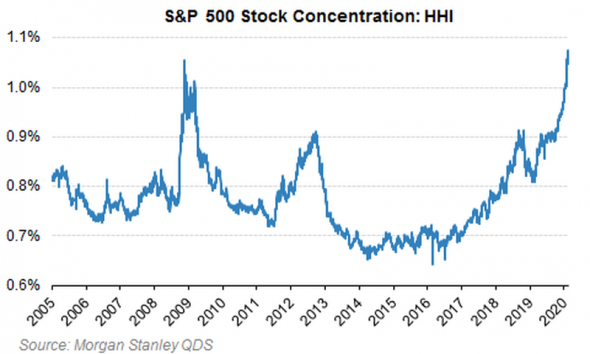

Концентрация капитализации в акциях крупнейших компаний на американском фондовом рынке буквально взорвалась в последние месяцы прошлого года и достигла рекордного значения за последние 15 лет:

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 9 )

Блог им. sky999 |История повторяется?

- 02 января 2020, 16:38

- |

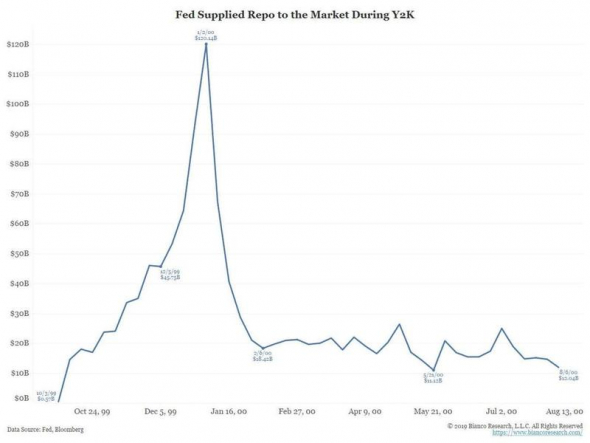

Стремительный рост баланса ФРС из-за масштабных программ РЕПО-кредитования банковского сектора словно возвращает нас на двадцать лет назад. Тогда, в октябре 1999 года, Фед также начал предоставлять ликвидность на рынок стремясь предотвратить панику на волне страхов вокруг «проблемы 2000 года».

Объем предоставленной банкам ликвидности достиг пика в конце декабря 1999 года, однако уже к началу февраля программа кредитования была свернута:

(На волне страхов вокруг «проблемы 2000 года» ФРС предоставила рынку значительный объем ликвидности к концу декабря 1999 года, значения указаны в млрд. долл.)

Это оказало неизбежное влияние на финансовые рынки — NASDAQ после запуска программы достиг исторического пика в 5132,52 пункта к 10 марта 2000 года. Затем пузырь доткомов оглушительно лопнул:

( Читать дальше )

Блог им. sky999 |Пирамида начинает рассыпаться?

- 21 декабря 2018, 00:08

- |

Свежая статистика по фондовому рынку США с ZeroHedge после заседания ФРС в четверг. Небольшой комментарий по самому событию — Пауэлл предсказуемо поднял ставку, однако дал достаточно жесткий комментарий, который не смог воодушевить рынки (ожидавших совсем не сентенций о двух повышениях ставки вместо трех). Таким образом, общее давление на рынок неумолимо растет. Все это происходит на фоне роста индекса кредитного риска облигаций с инвестиционным уровнем (а значит растет стоимость фондирования корпораций) и снижения объема байбеков на американском рынке до минимумов 2017 года (финансирование байбеков во-многом осуществлялось за счет корпоративных займов на открытом рынке):

(Индекс байбеков на фондовом рынке США (зеленая линия) и кредитный риск облигаций с инвестиционным уровнем (инвертированная динамика, красная линия))

( Читать дальше )

Блог им. sky999 |Рубль ожидают серьезные потрясения? Собираем факты воедино.

- 24 августа 2017, 23:56

- |

Крах банка «Югра», входившего в топ-20 по размеру активов в России, а также масштабный вывод денег из банка «Открытие», лишенного права работать со средствами федерального бюджета, привели российскую банковскую систему в близкое к кризису 2008 года состояние…

Уже сейчас ряд банков испытывают дефицит ликвидности — об этом свидетельствует резкий рост их задолженности перед ЦБ: в июле, после отзыва лицензии у «Югры», ЦБ залил в банковскую систему около 300 млрд рублей, в августе — еще 280 млрд….

Крупнейший отток за последние 2 месяца пережил банк «Открытие»: в июне он потерял 105 млрд рублей, в июле — 620 млрд. Причем если изначально из банка выводили деньги госструктуры, то в прошлом месяце к ним присоединились граждане, забравшие со вкладов 35 млрд рублей.

( Читать дальше )

Блог им. sky999 |Глобальный индекс долга с отрицательной доходностью — резкий рост с середины июля

- 18 августа 2017, 16:47

- |

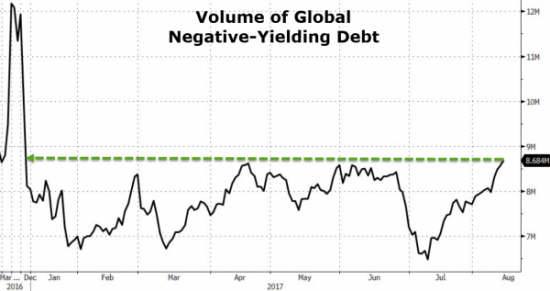

На ZeroHedge опубликовали информацию по динамике мирового объема государственных долгов с отрицательными ставками, начиная с середины июля динамика соответствующего индекса показывает быстрый рост.

Капитализация рынка облигаций с отрицательными ставками составила $8.68 трлн, рост на четверть за прошедший месяц до максимального значения с октября прошлого года. Эти данные несколько контрастируют с заявлениями ведущих медиа об устойчивом росте мировой экономики.

Эта информация может быть косвенным свидетельством того, что ФРС не хочет оказывать по настоящему сильноедавление на мировую ликвидность. Возможно мы наблюдаем запуск еще одного раунда перетока инвестиционных средств из стран с мягкой монетарной политикой, вынужденных стимулировать свои экономики (ЕЦБ, Япония), в США. При этом ведущие мировые ЦБ играют в тандеме, когда в противовес действиям ФРС остальные центробанки сохраняют свою денежно-кредитную политику мягкой. В этих условиях глобальная ликвидность поддерживается на одном уровне, а в системе наблюдается соответствующий переток средств… из колоний в метрополию.

____

мой блог

Блог им. sky999 |Крупные спекулянты массово выходят из японских ETF

- 17 июля 2017, 00:00

- |

На ZeroHedge в начале месяца вышла интересная статья об оттоке спекулятивных средств из iShares MSCI Japan ETF (фонд для инвестиций в японские акции, тикер EWJ).

Как отмечает Bloomberg, действия крупного институционального инвестора могли привести к крупнейшему оттоку средств из iShares MSCI Japan ETF за последние 8 лет. ETF с капитализацией $16.5 млрд, продемонстрировавший 9.2% рост с начала года, испытал однодневный отток средств величиной в $759 млн, что оказалось максимальным значением среди всех ETF, прошедших листинг в США.

«Данные по объемам свидетельствуют в пользу того, что это дело рук одного инвестора, вероятно разочарованного слабой макроэкономической статистикой и решившего выйти не дожидаясь дальнейшего ухудшения ситуации», заявил Eric Balchunas, специалист по анализу ETF, работающий в Bloomberg Intelligence. По его мнению, поражение партии Синдзо Абе на выборах в Токио ставит под вопрос осуществление необходимых Японии экономических реформ и может оттолкнуть инвесторов от японского фондового рынка.

( Читать дальше )

Блог им. sky999 |Первые последствия от падающей нефти для нашей финансовой системы

- 26 июня 2017, 00:37

- |

Запас валюты у российских банков сократился в два раза.

Отток средств клиентов, который наблюдался в марте и апреле и составил в общей сложности 5 млрд долларов, прекратился. Однако 2,2 млрд долларов ушло с депозитов на расчетные счета. «При прочих равных это является признаком ухудшения ликвидной позиции», — говорит аналитик Райффайзенбанка Денис Порывай.

За два месяца из системы ушло 7 млрд долларов, а резервы сократились более чем вдвое. В результате к началу июня у банков осталось 6,5 млрд долларов свободной валютной ликвидности — на такую сумму их собственные валютные резервы превышали обязательства перед клиентами по счетам.

Баланс валютных потоков уже резко ухудшился: чистый приток по текущему счету в апреле упал в 4 раза, до 2,2 млрд долларов, а в мае сократился еще — до 1,3 млрд долларов. Летом это сальдо обнулится или даже станет отрицательным, иными словами

( Читать дальше )

Блог им. sky999 |Два итальянских банка грохнулись в пятницу

- 25 июня 2017, 13:31

- |

ЕЦБ остановил деятельность Veneto Banca and Banca Popolare di Vicenza. Два банка в северо-восточной Италии давно превратились в зомби-организации в рамках продолжающегося банковского кризиса в этой стране. Их активы составляют в сумме €60 млрд и большая их часть токсичная, таким образом никто не хотел связываться со спасением этих организаций. Ранее, банки уже проходили через процедуру бейлаута, однако этого оказалось недостаточно. Это первая ликвидация банков в Италии проходящая по механизму принятой ЕЦБ Single Resolution Mechanism Regulation.

Комиссия ЕЦБ по банковскому надзору проводила мониторинг этих организаций начиная с 2014 года, после выявления у них недостаточности капитала. Оба банка отчаянно боролись с высоким уровнем низкокачественных кредитов и дающими сбой бизнес-моделями. В 2016 году созданный правительством Италии “bad bank” (созданный для аккумуляции плохих активов со всей банковской системы Италии) инвестировал €3.5 млрд в эти организации, однако их положение продолжило ухудшаться. Разработанные банками бизнес планы, направленные на исправление ситуации с хронической недостаточностью капитала, не были одобрены ЕЦБ.

( Читать дальше )

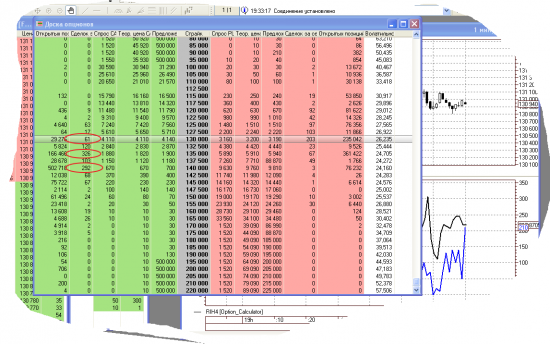

Блог им. sky999 |Парадоксальная ситуация с ликвидностью в 130000BC4

- 19 февраля 2014, 20:29

- |

Ликвидность в 1300 меньше чем в 1325! Это же нонсенс! )) А все из-за этого #@&! покупателя 1400 коллов (он же покупатель 1350 путов etc.). Вся торговля ломается из-за этой фигни…

Блог им. sky999 |Ликвидность в стакане коллов и путов фРТС. Вопросы и наблюдения

- 07 февраля 2014, 11:21

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс