SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |3 признака развивающегося экономического спада в США (перевод с elliottwave com)

- 15 апреля 2024, 11:25

- |

«Стандарты кредитования ужесточаются, тем самым отпугивая заемщиков»В первом квартале экономика США выросла на 3,4%, однако есть как минимум 3 признака того, что назревают проблемы. Действительно, количество просрочек в этом секторе сейчас выше, чем во время Великой рецессии.

Последние заголовки об экономике США радужные:

Последние заголовки об экономике США радужные:

Рост экономики США в прошлом квартале был немного пересмотрен в сторону повышения и составил 3,4% в годовом исчислении (AP News, 28 марта)Экономика США продолжает сиять благодаря помощи потребителей и рынка труда (Reuters, 28 марта)

Оглашение позитивных экономических новостей — это хорошо и приятно. Однако потребители таких новостей, возможно, не получают полной информации. Другими словами, существует множество менее позитивных экономических событий, и я укажу лишь на три, которые предвещают возможное сокращение экономики. Первая из них хорошо известна: развивающийся кризис коммерческой недвижимости. В двух словах, владельцы офисных зданий сталкиваются с повышением процентных ставок по мере погашения кредитов.

( Читать дальше )

Последние заголовки об экономике США радужные:

Последние заголовки об экономике США радужные:Рост экономики США в прошлом квартале был немного пересмотрен в сторону повышения и составил 3,4% в годовом исчислении (AP News, 28 марта)Экономика США продолжает сиять благодаря помощи потребителей и рынка труда (Reuters, 28 марта)

Оглашение позитивных экономических новостей — это хорошо и приятно. Однако потребители таких новостей, возможно, не получают полной информации. Другими словами, существует множество менее позитивных экономических событий, и я укажу лишь на три, которые предвещают возможное сокращение экономики. Первая из них хорошо известна: развивающийся кризис коммерческой недвижимости. В двух словах, владельцы офисных зданий сталкиваются с повышением процентных ставок по мере погашения кредитов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Блог им. ruh666 |Сигналы о снижении ставок способствуют стратегиям "купи и держи"

- 28 марта 2024, 12:15

- |

После заверений центральных банков о снижении процентных ставок оптимизм на фондовых рынках разгорается с новой силой. У инвесторов нет причин продавать, а медведям остается лишь ждать катализаторов, которые могут сорвать это ралли. Сигнал Федеральной резервной системы о том, что три снижения процентных ставок в этом году все еще не за горами, только что привел европейский индекс Stoxx 600 к девятой подряд неделе роста, что стало самой длинной победной серией за последние 12 лет. Хотя индекс Stoxx и его аналог Euro Stoxx 50 из числа «голубых фишек» могут выглядеть несколько перекупленными, на самом деле нет никаких признаков чрезмерного роста, который бы вызвал технические красные флажки. «ФРС произнесла лучшую из возможных речей для акций, — говорит технический аналитик DayByDay Валери Гасталди. Краткосрочные и долгосрочные тренды остаются „бычьими“, что означает, что большинство плохих новостей будут быстро преодолены, и будут достигнуты новые максимумы, добавляет она. В такие периоды ни один метод не может превзойти стратегию „купи и держи“.

( Читать дальше )

( Читать дальше )

Блог им. ruh666 |Предполагаемое снижение ставки ФРС имеет под собой более зыбкую почву, чем в Великобритании и Европе

- 27 марта 2024, 15:52

- |

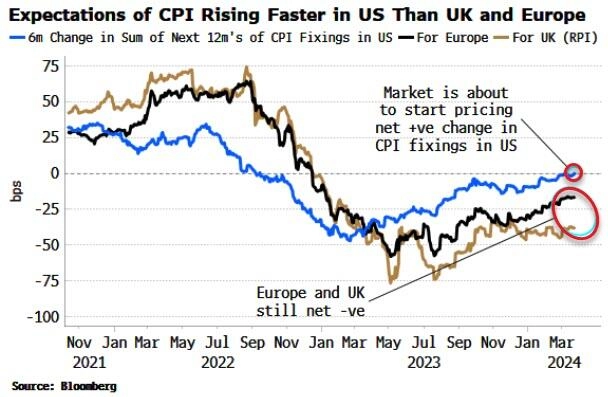

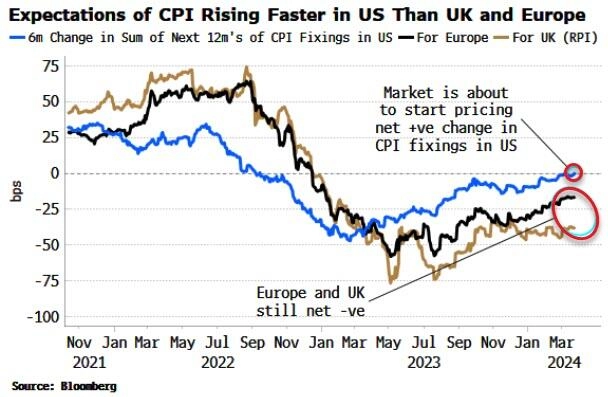

Более высокие инфляционные ожидания и снижение риска рецессии делают снижение процентных ставок, заложенное в цену Федеральной резервной системы, более уязвимым, чем в Великобритании или Европе. В настоящее время рынок видит одинаковый объем снижения ставок в 2024 году для США, Великобритании и еврозоны: ~80 б.п. для ФРС и BOE и чуть более 90 б.п. для ЕЦБ. США в большей степени подвержены влиянию растущей инфляции, что начинает отражаться на ожиданиях рынка. Рынок фиксирования ИПЦ начал повышать свои оценки ожидаемого уровня инфляции в течение следующих 12 месяцев после длительного периода их снижения. Мы можем взять полугодовое изменение суммы фиксингов на следующие 12 месяцев и сравнить его по регионам, чтобы получить представление о том, как меняются инфляционные ожидания. Как видно из приведенного ниже графика, в США инфляционные ожидания повышаются сильнее, чем в Великобритании и Европе.

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось.

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось.

( Читать дальше )

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось.

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось.( Читать дальше )

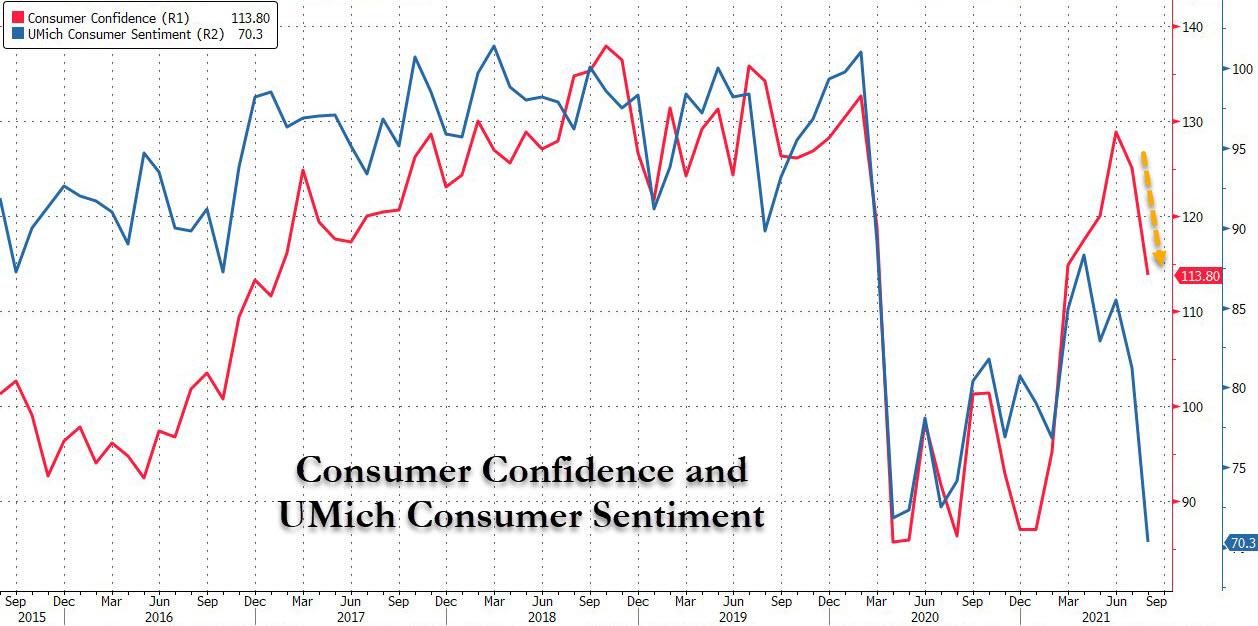

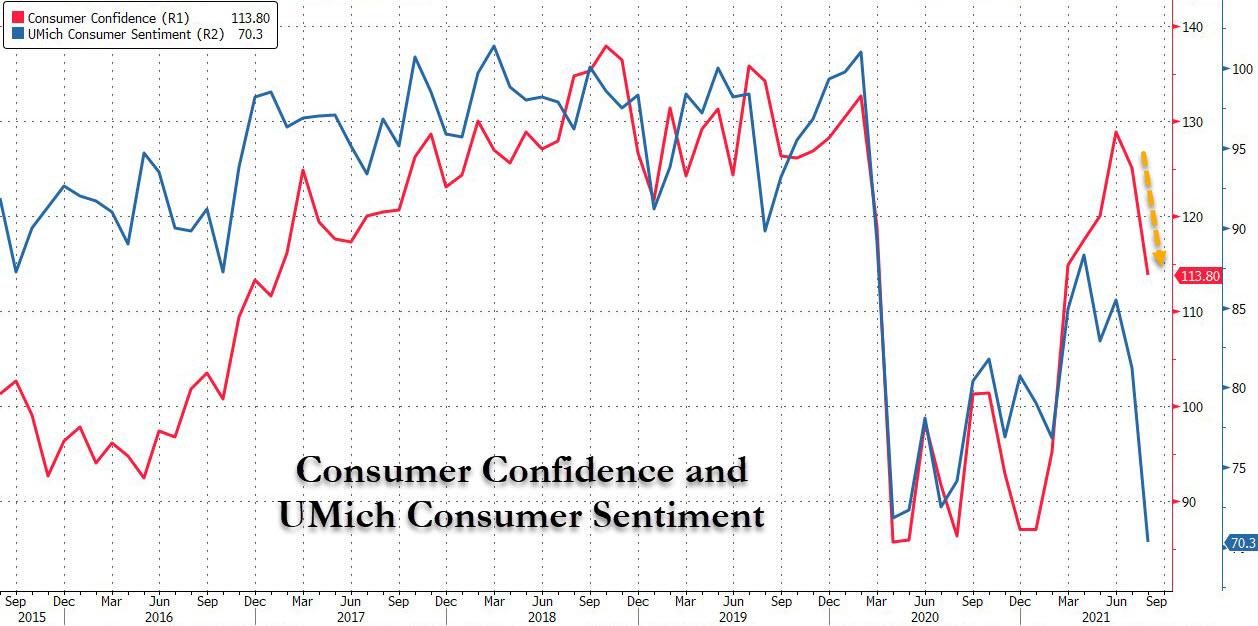

Блог им. ruh666 |Доверие потребителей рушится на фоне опасений дельты и опасений инфляции на 13-летнем максимуме

- 02 сентября 2021, 12:28

- |

Ранее в этом месяце возникла большая путаница, когда индекс потребительских настроений Мичиганского университета, несмотря на то, что индекс потребительского доверия Conference Board был почти на уровне пост-ковидного максимума, сформировал заметное расхождение и вызвал вопрос о том, какой индикатор уверенности является правильным. Мы получили ответ, когда Conference Board сообщила значение за август… и это было сногсшибательно: уход на 113,9, это было резкое падение по сравнению с 129,1 в прошлом месяце (пересмотрено до 125,1), и ниже не только консенсус-прогноза 123,0, но также не соответствует самому низкому прогноз. Тем не менее, и как показано на диаграмме ниже, индексу потребительского доверия еще предстоит пройти долгий путь, прежде чем он догонит своего конкурента из UMich.

Если посмотреть на компоненты, текущая ситуация снизилась со 157,2 до 147,3, а ожидания упали еще больше, с 103,8 до 91,4.

Если посмотреть на компоненты, текущая ситуация снизилась со 157,2 до 147,3, а ожидания упали еще больше, с 103,8 до 91,4.

( Читать дальше )

Если посмотреть на компоненты, текущая ситуация снизилась со 157,2 до 147,3, а ожидания упали еще больше, с 103,8 до 91,4.

Если посмотреть на компоненты, текущая ситуация снизилась со 157,2 до 147,3, а ожидания упали еще больше, с 103,8 до 91,4.( Читать дальше )

Блог им. ruh666 |«ФРС продолжит кормить зверя», пока доллар не потеряет резервный статус

- 10 февраля 2021, 19:34

- |

По прибытии в Новый Свет Эрнан Кортес вошел в историю, сжег свои корабли. Послание его морякам было ясным: пути назад нет. Когда разразилась пандемия, официальные лица здравоохранения предписали «строгие меры». В то время считалось, что эти драконовские меры продлятся максимум 30, может быть, 60 дней. Цель заключалась в том, чтобы «сгладить кривую», а затем быстро вернуться к «нормальному» состоянию. Страна — а на самом деле большая часть мира — испытает увеличенную версию сезонной остановки в стиле Кейп-Код. Федеральное правительство и его альтер-эго, ФРС, выбросили долларов на триллионы. Временное финансирование, как бы. 30-дневная «прогулка» по лесу превратилась в более чем 300-дневный «переход» через Атлантический океан. Океан изменений — социальных, технологических, денежных — прошел под ним, и теперь задача состоит в том, чтобы понять, насколько Новый Свет будет отличаться от Старого.

При правильном понимании рецессия — это не столько дефицит спроса/производства, сколько трансформация спроса/производства. Чем больше трансформируется экономика Старого Света, тем больше приходится перенаправлять труд и капитал. Еще не зная степени этих изменений, преждевременно говорить о том, когда и с какого уровня экономика органически возобновит свой рост. И, тем не менее, мы стоим перед финансовыми рынками — по-видимому, не обращая внимания на кровавую бойню — с ценообразованием в результате, которое кажется не просто оптимистичным, но, осмелимся ли мы это сказать, иррационально чрезмерным. До сих пор это была, пожалуй, самая донкихотская из рецессий: рецессия, в которой доходы, цены на активы и ликвидность выросли:

При правильном понимании рецессия — это не столько дефицит спроса/производства, сколько трансформация спроса/производства. Чем больше трансформируется экономика Старого Света, тем больше приходится перенаправлять труд и капитал. Еще не зная степени этих изменений, преждевременно говорить о том, когда и с какого уровня экономика органически возобновит свой рост. И, тем не менее, мы стоим перед финансовыми рынками — по-видимому, не обращая внимания на кровавую бойню — с ценообразованием в результате, которое кажется не просто оптимистичным, но, осмелимся ли мы это сказать, иррационально чрезмерным. До сих пор это была, пожалуй, самая донкихотская из рецессий: рецессия, в которой доходы, цены на активы и ликвидность выросли:

( Читать дальше )

При правильном понимании рецессия — это не столько дефицит спроса/производства, сколько трансформация спроса/производства. Чем больше трансформируется экономика Старого Света, тем больше приходится перенаправлять труд и капитал. Еще не зная степени этих изменений, преждевременно говорить о том, когда и с какого уровня экономика органически возобновит свой рост. И, тем не менее, мы стоим перед финансовыми рынками — по-видимому, не обращая внимания на кровавую бойню — с ценообразованием в результате, которое кажется не просто оптимистичным, но, осмелимся ли мы это сказать, иррационально чрезмерным. До сих пор это была, пожалуй, самая донкихотская из рецессий: рецессия, в которой доходы, цены на активы и ликвидность выросли:

При правильном понимании рецессия — это не столько дефицит спроса/производства, сколько трансформация спроса/производства. Чем больше трансформируется экономика Старого Света, тем больше приходится перенаправлять труд и капитал. Еще не зная степени этих изменений, преждевременно говорить о том, когда и с какого уровня экономика органически возобновит свой рост. И, тем не менее, мы стоим перед финансовыми рынками — по-видимому, не обращая внимания на кровавую бойню — с ценообразованием в результате, которое кажется не просто оптимистичным, но, осмелимся ли мы это сказать, иррационально чрезмерным. До сих пор это была, пожалуй, самая донкихотская из рецессий: рецессия, в которой доходы, цены на активы и ликвидность выросли:( Читать дальше )

Блог им. ruh666 |Dow Jones Transports: данные за 50 лет в контексте волн Эллиотта

- 23 сентября 2020, 15:49

- |

Всего шесть месяцев назад казалось, что мир подходит к концу. Люди в Европе и США накапливали предметы первой необходимости, готовясь изолировать себя на неизвестный период времени. Паника из-за коронавируса всего за месяц привела к падению в среднем фондовых рынков на 35-40%. Это был самый быстрый в истории медвежий рынок. Поскольку путешествий практически не существовало, не обошлось и без транспортного индекса Доу-Джонса (DJTA). Между 20 февраля и 18 марта индекс DJTA упал с 11 072 до 6481. Другими словами, самый старый из существующих индексов, даже старше, чем DJIA, потерял 41,5% менее чем за тридцать дней. Это была распродажа для учебников по истории. Именно в этой безнадежной и пугающей обстановке мы опубликовали статью «Готов ли Dow Jones Transports к восстановлению?». В разгар кризиса, который угрожал как рабочим местам, так и жизням миллионов людей, по-прежнему оставалась лучшая сторона. Конечно, наш осторожный оптимизм возник не из мрачных СМИ или мрачных экономических прогнозов. Вместо этого мы использовали приведенный ниже анализ волн Эллиотта, опубликованный в вышеупомянутой статье 21 марта.

( Читать дальше )

( Читать дальше )

Блог им. ruh666 |S&P 500, вопреки всякой логике, вновь вступает в бычий рынок

- 27 марта 2020, 20:36

- |

Пандемия коронавируса заставила мировую экономику остановиться. Основные фондовые индексы США сделали свое самое быстрое погружение в медвежий рынок в истории. Менее чем за два месяца DJIA и S&P 500 потеряли 38,4% и 35,4% соответственно. «Вирус только начинает распространяться в Соединенных Штатах, рынок идет гораздо ниже!» «Рецессия неизбежна, акции будут раздавлены, все продадут!» «Акции будут падать, когда будет опубликован первоначальный отчет по заявкам на пособие по безработице! На этой неделе будут миллионы безработных!» В такой страшной и пессимистичной обстановке вы, возможно, слышали множество подобных прогнозов за прошедшую неделю. И действительно, США просто превзошли Китай как страну с наибольшим количеством случаев COVID-19. Скорее всего, рецессия уже началась, и центральные банки по всему миру тратят триллионы на спасение экономики. Вчера число заявок на пособие по безработице составило 3,283 млн., Что является абсолютным негативным показателем. Тем не менее, несмотря на всю логику и пессимизм, фондовый рынок вырос. И S&P 500, и DJIA растут в течение трех дней подряд. Вчера индексы фактически пересекли отметку восстановления 20% от соответствующих минимумов понедельника, технически возвращаясь на территорию бычьего рынка. Если вы изо всех сил пытаетесь выяснить, почему рынок растет на фоне волны обоснованного пессимизма, вы не одиноки. Тем не менее, был способ предвидеть бычий разворот на этой неделе. Наши подписчики получили следующий график до открытия в понедельник, 23 марта. Это показывает, что с точки зрения волновых паттернов Эллиотта, внезапный отскок имеет большой смысл.

( Читать дальше )

( Читать дальше )

Блог им. ruh666 |Ulta Beauty выглядит привлекательно на фоне рецессии COVID-19

- 24 марта 2020, 16:09

- |

В ответ на распространяющуюся эпидемию COVID-19 Ulta Beauty во вторник решила присоединиться ко многим другим предприятиям и закрыть свои магазины по всей территории США. Даже без этой радикальной меры социальное дистанцирование в любом случае нанесет ущерб бизнесу Ulta. Чувствуя, куда идут дела, рынок очень быстро оттолкнул акции Ulta. В середине февраля ULTA торговалась выше 300 долларов за акцию. На прошлой неделе он упал ниже $ 125, снизившись на 59% всего за месяц. И хотя никто не мог предсказать коронавирус, вызванная им катастрофа не возникла неожиданно. Взгляните на график ниже, опубликованный на нашем сайте 17 сентября 2019 года.

В «Ulta Beauty уже не дорогая Уолл-стрит» мы выражали нашу обеспокоенность тем, что падение с 369 до 225 долларов было только началом. График выше показал, что восходящий тренд Ульты с 2009 года был пятиволновым импульсом. Паттерн был обозначен (1) — (2) — (3) — (4) — (5). Пять подволн волны (3) также были видны, в то время как волна (5) была конечной диагональю. Согласно принципу волн Эллиотта, каждый импульс сопровождается трехволновой коррекцией в другом направлении. Поэтому резкое падение в сентябре, вероятно, было только первой фазой — волной (а) — более крупного отката. Итак, мы думали, что следует ожидать волн (b) вверх и © вниз. Спустя шесть месяцев и одну глобальную пандемию, вот обновленный график акций Ulta Beauty:

В «Ulta Beauty уже не дорогая Уолл-стрит» мы выражали нашу обеспокоенность тем, что падение с 369 до 225 долларов было только началом. График выше показал, что восходящий тренд Ульты с 2009 года был пятиволновым импульсом. Паттерн был обозначен (1) — (2) — (3) — (4) — (5). Пять подволн волны (3) также были видны, в то время как волна (5) была конечной диагональю. Согласно принципу волн Эллиотта, каждый импульс сопровождается трехволновой коррекцией в другом направлении. Поэтому резкое падение в сентябре, вероятно, было только первой фазой — волной (а) — более крупного отката. Итак, мы думали, что следует ожидать волн (b) вверх и © вниз. Спустя шесть месяцев и одну глобальную пандемию, вот обновленный график акций Ulta Beauty:

( Читать дальше )

В «Ulta Beauty уже не дорогая Уолл-стрит» мы выражали нашу обеспокоенность тем, что падение с 369 до 225 долларов было только началом. График выше показал, что восходящий тренд Ульты с 2009 года был пятиволновым импульсом. Паттерн был обозначен (1) — (2) — (3) — (4) — (5). Пять подволн волны (3) также были видны, в то время как волна (5) была конечной диагональю. Согласно принципу волн Эллиотта, каждый импульс сопровождается трехволновой коррекцией в другом направлении. Поэтому резкое падение в сентябре, вероятно, было только первой фазой — волной (а) — более крупного отката. Итак, мы думали, что следует ожидать волн (b) вверх и © вниз. Спустя шесть месяцев и одну глобальную пандемию, вот обновленный график акций Ulta Beauty:

В «Ulta Beauty уже не дорогая Уолл-стрит» мы выражали нашу обеспокоенность тем, что падение с 369 до 225 долларов было только началом. График выше показал, что восходящий тренд Ульты с 2009 года был пятиволновым импульсом. Паттерн был обозначен (1) — (2) — (3) — (4) — (5). Пять подволн волны (3) также были видны, в то время как волна (5) была конечной диагональю. Согласно принципу волн Эллиотта, каждый импульс сопровождается трехволновой коррекцией в другом направлении. Поэтому резкое падение в сентябре, вероятно, было только первой фазой — волной (а) — более крупного отката. Итак, мы думали, что следует ожидать волн (b) вверх и © вниз. Спустя шесть месяцев и одну глобальную пандемию, вот обновленный график акций Ulta Beauty:( Читать дальше )

Блог им. ruh666 |Готов ли Dow Jones Transports к восстановлению?

- 23 марта 2020, 16:08

- |

Пандемия коронавируса наносит ущерб мировой экономике. Правительства закрывают торговые центры, рестораны и буквально всевозможные общественные места и даже закрывают целые города. Между тем индексы фондового рынка находятся в свободном падении. S & P 500 упал на 28,7% с начала года, а Dow Jones Industrials потерял 35,2% с середины февраля. В этом отношении тот факт, что индекс Dow Jones Transportation Average также упал, неудивителен. Интересно, однако, что этот менее прослеживаемый индекс послал предупреждение еще летом 2019 года. Мир еще не услышал о COVID-19, и экономика работала на полную мощность. Однако, вместо того, чтобы позволить самоуспокоенности обосноваться, мы искали ранние признаки того, что десятилетний бычий рынок заканчивается. 8 июля 2019 года мы обнаружили один такой знак на недельном графике Dow Jones Transports, показанном ниже.

График показал, что восходящий тренд со дня финансового кризиса в марте 2009 года сформировал полный пятиволновой импульс. Обозначенный I-II-III-IV-V, этот паттерн означал, что должна последовать трехволновая коррекция. Падение до 8637 в декабре 2018 года было слишком мелким, чтобы быть всем этим. Вместо этого мы подумали, что идет работа над большим корректирующим паттерном. Коррекции обычно стирают всю пятую волну. W-X-Y двойной зигзаг имеет смысл. «Волна Y вниз к ~ 7000, возможно, сопровождаемая рецессией» была «недостающим кусочком головоломки». Спустя восемь месяцев рецессия практически гарантирована. Экономисты Goldman Sachs прогнозируют жестокое сокращение ВВП на 24% во втором квартале. Между тем, Dow Jones Transports падал ниже 6500 на прошлой неделе. Взглянем:

График показал, что восходящий тренд со дня финансового кризиса в марте 2009 года сформировал полный пятиволновой импульс. Обозначенный I-II-III-IV-V, этот паттерн означал, что должна последовать трехволновая коррекция. Падение до 8637 в декабре 2018 года было слишком мелким, чтобы быть всем этим. Вместо этого мы подумали, что идет работа над большим корректирующим паттерном. Коррекции обычно стирают всю пятую волну. W-X-Y двойной зигзаг имеет смысл. «Волна Y вниз к ~ 7000, возможно, сопровождаемая рецессией» была «недостающим кусочком головоломки». Спустя восемь месяцев рецессия практически гарантирована. Экономисты Goldman Sachs прогнозируют жестокое сокращение ВВП на 24% во втором квартале. Между тем, Dow Jones Transports падал ниже 6500 на прошлой неделе. Взглянем:

( Читать дальше )

График показал, что восходящий тренд со дня финансового кризиса в марте 2009 года сформировал полный пятиволновой импульс. Обозначенный I-II-III-IV-V, этот паттерн означал, что должна последовать трехволновая коррекция. Падение до 8637 в декабре 2018 года было слишком мелким, чтобы быть всем этим. Вместо этого мы подумали, что идет работа над большим корректирующим паттерном. Коррекции обычно стирают всю пятую волну. W-X-Y двойной зигзаг имеет смысл. «Волна Y вниз к ~ 7000, возможно, сопровождаемая рецессией» была «недостающим кусочком головоломки». Спустя восемь месяцев рецессия практически гарантирована. Экономисты Goldman Sachs прогнозируют жестокое сокращение ВВП на 24% во втором квартале. Между тем, Dow Jones Transports падал ниже 6500 на прошлой неделе. Взглянем:

График показал, что восходящий тренд со дня финансового кризиса в марте 2009 года сформировал полный пятиволновой импульс. Обозначенный I-II-III-IV-V, этот паттерн означал, что должна последовать трехволновая коррекция. Падение до 8637 в декабре 2018 года было слишком мелким, чтобы быть всем этим. Вместо этого мы подумали, что идет работа над большим корректирующим паттерном. Коррекции обычно стирают всю пятую волну. W-X-Y двойной зигзаг имеет смысл. «Волна Y вниз к ~ 7000, возможно, сопровождаемая рецессией» была «недостающим кусочком головоломки». Спустя восемь месяцев рецессия практически гарантирована. Экономисты Goldman Sachs прогнозируют жестокое сокращение ВВП на 24% во втором квартале. Между тем, Dow Jones Transports падал ниже 6500 на прошлой неделе. Взглянем:( Читать дальше )

Блог им. ruh666 |Может ли ФРС предотвратить рецессию? (перевод с deflation com)

- 08 января 2020, 15:20

- |

Два бывших председателя Федеральной резервной системы придерживаются противоположных мнений о том, может ли центральный банк США предотвратить рецессию.

Давайте начнем с выдержки из издания Conquer the Crash Роберта Пректера в 2018 году:

Сегодня практически невозможно найти трактат по макроэкономике, в котором не утверждается и не предполагается, что Совет Федеральной резервной системы научился контролировать предложение кредитов, процентные ставки, уровень инфляции и экономику. Многие люди считают, что он также обладает огромной властью манипулировать фондовым рынком.

Сама идея, что он может делать эти вещи, ложна. Глава 3 Социономической теории финансов однозначно демонстрирует, что центральные банки во всем мире следуют преобладающим процентным ставкам; они не устанавливают их. В 2001 году перед Объединенным экономическим комитетом Палаты и Сената сам председатель Алан Гринспен назвал идею о том, что ФРС может предотвращать рецессии, «загадочным» понятием, связывая такие события именно с тем, что их вызывает: «человеческая психология».

( Читать дальше )

Давайте начнем с выдержки из издания Conquer the Crash Роберта Пректера в 2018 году:

Сегодня практически невозможно найти трактат по макроэкономике, в котором не утверждается и не предполагается, что Совет Федеральной резервной системы научился контролировать предложение кредитов, процентные ставки, уровень инфляции и экономику. Многие люди считают, что он также обладает огромной властью манипулировать фондовым рынком.

Сама идея, что он может делать эти вещи, ложна. Глава 3 Социономической теории финансов однозначно демонстрирует, что центральные банки во всем мире следуют преобладающим процентным ставкам; они не устанавливают их. В 2001 году перед Объединенным экономическим комитетом Палаты и Сената сам председатель Алан Гринспен назвал идею о том, что ФРС может предотвращать рецессии, «загадочным» понятием, связывая такие события именно с тем, что их вызывает: «человеческая психология».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс