Блог им. point_31 |Возрождение нефтегаза или ловушка в итогах недели

- 24 октября 2020, 11:41

- |

Нефть без особых идей двигается в боковике на уровне в $41,6 за баррель. Заседание стран ОПЕК+ завершилось на позитивной ноте. Все ранние договоренности остаются в силе. Однако, это не добавило нефти и процента. Видимо, отрицательные цены на фьючерсы в этом году, убили всю волатильность в инструменте.

Доллару не хватило сил продолжать рост. Уровень в 76 так и притягивает валюту. 78 рублей становится видимым уровнем сопротивления, который нужно будет проходить после некой консолидации на текущих значениях.

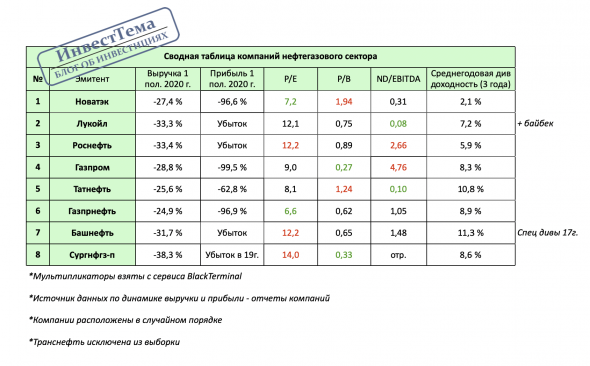

В целом, рынок акций закрылся разнонаправленно. Рост нефтегазовых компаний в конце недели компенсировал падение ее начала. В итоге Лукойл прибавил +1,4%, Газпромнефть +2,9%, Татнефть +2,1%, Газпром +0,5%. А вот Роснефть, которая смотрелась лучше своих коллег все прошлые периоды, теряет -0,7%. На неделе провел сравнительный анализ компаний нефтегазового сектора и немного порассуждал о перспективах отрасли. Никаких армагеддонов я не жду, а восстановление котировок Лукойла или Газпромнефти — это вопрос времени.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. point_31 |Сводная таблица нефтегаза. Все плохо?

- 22 октября 2020, 17:56

- |

1. Мультипликаторы взяты с сервиса BlackTerminal. Могут незначительно отличаться от рассчитанных на других ресурсах.

2. Источник данных по динамике выручки и прибыли — отчеты компаний.

3. Компании расположены в случайном порядке. Не выделяю лидера, таблица объективна.

4. Транснефть исключена из выборки, так как напрямую не является нефтегазовой компанией.

Если сводная таблица оказалась полезной, ставьте лайк, продолжу готовить их для Вас далее. Ну и не забывайте подписываться на мой Telegram канал. Нас там уже больше 17,5 тысяч!

Блог им. point_31 |Баталии Я.Тинькофф и падение нефтегаза в итогах недели

- 17 октября 2020, 11:35

- |

Нефть находится у верхней границы краткосрочного боковика и готовится к его пробитию. Если новостной фон не преподнесет сюрпризов, сможем наблюдать атаку быков на уровень $44 за баррель.

Доллар не стал корректироваться к уровню в 76 рублей, довольствуясь лишь просадкой на прошлой неделе к 76,7. Среднесрочно продолжаю позитивно смотреть на доллар. Держу в портфеле целый ряд инструментов с валютным хэджированием. Подробнее пишу в своем Telegram. Подписывайтесь, нас там уже больше 17,5 тысяч.

Наш рынок нервно реагирует на любые новости, предвкушая слабые отчеты крупнейших компаний. Особенно это сказывается на нефтегазовом секторе, который очередную неделю завершает в красной зоне. По-прежнему на карандаше Газпромнефть -3,6% и Лукойл -4,0%. Татнефть улетела еще ниже -6% по обычке и -7,3% по префам.

Самым главным событием недели стал разрыв сделки между Яндексом и Тинькофф. Накануне, в СМИ появилась новость о том, что в борьбу за банк вступает МТС, а на следующей день рынок узнал о срыве переговоров. Стороны обменялись «любезностями» и разошлись. Однако, теперь ЦБ проверит компании на предмет инсайдерской торговли. По итогам недели Яндекс падает на -2%, Тинькофф растерял -8%.

В лидеры недели залетают бумаги X5 +8,6%, АФК Системы +6,2% и Mail +5,7%. Вброс в СМИ о выходе на биржу игрового подразделения Mail пока не опровергнут. Добавляет позитива возможное скорое включение бумаг в Индекс. Бумаги АФК гонят вверх разработка вакцины от Covid-19 одним из подразделений компании.

Девелоперы также смотрятся лучше рынка. Компании на прошлой недели отсеклись по дивидендам и уже на этой неделе растут. ЛСР прибавляет +2,9%, ПИК +4,1%, а опережает их Эталон +4,2%. Последний потихоньку приходит в себя, увеличивая продажи и денежные поступления в 3 квартале.

На прошедшей неделе разобрали результаты АЛРОСА и несколько компаний США. Неожиданно, с небольшим перерывом я подготовил Полный разбор компании. На этот раз изучили

( Читать дальше )

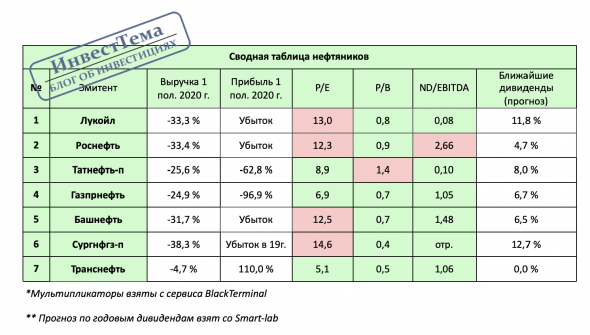

Блог им. point_31 |Сводная таблица нефтяников

- 28 сентября 2020, 14:15

- |

При детальном изучении компании Татнефть, пришлось проанализировать некотрые данные всех нефтяных компаний России. В итоге получилась полезная сводная таблица.

Из нее можно сделать вывод, что Транснефть самая привлекательная из всех 😄 Пусть Вас не обманывают сухие цифры. Дождитесь выводов, которые будут в статье с разбором Татнефти. А пока можно кратко посмотреть основные показатели и мультипликаторы по нефтяникам.

Оперативный разбор Татнефти выйдет у меня в Telegram - https://t.me/particular_trader

Блог им. point_31 |Газпромнефть - разбор отчета за второй квартал 2020 года и прогноз по дивидендам

- 25 августа 2020, 10:02

- |

Во втором квартале цены на нефть выросли и стабилизировались. Однако, выручка все равно осталась на низких значениях, снизившись на 37,7% до 380 млрд рублей. Компании удалось сдержать рост операционных и административных расходов. В итоге расходы за второй квартал составили 389 млрд рублей, что на 23% ниже показателей 2019 года. Только вот снижение расходов отстает от динамики выручки.

В отличие от первого квартала, в отчетности за который компания зафиксировала убыток от курсовых разниц, во втором этот показатель дал прибыль в размере 20,5 млрд рублей. Это позволило оставить чистую прибыль на положительной территории. За второй квартал она составила 19,8 млрд рублей, снизившись на 82,4%. По итогам полугодия цифры хуже. 8 млрд рублей и минус 97%.

Для себя я выделил ряд статей в отчетности, которые негативно влияют на чистую прибыль по итогам первого полугодия:

( Читать дальше )

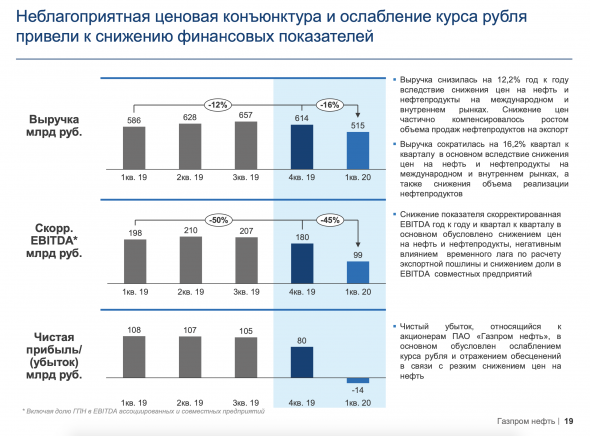

Блог им. point_31 |Газпромнефть - обзор финансовых результатов за первый квартал 2020 года

- 05 июня 2020, 17:34

- |

Компания отчиталась за первый квартал 2020 года. Давайте посмотрим на результаты, но начнем, по традиции, с комментария председателя Правления Александра Дюкова:

«Мы оказались готовы к беспрецедентной ситуации, вызванной пандемией COVID-19 и снижением мирового спроса и цен на нефть» Он добавил, что компания продолжает реализовывать свои проекты и текущая ситуация не повлияет на долгосрочные цели Газпромнефти.

Cамая оперативная информация в моем Telegram «ИнвестТема»

А вот как раз на краткосрочные результаты текущая ситуация, вызванная пандемией и снижением цен на нефть, повлияла негативным образом. Выручка за период сократилась на 12,2% до 514,6 млрд рублей, свободный денежный поток на 75%, но остался на положительной территории. Компании не удалось удержать рост операционных расходов, которые увеличились на 5,9%.

( Читать дальше )

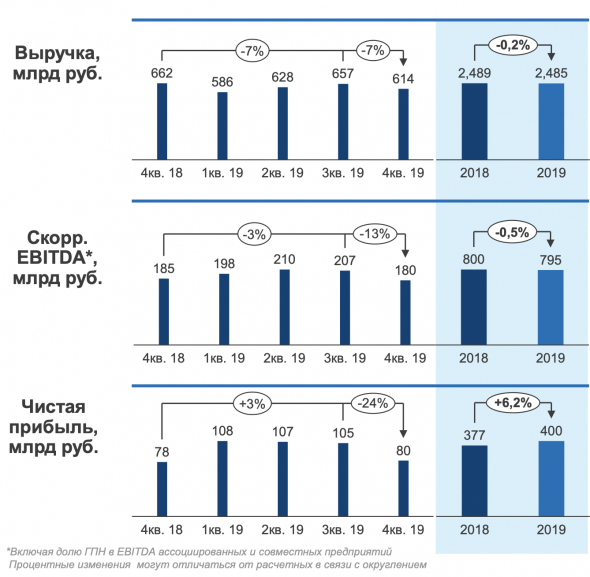

Блог им. point_31 |Газпромнефть - обзор финансовых показателей по МСФО за 2019 год

- 25 февраля 2020, 22:33

- |

Основные показатели:

Выручка: 2485 млрд руб. (-0,2%)

Операционные расходы: 2039 млрд руб. (+0,3%)

EBITDA: 628 млрд руб. (-0,7%)

Чистая прибыль: 400 млрд руб. (+6,2%)

Расчетные мультипликаторы:

Debt/EBITDA: 0,72

P/E: 5,3

P/B: 1,1

Капитал компании вырос на 11,8% до 2057 млрд рублей за счет нераспределенной прибыли.

В целом, Газпромнефть остается очень привлекательной компанией для инвесторов. Имея стабильные денежные потоки, легко справляется с невысокой долговой нагрузкой. По мультипликаторам стоит дешево и по-прежнему в лидерах во всем нефтегазовом секторе. В отчетности наблюдается замедление темпов роста, которое в основном связано с падением мировых цен на нефть.

( Читать дальше )

Блог им. point_31 |Газпромнефть - государство, CAPEX и Газпром

- 08 апреля 2019, 15:19

- |

Для удобства Вы можете читать эти обзоры в моем Telegram

Начну, по традиции, с выводов:

Газпром нефть растущая компания, которая хорошо отчиталась по итогам 2018 года, значительно прибавив в прибыли на 49% до 401 млрд рублей и выручке на 29% до 2489 млрд руб. Операционные расходы увеличились на 25%. На ровне с ростом капитала, росла и долговая нагрузка, в основном за счет банковского кредитования.

Геополитические риски довлеют над компанией, ввиду ее структуры акционеров. Компания полностью принадлежит Газпрому и государственное регулирование максимально влияет на гибкость принимаемых коммерческих решений, как и на выплату дивидендов.

( Читать дальше )

Блог им. point_31 |Нефтегазовый сектор - лучшие! Сравнение в таблице

- 08 апреля 2019, 09:33

- |

Для удобства Вы можете читать эти обзоры в моем Telegram

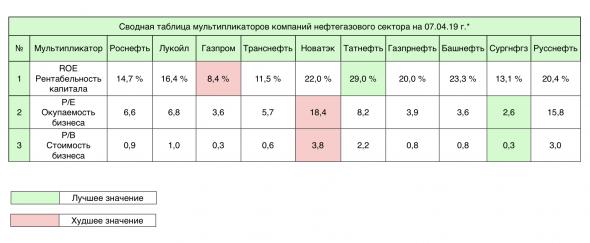

* Выше приведена сводная таблица для анализа ряда мультипликаторов, которые я использую для своих исследований и анализа компаний. Существует еще множество мультипликаторов, но эти, я считаю, основными и достаточными. В ходе сравнительного анализа установлены компании с наилучшими и наихудшими показателями. Самыми сбалансированными являются Башнефть и Газпромнефть, которые показывают высокую рентабельность капитала, при сохранении отличных значений окупаемости бизнеса. При чем их стоимость еще далека от справедливых значений. В своей работе я использую еще некоторые мультипликаторы, SWOT-анализ и множество других показателей и данных. Только на основании всего объема данных принимаются решения о покупке/продаже акций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс