Блог им. krit345 |"Системно значимые" банки приведут к "системно значимому" кризису

- 05 апреля 2019, 14:41

- |

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 14 )

Блог им. krit345 |Динамика ликвидности и взаимных требований банков и ЦБ как зеркало развивающегося кризиса

- 10 ноября 2018, 10:25

- |

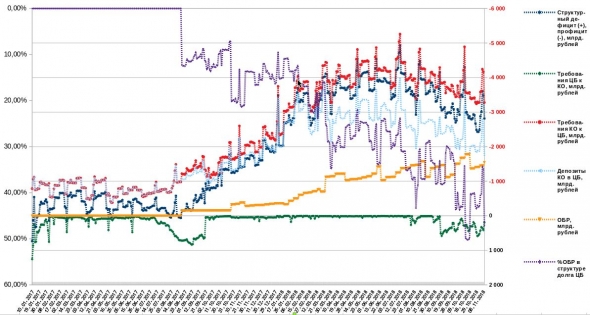

На данный момент я вижу 3 фазы развивающегося кризиса, и все они, естественно, связаны исключительно с действиями «регулятора», то бишь ЦБ.

1. Август-сентябрь 2017 года. ЦБ пытается спасти крупные банки т.н. «московского кольца» (известные под аббревиатурой БОМП: «Бин банк», «Открытие», «МКБ», «Промсвязьбанк»). В этот период мы видим чёткую «дивергенцию» между кредитами ЦБ банкам и депозитами от банков ЦБ. Моя гипотеза состоит в том, что кредитами заливаются крупные банки, а у средних и мелких избыточная ликвидность ускоренными темпами абсорбируется на депозитах ЦБ, и немного — посредством нового инструмента ЦБ (КОБР), который только-только начинает «тестироваться». К концу года 3 банка ЦБ вынужден национализировать (под ФКБС уходят «Открытие», «Бин банк» и «Промсвязьбанк»). Для этого, естественно, ЦБ просто тупо заливает их баблом. Четвёртый банк (МКБ) «спасает» Сечин. Правда, тоже небесплатно для государства, разумеется.

Далее резко увеличивается скорость и возможность абсорбирования избыточной ликвидности за счёт депозитов ЦБ и КОБР в совокупности, что даёт возможность ЦБ «печатать» всё больше денег.

2. Октябрь 2017 года — конец марта 2018 года. В этот период ЦБ успешно абсорбирует избыточную ликвидность как на своих депозитах, так и за счёт КОБР, которые постепенно «раскручиваются» и увеличивают свою долю в общих заимствованиях ЦБ. Это даёт возможность ЦБ практически безболезненно (до поры до времени) увеличивать денежную базу, которая начинает расти ускоренными темпами. Можно сказать, что ЦБ именно в этот период запустил «печатный станок», в результате чего за год денежная база выросла примерно на 30%.

3. Апрель 2018 года — настоящее время. Последовательно начинают «выдыхаться» оба главных финансовых инструмента для абсорбирования избыточной ликвидности: сначала депозиты ЦБ, а затем и КОБР.Начиная с сентября, мы также видим увеличение кредитования ЦБ части банков. Догадываемся, каких именно. :)

При этом избыточная ликвидность начинает несколько сокращаться, но происходит это практически синхронно со снижением кредитования ЦБ банками путём размещения на депозитах, при сохранении кредитования ЦБ через КОБР, но снижающимися темпами. Доля КОБР в общем долге ЦБ перед банками продолжает расти, и достигла уже более 45%.

Блог им. krit345 |Немного об "устойчивости" банковской системы РФ

- 03 февраля 2017, 21:14

- |

Такие публикации начали всё чаще появляться уже в 2016 году, а последняя публикация такого рода распространилась 25.01.17 (см., например, http://vestifinance.ru/articles/76398 и https://lenta.ru/news/2017/01/25/bankresult/ ).

На этом основании делаются далеко идущие выводы о том, что банковская система РФ достойно вынесла все удары, российская экономика восстанавливается, инфляция снижается (вот, смотрите: даже валютные курсы рубля стабилизировались! Рубль укрепляется!). Дальше нас всех, очевидно, ждёт светлое будущее.

Но так ли это?

Я построил по имеющимся официально публикуемым балансам банков суммарные графики по прибылям и активам за период с января 2010 года по январь 2017 года.

Первое, что бросается в глаза: подобные победные реляции можно выдавать практически всегда ежегодно, сравнивая декабрь с январём, поскольку сальдо прибылей/убытков по всем банкам, публикующим эти данные, плавно растёт в течение всего года в 7-8 раз, а потом резко падает к началу следующего года. Затем цикл повторяется. Исключением является «кризисный» 2015 год, в котором этот рост от января к декабрю составил «всего» около 4 раз, а с февраля по август банковская система в целом показывала убытки.

( Читать дальше )

Блог им. krit345 |Российские экономические циклы. Часть 4

- 02 июля 2015, 14:40

- |

Предыдущие части:

1. Вводная часть — smart-lab.ru/blog/252352.php

2. Почему и как случаются экономические кризисы. Россия, 2008 год — smart-lab.ru/blog/257957.php

3. Россия, 2014 год — smart-lab.ru/blog/259469.php

Из описанного выше я пока могу сделать следующие предположения:

1. Банковская система РФ находится в преддверии общего системного кризиса. Такое явление, как абсолютное увеличение М2 при абсолютном снижении кредитования, не может продолжаться долго. Так как денежная база по факту даже немного сжимается, то я предполагаю, что денежная масса М2 растёт и будет некоторое время расти, в основном, за счёт пополняемых срочных депозитов «серийных», по меткому выражению Германа Оскаровича, трудящихся, которые они радостно начали вновь открывать ещё под сумасшедшие (20 и более) проценты конца 2014 года — после повышения Эльвирой Сахипзадовной ключевой ставки до 17%. Теперь, когда эта ставка была снижена уже до 11.5%, и выдача кредитов даже в принципе не может оправдать столь дорогих пассивов (которые могут и ещё расти под зафиксированный в конце прошлого года процент), кредитование вынужденно падает. Возникает громадный и всё увеличивающийся «кассовый разрыв» по всей банковской системе в целом.

( Читать дальше )

Блог им. krit345 |Российские экономические циклы. Часть 3. Россия, 2014 год

- 08 июня 2015, 20:14

- |

Часть третья. Россия, 2014 год (предыдущие две части — см. smart-lab.ru/blog/257957.php и smart-lab.ru/blog/252352.php)

Начну с небольшого «лирического отступления».

Иногда меня спрашивают, почему я при анализе российских экономических циклов не принимаю во внимание различные внешние и внутренние факторы: мировые цены на нефть, газ, экономические циклы западных стран, санкции, геополитику, экспорт-импорт, торговый баланс, «импортозамещение», и т.п. — т.е., считают, что для правильного анализа нужно всё это учитывать.

Некоторые, напротив, считают, что российские экономические циклы зависят исключительно от нефтяных цен, и больше ничего не нужно принимать во внимание.

Правильный ответ, на мой взгляд, заключается в том, что факторов на самом деле очень много, ни один из перечисленных не является главным, но все они трудно поддаются учёту и интерпретации сами по себе, в отрыве от действий экономических субъектов. Именно эти действия, а не сами по себе какие-то численные параметры или отдалённые последствия совершённых действий являются первопричиной. Для анализа экономических циклов интервенционистского государства важнейшими экономическими субъектами являются государственные чиновники, и, прежде всего, чиновники центрального банка. Именно от принимаемых ими решений очень сильно зависит характер течения экономических циклов. Именно они подают искажающие реальность сигналы другим экономическим субъектам — участникам рынка, тем самым провоцируя циклы.

Да, конечно, все перечисленные выше факторы тоже имеют значение, и по их динамике тоже можно делать какие-то частные выводы. Но я полагаю, что их влияние на циклы опосредованное, вторичное, разнонаправленное, трудно оцениваемое и не всегда однозначное.

Да, разумеется, все эти крымнаши, домбабве, лугандонии, недороссии и прочие, ещё только предстоящие нам гондурасы, связанные с агрессивной внешней политикой России, оказывают и будут дальше оказывать в целом крайне негативное воздействие на экономику России, поскольку являются частным случаем тех же самых «ошибочных инвестиций», но осуществляемых уже не частным бизнесом, а непосредственно государством.

С другой стороны, эти же действия российской власти приводят ко всё большей экономической изоляции России от западного мира, что в значительной мере снижает воздействие мировых экономических процессов на российскую экономику.

И так ли уж будут важны для российской экономики уровни мировых цен на нефть и газ после вполне вероятного эмбарго в ответ на растущую агрессию России против всего мира? На мой взгляд, гораздо большее значение в этом случае будет иметь вынужденная переориентация бизнеса на внутренние рынки.

Да, пресловутое «импортозамещение» всё-таки происходит, несмотря ни на что. Импорт продовольствия сократился, а есть что-то нужно.

Число экономически активных граждан России, которым, как и мне, случайно повезло жить не так уж далеко от финской границы, и которые пока ещё имеют возможность регулярно покупать нормальный, настоящий сыр в ближайшем финском сельпо, ничтожно мало. Ну, может быть, ещё жителям древнерусского города Калининграда и области повезло.

Подавляющее же большинство россиян уже сейчас вынуждено вместо сыра покупать импортозамещающий нефтепродукт, по ощущениям, больше напоминающий окрашенный в жёлтый цвет кусок смешанной с пластмассой сырой резины. Ну и что? Как это всё учитывать при анализе возникающей цикличности?

( Читать дальше )

Блог им. krit345 |Российские экономические циклы. Часть 2

- 31 мая 2015, 14:03

- |

Часть вторая. Почему и как случаются экономические кризисы. Россия, 2008 год

В старом анекдоте времён 90-х годов прошлого века «новый русский» объясняет своему приятелю, в чём состоит его бизнес: «Покупаю бутылку пива за один доллар, а продаю её за три доллара. Вот на эти два процента я и живу».

Как было показано в первой части (см. smart-lab.ru/blog/252352.php), коммерческие банки в системе с центральным банком и частичным резервированием также живут «на эти два процента», которые им разрешает центробанк законодательным установлением нормы обязательного резервирования и некоторыми другими инструментами институционального насилия, важнейшим из которых является законодательно устанавливаемая учётная ставка.

Ошибочно считать, что банки «живут» на настоящие условные «два процента», которые получались бы как разница между средним процентом по выданным кредитам и средним процентом по принятым срочным депозитам. Такое возможно лишь в денежной системе с полным, 100% резервированием, и при отсутствии институциональной агрессии против деятельности экономических субъектов, которой занимается любой центробанк мира, пытаясь осуществлять социалистическую утопию централизованного планирования в денежной сфере.

Именно благодаря такому «крышеванию» со стороны ЦБ банки имеют возможность не «жить на жалкие два процента», а умножать деньги ЦБ втрое (как сейчас в России) или даже больше (как сейчас в странах Европы и США), т.е., порождать деньги фактически «из воздуха».

Но почему банки не могут увеличивать рассмотренный выше «банковский мультипликатор» до предельных величин, теоретически разрешённых ЦБ? Ведь, как мы видели, норма обязательного резервирования в РФ сейчас позволяет банкам «жить» более чем на 20 «новорусских процентов», т.е., увеличивать деньги ЦБ более чем в 20 раз.

В действительности, банки обычно предпочитают хранить на счетах ЦБ больше средств, чем предписывает им норма резервирования, так как использование «максимального плеча» влечёт значительные риски. Кроме того, кредиты могут оказываться не всегда востребованными, например, в ситуации, когда ЦБ устанавливает большую учётную ставку, вынуждая тем самым банки делать кредиты более дорогими.

Тем не менее, любое количество необеспеченных денег в экономике, так или иначе, искажает сигналы, посылаемые участникам рынков. Это приводит к появлению неоправданных структурных сдвигов, в результате чего происходят ошибочные инвестиции в производства с более длительным циклом, которых бы не было при отсутствии «лишних» кредитных денег. На практике многие инвестиционные проекты не могут быть завершены, но выясняется это лишь тогда, когда «избыточные» необеспеченные деньги уже потрачены, а дальнейшая кредитная экспансия приостанавливается или вовсе прекращается. В классическом варианте цикла происходит т.н. «кредитное сжатие», сопровождаемое снижением денежной массы и прекращением роста, а иногда и снижением денежной базы.

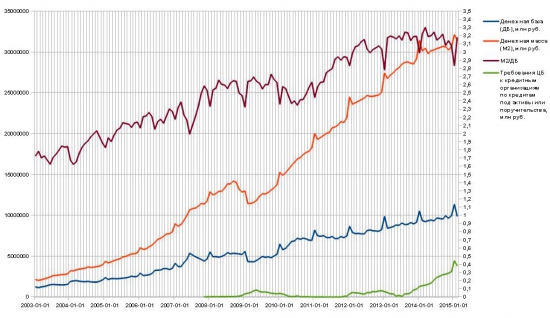

Посмотрим, что происходило с денежными агрегатами и кредитованием в период российского экономического кризиса 2008 г. (см. рисунок ниже). Мы видим классический «австрийский бизнес-цикл». Сначала денежная база (ДБ, синяя линия на графике) и денежная масса (М2, красная линия) растут вместе с объёмом кредитов (Кр, специально очищенных мной от кредитов кредитным организациям, показано жёлтой линией; кредиты кредитным организациям для справки показаны отдельно, голубой линией). Далее видно, как кривая денежной массы М2, поначалу обгонявшая объём кредитов, постепенно снижает наклон, и в момент кризиса (см. чёрную линию — резко падающий в это время индекс фондового рынка РТС) М2 падает ниже этого объёма.

Расширение кредита становится возможным благодаря снижению ставок по кредитам, на которые в современном интервенционистском государстве влияет, главным образом, Центральный банк. Он делает это путём установления учётной ставки, покупки активов (обычно в виде иностранной валюты) в целях первичной эмиссии (роста денежной базы), и ряда других инструментов вмешательства в деятельность экономических субъектов. Эти меры ЦБ приводят к росту инфляции на стадии экономического бума, к бурному росту фондового рынка, к постепенному росту ставок по кредитам из-за увеличения инфляции, и, в конечном счёте, к перекосу в структуре капитала в пользу производств и инвестиционных проектов с длинным производственным циклом. Затем деньги для таких долгосрочных проектов оказываются слишком дорогими, и выясняется, что эти проекты не могут быть завершены. Происходит кризис.

Я даже рассчитал специальный коэффициент, равный М2/Кр (зелёная линия на графике), величина которого, вероятно, может служить признаком наступившего кризиса. Когда этот коэффициент

( Читать дальше )

Блог им. krit345 |Российские экономические циклы

- 30 апреля 2015, 11:05

- |

Решил выложить здесь в общий доступ графики с моими комментариями, иллюстрирующие экономические циклы в России, которые я демонстрировал в передаче на youtrade.tv от 30 марта 2015 года (http://m.youtube.com/watch?t=14&v=IOKD0nkMB7I).

Не знаю, насколько эта «теоретическая» тема уместна здесь, и не побьют ли меня модераторы за оффтоп.

Пока выкладываю вступительную часть. Если модераторы не будут против, а тема вызовет интерес, то постепенно выложу и остальные графики с их описанием.

Часть первая. Введение, краткая теория.

С точки зрения австрийской экономической теории, которой я буду руководствоваться при анализе экономических циклов в России, эти циклы: бум-спад-кризис-рецессия(депрессия), — обусловлены государственным вмешательством в экономику, а вовсе не «неэффективностями рыночной экономики», как нас учили во времена исторического материализма, и как это принято считать в современном экономическом мейнстриме от неокейнсианства до неоклассики.

Важнейшим институтом такого вмешательства в экономику в современных условиях, и как следствие, главной причиной экономических циклов является банковская система с центральным банком и частичным резервированием.

ЦБ РФ публикует самую разнообразную статистику на своём сайте. Хотя она довольно запутанная, неполная, и публикуется со значительными задержками, всё же в первом приближении при надлежащей обработке вполне пригодна для иллюстрации экономических процессов, происходящих в России.

Для введения в терминологию начнём с построенных мной по данным с 2003 г. по настоящее время графиков изменения основных денежных агрегатов (денежной базы и денежной массы М2), а также некоторых вспомогательных показателей.

Денежная база (синяя линия на рисунке) представляет собой наличные деньги, а также обязательные резервы кредитных организаций на счетах центробанка. Как видим, этот показатель имеет явно выраженную тенденцию к росту, с непродолжительными откатами и относительно стабильными участками. Ко времени написания этой заметки денежная база в России, согласно данным ЦБ РФ, составляла величину около 10 трлн. рублей.

Денежная база — это далеко не все деньги, циркулирующие в экономике. Имеются различные другие заменители товарных денег (существовавших до отказа от золотого стандарта), и некоторые из них трудно, на самом деле, считать даже фидуциарными (фиатными) деньгами, т.е., деньгами, ценность которых полностью основана на доверии к выпускающим их государству, из-за отсутствия свойства мгновенной ликвидности. Так, например, банковский срочный депозит не обладает мгновенной ликвидностью, не может служить средством обмена, и потому, в строгом смысле, не может считаться деньгами.

Однако, вследствие того, что обычно договор срочного депозита легко и быстро может быть расторгнут кредитором в одностороннем порядке, а денежные суммы по нему — превращёны в наличность, в т.н. «денежную массу» (М2 — красная линия на рисунке) включаются также и срочные депозиты, и само собой, средства в безналичной форме на текущих и расчётных счетах, обладающие мгновенной ликвидностью по определению.

Важнейшей компонентой денежной массы М2 являются т.н. «кредитные деньги», которые коммерческий банк выдаёт заёмщикам под некоторый процент. В системе с полным (100%) резервированием эти деньги банк должен брать из собранных им пассивов (срочных депозитов), которые он получил от своих кредиторов под меньший процент, и, таким образом, выполнять просто роль посредника между займодателями и заёмщиками.

В современных банковских системах с частичным резервированием это не так, поскольку коммерческие банки обязаны поддерживать на своих счетах в центральном банке лишь небольшую часть собранных ими средств (в РФ эта т.н. «норма резервирования» на момент написания заметки составляет всего 4.25%). Предполагается, что все вкладчики банка не ринутся одновременно расторгать свои договоры срочных депозитов и снимать свои средства с текущих или расчётных счетов, и что такие потребности части вкладчиков не превышают нормы резервирования, установленной центральным банком.

Такое положение дел приводит к возможности «вторичной эмиссии» денег коммерческими банками в виде кредитов, общий размер которых может значительно превышать (и реально всегда превышает) общий размер денежной базы.

Теоретически, при норме резервирования 4.25% банки могут выпустить на каждый рубль денежной базы ещё более 20 рублей.

На беседе youtrade.tv для объяснения этого феномена я прибег к аналогии с т.н. «кредитным плечом», которое даёт брокерская компания трейдерам срочного рынка.

Получая такое «плечо», трейдер может торговать средствами, значительно превосходящими размер его депозита. Трейдер прекрасно понимает связанные с такой торговлей риски. Увы, многим почему-то гораздо сложнее понять, что банковская система с потенциальным «плечом» 20:1 несёт ещё большие риски, чем, скажем, торговля на валютной секции ММВБ, где максимальный размер плеча сейчас, на момент написания этих строк, «всего лишь» 5:1.

Именно в этом «плече» (которое в банковской системе называют «банковским мультипликатором») и содержится потенциальная опасность, реализующаяся в повторяющихся экономических кризисах.

Банковский мультипликатор для всей денежной системы может быть вычислен как отношение величины денежной массы к величине денежной базы. Как видим из приведённого рисунка (коричневая линия), мультипликатор также имел общую тенденцию к росту на периоде с 2003 г по н.в. Сейчас он составляет величину около трёх, и вырос за 12 лет примерно вдвое. Видно, что банки в России, в целом, пока не склонны брать риски больше биржевых, но всё-таки их риски со временем растут. Ещё есть куда расти: потенциал больше 20, а пример (плохой, разумеется) многих стран Европы показывает, что мультипликатор реально может быть намного больше (6-7 — достаточно типичные значения для европейских стран).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс