Блог им. anatolyutkin |Про взаимные фонды, ETF и ETP

- 29 ноября 2017, 12:20

- |

После чтения проспекта VXX появилось желание написать про коллективные инвестиции что-нибудь хорошее, доброе, вечное. Так сказать, проявить к ним Безграничную Доброту, Сочувствие и Милосердие. Особой строгости в статье не будет, скорее суть дела, как я ее вижу. Огромное спасибо MadQuant за пояснение разницы между ETF и ETN.

Все начинается с желания одних людей иметь процент от управления бабками других людей. Обе стороны здесь заинтересованы. Управляющий имеет бабло с комиссий, причем без финансовых рисков. Управляемый получает психологический комфорт, от того, что непосильным трудом нажитое пристроено и ынвестировано, иногда даже выхлоп на вложенное получает. Таким образом, есть взаимное желание. Когда есть взаимное желание, что-то рано или поздно будет.

Естественно, архитектуру процесса придумывают управляющие. Что им хочется? Побольше бабла. Логично, что надо создать систему, которая позволяет инвесторам вкладывать бабло легко и непринужденно. Чем больше бабла инвесторов--тем больше комиссов. Профит же. Поэтому надо, чтоб ынвестор мог расстаться со своими деньгами быстро, четко, без рутины, всяких заморочек и лишних раздумий. Самым первым шагом на этом пути был mutual fund (в РФ имеется полный аналог--ПИФ).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 4 )

Блог им. anatolyutkin |Обязаны ли ETF (ETP) хеджироваться?

- 28 ноября 2017, 14:59

- |

Насколько я понял, если рассмотреть любой ETF (LETF, ETP, ETN, whatever), то вроде бы по сути он основан на договоре между управляющей компанией (Management Company--MC) и авторизованными участниками (Authorized Participants--АР). Насколько я понимаю, МС обязана обменивать у АР юниты в обе стороны по курсу, жестко определяемому индексом ETF. Собственно, на этом договорняке все exchange traded фонды и продукты и основаны. И всем хорошо, биржа и брокер получают дешевый инструмент со всеми свойствами обычной акции для окучивания клиентов, клиенты получают дешевый инструмент для покупки острых ощущений (а может и прибыли, всякое бывает :)), АР получает возможность безрискового арбитража биржевого курса ETF с курсом по индексу, МС получает возможность брать комиссию за управление прямо из бабла, полученного от АР. Но есть нюанс--изначально у МС на счету бабки от АР, и для некоторых «вечно падающих» индексов типа inverse SPX (ETF ticker SH) или SPVIXSTR у МС появляется горячее желание не покупать «заведомо» падающее. Потенциально это может привести к серьезным рискам для МС, а значит, и для держателей юнитов. В законодательстве я не разбирался, соответственно вопрос--каким законами это регулируется и где можно найти инфу по обязанностям управляющей компании по отношению к вложениям в реально торгуемые вещи и хеджированию своих обязательств перед АР?

Блог им. anatolyutkin |Как влияет expense ratio у ETF на котировки этого ETF?

- 17 ноября 2017, 11:07

- |

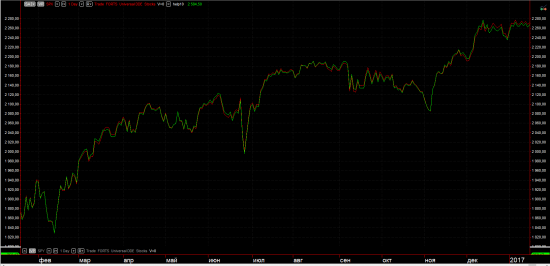

Красная линия--SPX, зеленая--SPY, умноженный на нормировочный коэффициент так, чтоб SPY и SPX совпадали в начале периода. Ну и видно, что никаких систематических отклонений тут нет, просто практически один в один копирование. Очень сильно маловероятно, что бригада создателей ETF работает бесплатно. Значит где-то что-то есть, не могу понять, что?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс