SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. anatolyutkin

Как влияет expense ratio у ETF на котировки этого ETF?

- 17 ноября 2017, 11:07

- |

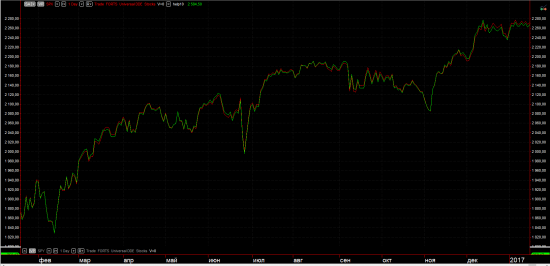

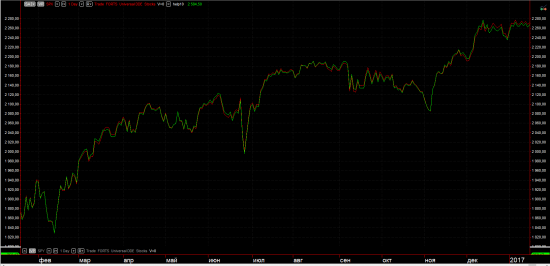

Вопрос такой. Влияет ли expense ratio на котировки ETF? Вроде как пишут в интернетах, УК берет причитающееся бабло просто из СЧА (см., например, здесь: https://www.investopedia.com/articles/personal-finance/092613/pay-attention-your-funds-expense-ratio.asp ). Но тогда по идее цена юнита должна падать на величину expence ratio. На большом периоде даже с учетом небольших expense ratio должно быть заметное отличие ETF от своего индекса. Между тем, если построить котировки, например, SPY и его индекса, SPX, то окажется что они идут вровень и никакого систематического отставания SPY от SPX нет. Даже с учетом малого expense ratio у SPY (0.09%) все равно за 10 лет накопится 1% расхождения, меж тем его нет--например, сейчас SPX=2587.7, SPY=258.6, а в целом котировки выглядят так:

Красная линия--SPX, зеленая--SPY, умноженный на нормировочный коэффициент так, чтоб SPY и SPX совпадали в начале периода. Ну и видно, что никаких систематических отклонений тут нет, просто практически один в один копирование. Очень сильно маловероятно, что бригада создателей ETF работает бесплатно. Значит где-то что-то есть, не могу понять, что?

Красная линия--SPX, зеленая--SPY, умноженный на нормировочный коэффициент так, чтоб SPY и SPX совпадали в начале периода. Ну и видно, что никаких систематических отклонений тут нет, просто практически один в один копирование. Очень сильно маловероятно, что бригада создателей ETF работает бесплатно. Значит где-то что-то есть, не могу понять, что?

теги блога anatolyutkin

- 2008 год

- altcoin

- bitcoin

- chartgame

- ETF

- GameStop

- IPO

- Metastock

- NASDAQ

- Si

- Trailing

- usa stocks

- VIX

- автомобили

- американский рынок

- аналитика

- Арсагера

- боковик

- время

- ГМК Норникель

- датамайнинг

- Девальвация рубля

- деньги

- доллар

- Доллар рубль

- еврооблигации

- жизнь

- законодательство

- инвестиции

- инструментарий

- Итоги 2016

- климат

- контанго

- контртрендовые системы

- Котировка

- ЛЧИ

- лчи 2013

- матан

- математика

- математика рынка

- модель рынка

- новогоднее ралли

- опцион

- опционы

- оффтоп

- плечи

- Прикол

- психилогия

- психология

- путешественник-трейдер

- путешествие

- РАО ЕЭС

- робингуд

- руб доллар

- рубль

- рыночное

- система

- системное

- системостроительство

- системы

- случайное блуждание

- смартлаб

- Сургутнефтегаз

- Тантал

- текущее

- терминология

- трейдинг

- усреднение

- философия и размышлизмы

- ценообразование опционов

- черные лебеди

- юмор

Правда, по идее, все равно должен получаться "-".

Это правильно

Так и есть.

Не знаю откуда брали данные — они кривые. Правильные данные с учетом дивидендов:

SP500TR SPY

2007-11-16 2285.67 118.2649

2017-11-16 5030.48 258.62

Итого видим, что средний ретурн S&P — 8.208% годовых, SPY — 8.138% годовых — аккуратом 0.07% выплывают. Expense 0.09%, но тут еще надо учитывать наличие малого, но ненулевого tracking error

Данные--с finance.yahoo.com Вероятно, бесплатные данные не гуд. Посоветуйте, где данные правильные взять?