Блог им. TradPhronesis |Мудрые слова о глупости прогнозирования

- 14 июня 2024, 16:41

- |

Вы никогда не сможете предсказать экономику. Вы не можете предсказать фондовый рынок. — Питер Линч

***

Никто не может заглянуть на пять или десять лет вперед и сказать, какая отрасль является наиболее перспективной или какие акции лучше всего владеть. — Т. Роу Прайс

***

Никто не знает, что собирается делать фондовый рынок и даже что он должен делать. Следовательно, самый ценный актив в любом бизнесе — знания — обязательно отсутствует. — Эдвин Лефевр

***

Мы обманываем себя, когда полагаем, что прошлые модели доходности фондового рынка определяют границы, в которых мы можем прогнозировать будущее. — Джон Богл

***

Попытки угадать краткосрочные колебания отдельных акций, фондового рынка или экономики вряд ли дадут стабильно хорошие результаты. Краткосрочные события слишком непредсказуемы. — Лу Симпсон

***

Медвежьи рынки будут возникать примерно два раза в 10 лет, а рецессии — примерно два раза в 10 или 12 лет, но никто не смог их надежно предсказать. Поэтому лучше всего покупать, когда акции находятся в глубоком упадке, а это означает, что другие люди продают. — Джон Темплтон

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. TradPhronesis |Несколько важных уроков из Омахи 2024 г.

- 08 мая 2024, 12:32

- |

В первые выходные мая стоимостные инвесторы со всего мира приезжают в Омаху на собрание акционеров Berkshire Hathaway.

Недавно был опубликован пост «Berkshire после Баффета» https://t.me/TradPhronesis/193, в котором обсуждались проблемы фонда. Вероятнее всего, после ухода Баффета Berkshire ждет закат или его превращение в индексный фонд. Но, тем не менее, на прошедших выходных мы опять имели удовольствие послушать мудреца из Омахи. Итак, важные уроки...

Урок 1: Инвестирование с использованием перфокарт

«Я мог бы улучшить ваше финансовое благосостояние, предоставив вам перфокарту всего с 20 слотами, чтобы у вас было 20 попыток инвестировать куда-либо за всю жизнь. И как только вы используете 20 попыток, вы вообще не сможете больше инвестировать». — Уоррен Баффет

Только представьте, за всю оставшуюся жизнь вы сможете сделать только 20 инвестиций. Это заставляет быть гораздо осторожнее и прилежнее, прежде чем совершить первую покупку. Это автоматически замедляет и переключает внимание с краткосрочных на долгосрочные вложения, с шума на более существенные вещи.

( Читать дальше )

Блог им. TradPhronesis |Думай медленно… Решай быстро

- 02 мая 2024, 18:46

- |

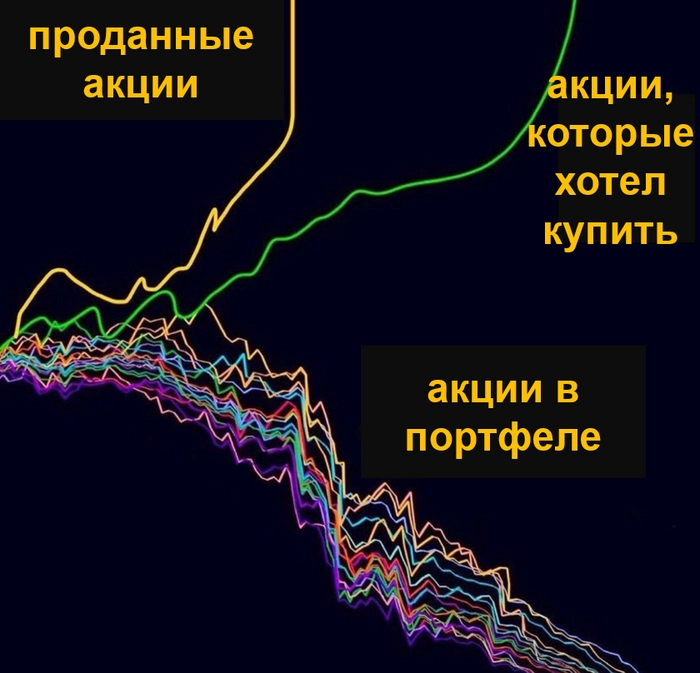

Чувства большинства инвесторов, проверяющих свои портфели:

В книге « Думай медленно… Решай быстро » Дэниел Канеман говорит, как часто следует проверять свой портфель на предмет оптимальной доходности:

Внимательно следить за ежедневными колебаниями — это проигрышное занятие, потому что боль от частых небольших потерь превышает удовольствие от столь же частых небольших прибылей. Раз в квартал достаточно, а для индивидуальных инвесторов может быть более чем достаточно. Помимо улучшения эмоционального качества жизни, сознательное избегание воздействия краткосрочных последствий улучшает качество как решений, так и результатов.

Блог им. TradPhronesis |Немного неприятной статистики

- 30 апреля 2024, 09:14

- |

— В 2000 года менеджеры отделов внутридневных операций подтвердили на слушаниях в сенате США, что от 80% до 90% их клиентов теряли свои средства и/или уходили с рынка в течение шести месяцев после начала торговли.

— Большое исследование тайваньских дейтрейдеров в 2004 года показало, что более 80% теряли деньги, и только 0,03% стабильно зарабатывали.

— Более недавнее исследование 2017 года, проведенное исследователями из Университета Беркли и Пекинского университета, показало, что 75% дневной торговой активности приходится на трейдеров с отрицательным средним доходом.

— Исследование бразильских дейтрейдеров, проведенное в 2019 году, показало, что 97% всех индивидуальных трейдеров, которые продержались более 300 дней, теряли деньги. Только 1,1% заработали больше, чем текущая минимальная заработная плата в Бразилии, и только 0,5% заработали больше, чем текущая начальная зарплата банковского кассира.

( Читать дальше )

Блог им. TradPhronesis |Результаты исследования SPIVA за 2023 г.

- 09 апреля 2024, 05:09

- |

Весь 2023 г. часто было слышно «сейчас хорошее время для активного управления портфелем акций». Наконец вышло очередное исследование SPIVA (публикуемое S&P Dow Jones Indices) о том, сколько активных управляющих взаимными фондами проиграло рынку.

Итак, как и ожидалось, в 2023 г. 60% активно управляемых фондов получили доходность ниже среднерыночной (Индекс S&P500).

( Читать дальше )

Блог им. TradPhronesis |Немного статистики о дейтрейдинге

- 04 апреля 2024, 16:30

- |

— В 2000 года менеджеры отделов внутридневных операций подтвердили на слушаниях в сенате США, что от 80% до 90% их клиентов теряли свои средства и/или уходили с рынка в течение шести месяцев после начала торговли.

— Большое исследование тайваньских дейтрейдеров в 2004 года показало, что более 80% теряли деньги, и только 0,03% стабильно зарабатывали.

— Более недавнее исследование 2017 года, проведенное исследователями из Университета Беркли и Пекинского университета, показало, что 75% дневной торговой активности приходится на трейдеров с отрицательным средним доходом.

— Исследование бразильских дейтрейдеров, проведенное в 2019 году, показало, что 97% всех индивидуальных трейдеров, которые продержались более 300 дней, теряли деньги. Только 1,1% заработали больше, чем текущая минимальная заработная плата в Бразилии, и только 0,5% заработали больше, чем текущая начальная зарплата банковского кассира.

Телеграм канал: https://t.me/TradPhronesis

Блог им. TradPhronesis |96% акций показывают доходность, как у облигаций. Исследование Hendrick Bessembinder

- 19 марта 2024, 21:12

- |

Hendrick Bessembinder, профессор финансов в Университете Аризоны, провел исследование и выяснил, какие публичные компании принесли акционерам больше всего денег с 1926 года.

Оказалось, из нескольких тысяч акций только 50 лучших отвечают за 40% всего прироста капитализации рынка. Суммарная доходность 96% акций соответствовала доходности гособлигаций. И только 4% акций обеспечили всю избыточную доходность рынка по сравнению с государственными облигациями.

Bessembinder пишет: «Проблема в том, я понятия не имею, какие компании принесут наибольшую прибыль в течение следующих 10, 20 лет… возможно, это будут компании, о которых мы никогда не слышали. Может быть, это будут компании, которых сейчас даже не существует. Если большая часть прибыли приходится на нескольких крупных победителей, которых трудно определить заранее, имеет смысл максимально диверсифицировать свой портфель, чтобы избежать риска невключения в него победителей.»

Результаты исследования подчеркивают важную роль положительной асимметрии в распределении доходности отдельных акций. Результаты помогают объяснить, почему активные стратегии (активное инвестирование) чаще всего уступает индексам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс