SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. SciFi |О рублевой и долларовой оценке инвестиций

- 03 февраля 2015, 06:35

- |

Вчера произошло следующее: мой инвестиционный портфель, оптимизированный в рублях, дал рублевую просадку в 2.5 процента, тогда как в долларах его стоимость только выросла на 0.2 процента. Состав портфеля: ['RUALR','ALRS','POLY','PHOR','GMKN','TATNP','GCHE', 'EONR', 'URKA', 'YNDX'].

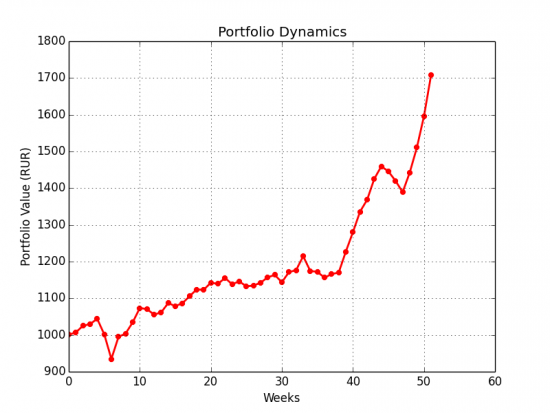

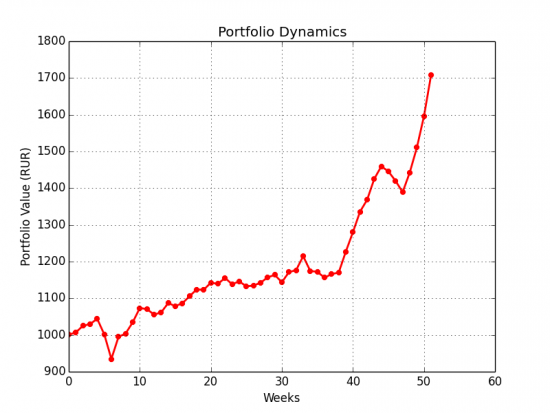

Я задумался и увидел, что цена падала без объемов. Значит, это не распродажи пошли, а просто рубль укрепился и получилось, как будто цены на акции сильно упали. Мне пришла интересная идея, которая может показаться кому-то банальной, — проверить, а как вел себя мой портфель в 2014 — 2015 году в рублях и долларах. У меня есть самописная программа на Python для рисования динамики портфеля по историческим котировкам. Вот, что получилось. В рублях все хорошо и портфель плавно вырос с 1 млн до 1.7 млн. рублей. По оси y делил на 1000.

( Читать дальше )

Я задумался и увидел, что цена падала без объемов. Значит, это не распродажи пошли, а просто рубль укрепился и получилось, как будто цены на акции сильно упали. Мне пришла интересная идея, которая может показаться кому-то банальной, — проверить, а как вел себя мой портфель в 2014 — 2015 году в рублях и долларах. У меня есть самописная программа на Python для рисования динамики портфеля по историческим котировкам. Вот, что получилось. В рублях все хорошо и портфель плавно вырос с 1 млн до 1.7 млн. рублей. По оси y делил на 1000.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Блог им. SciFi |Укрепится рубль или вырастут акции?

- 01 февраля 2015, 18:59

- |

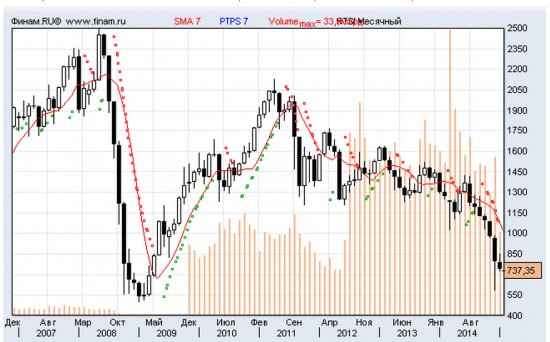

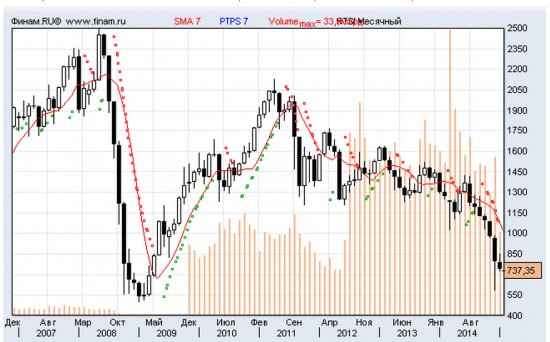

Индекс РТС подходит к своим годовым минимумам, хотя разворота пока не видно. Соответственно, сейчас рос. акции в долларах очень дешевые. А раз они дешевые, то должны рано или поздно вернуться к справедливым значениям — должен будет быть их рост, но пока не ясно за счет чего: либо доллар должен обесцениться к рублю, либо акции в рублях вырастут очень сильно.

В инвестициях очень важно отделять временные факторы от постоянных.

Я уверен, что падение нашего индекса РТС временное. Потому что фундаментально в рос. и западной экономике ничего не изменилось. Ценность доллара выросла, но не в 3 раза. Заводы стоят все те же, добыча ресурсов только увеличивается с каждым годом, а военная мощь России, способная их охранять не падает. Изменение цен вызвано временным явлением — искусственным давлением на Россию на политическом уровне и временным падением цен на нефть. Замены нефти, как энергоносителя, пока не видно — электромобили еще не эффективны и не распространены.

( Читать дальше )

В инвестициях очень важно отделять временные факторы от постоянных.

Я уверен, что падение нашего индекса РТС временное. Потому что фундаментально в рос. и западной экономике ничего не изменилось. Ценность доллара выросла, но не в 3 раза. Заводы стоят все те же, добыча ресурсов только увеличивается с каждым годом, а военная мощь России, способная их охранять не падает. Изменение цен вызвано временным явлением — искусственным давлением на Россию на политическом уровне и временным падением цен на нефть. Замены нефти, как энергоносителя, пока не видно — электромобили еще не эффективны и не распространены.

( Читать дальше )

Блог им. SciFi |О пользе скользящих тейк профитов на примере сделки с доходом 8,5% за 11 дней

- 19 января 2015, 12:01

- |

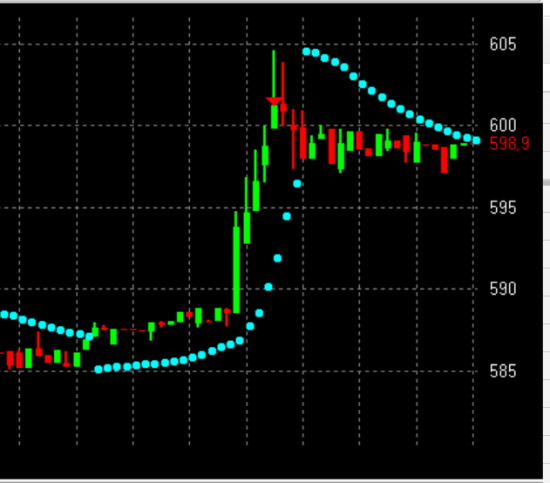

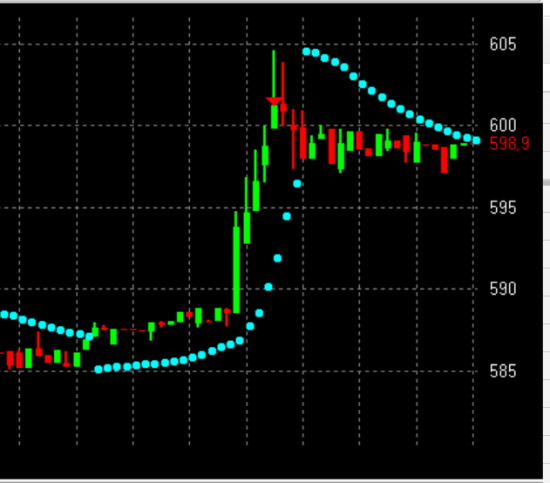

Сегодня 19.01.2015 в 11:30 удачно зафиксировал прибыль, поймав достаточно крупное импульсное движение на акциях Северстали (CHMF).

Открытие сделки. Благодаря диверсификации и мат. анализу я приобрел эти акции по цене 553,65 руб. за штуку наряду с другими акциями. Мат. анализ показал, что эти акции перспективны. А именно, статистический анализ дал положительно мат. ожидание доходности и маленький коэффициент бета, то есть относительно низкий рыночный риск.

Закрытие сделки. Аналогичный анализ, произведенный через неделю показал, что от этих акций пора избавиться и я выставил скользящий тейк профит с отступом 3 и стоп ценой всего 590 р. Но неожиданно произошло резкое движение вверх, акции доросли до 605 р и стали падать. Мой стоп сработал и я зафиксировал прибыль уже по цене 601,25 р, а не 590 р. На данный момент цена равна 598 р. Теперь понимаю, что отступ я интуитивно взял правильно, так, что меня не выбило преждевременно. Он составил 6 * ATR (волатильность) на минутном графике, где ATR равен 0.5.

В итоге заработал 8.5% за 11 дней. Еще по двум другим акциям заработал примерно по столько же за тот же период.

Пойду, отмечу успех, вкусно поем :)

Открытие сделки. Благодаря диверсификации и мат. анализу я приобрел эти акции по цене 553,65 руб. за штуку наряду с другими акциями. Мат. анализ показал, что эти акции перспективны. А именно, статистический анализ дал положительно мат. ожидание доходности и маленький коэффициент бета, то есть относительно низкий рыночный риск.

Закрытие сделки. Аналогичный анализ, произведенный через неделю показал, что от этих акций пора избавиться и я выставил скользящий тейк профит с отступом 3 и стоп ценой всего 590 р. Но неожиданно произошло резкое движение вверх, акции доросли до 605 р и стали падать. Мой стоп сработал и я зафиксировал прибыль уже по цене 601,25 р, а не 590 р. На данный момент цена равна 598 р. Теперь понимаю, что отступ я интуитивно взял правильно, так, что меня не выбило преждевременно. Он составил 6 * ATR (волатильность) на минутном графике, где ATR равен 0.5.

В итоге заработал 8.5% за 11 дней. Еще по двум другим акциям заработал примерно по столько же за тот же период.

Пойду, отмечу успех, вкусно поем :)

Блог им. SciFi |Мой модельный портфель принес за неделю 5%

- 17 января 2015, 05:27

- |

Мой модельный портфель принес за неделю почти 5%. Возможно, в долларах, не проверял еще )) Я его сформировал 10-го января на будущие 8 недель. Чтобы проверить, как он работает в боевых условиях.

Правда, при этом индекс ММВБ вырос примерно на столько же (1500 — 1590). Но портфель при этом имеет минимальную бету с индексом.

На картинке последние цены закрытия немного не те — Google Finance подглючивает, но результат расчитан правильно. Соотношения по акциям не указаны, больше всего там акций АЛРОСА — 18%.

Алгоритм формирования основан на минимизации риска по Марковицу с учетом ковариаций всех акций. Использовал недельные данные исторические для анализа доходностей. Задействовал программирование — сам программист. Пока рассматривал только топ 50 акций ММВБ при формировании. Из них отобрал 10 лучших. Если рассматривать 200 штук, то результат будет еще лучше. Но там проблемы с ликвидностью и выгрузкой котировок появляются. Выгружаю пока вручную с Финама.

( Читать дальше )

Правда, при этом индекс ММВБ вырос примерно на столько же (1500 — 1590). Но портфель при этом имеет минимальную бету с индексом.

На картинке последние цены закрытия немного не те — Google Finance подглючивает, но результат расчитан правильно. Соотношения по акциям не указаны, больше всего там акций АЛРОСА — 18%.

Алгоритм формирования основан на минимизации риска по Марковицу с учетом ковариаций всех акций. Использовал недельные данные исторические для анализа доходностей. Задействовал программирование — сам программист. Пока рассматривал только топ 50 акций ММВБ при формировании. Из них отобрал 10 лучших. Если рассматривать 200 штук, то результат будет еще лучше. Но там проблемы с ликвидностью и выгрузкой котировок появляются. Выгружаю пока вручную с Финама.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс