SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Oskolkov |Спекулянты RVI на своей волне

- 24 января 2022, 20:19

- |

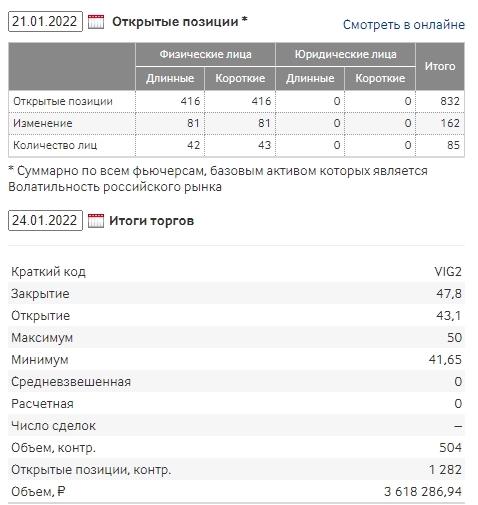

На Мосбирже есть фьючерс на волатильность российского рынка. Базовым активом контракта является волатильность российского рынка, под которой понимается показатель, отражающий рыночную оценку будущего колебания значений Индекса РТС. Значение Волатильности рассчитывается биржей на основании цен двух серий опционов на фьючерсный контракт на Индекс РТС, а именно: опционов ближайшей серии, и опционов серии, следующей за ближайшей серией.

Торгуют этот фьючерс только физики, маркетмейкера нет

В последние дни волатильность выросла взрывным образом (синяя) и сейчас достигла 71,91, а фьючерс (оранжевый) практически никак не отреагировал и остается на 46,9.

( Читать дальше )

Торгуют этот фьючерс только физики, маркетмейкера нет

В последние дни волатильность выросла взрывным образом (синяя) и сейчас достигла 71,91, а фьючерс (оранжевый) практически никак не отреагировал и остается на 46,9.

( Читать дальше )

- комментировать

- Комментарии ( 15 )

Блог им. Oskolkov |Смотрим волатильность по всем классам активов

- 11 мая 2021, 15:55

- |

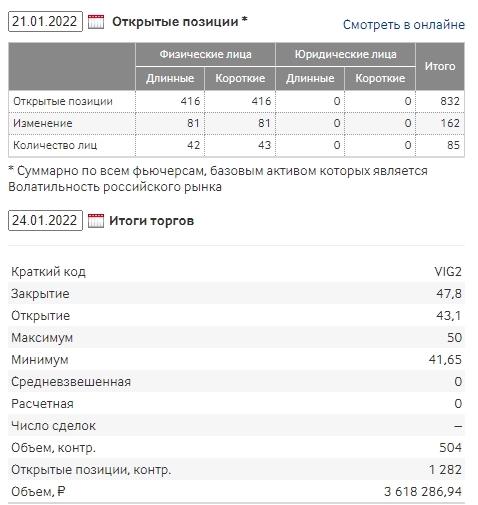

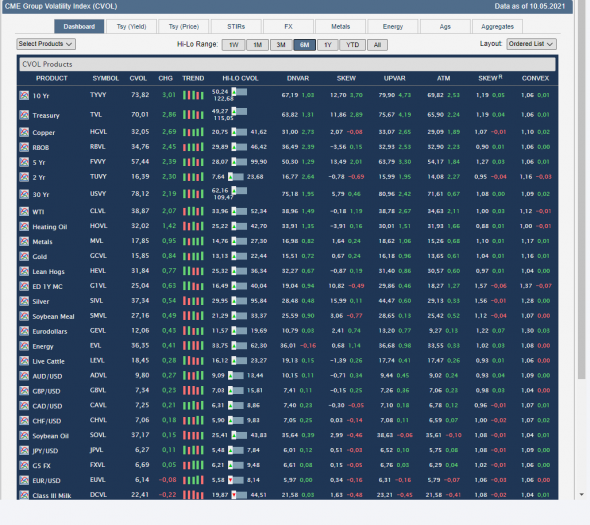

Если вы еще не знали, CME рассчитывает индексы волатильности, обозначаемые как CVOL. Подразумеваемая волатильность (IV) используется в качестве ключевого индикатора ожиданий форвардных рисков.

Индексы волатильности рассчитываются на основании наиболее активно торгуемых опционов на фьючерсные контракты по основным классам активов, таким как фондовые индексы, форекс, процентные ставки, энергоносители, металлы, агрокультуры.

Биржа сделала удобный и бесплатный сервис для анализа волатильности. Расположен тут

Таблицы имеют огромный выбор настроек для кастомизации, любой сможет настроить под себя.

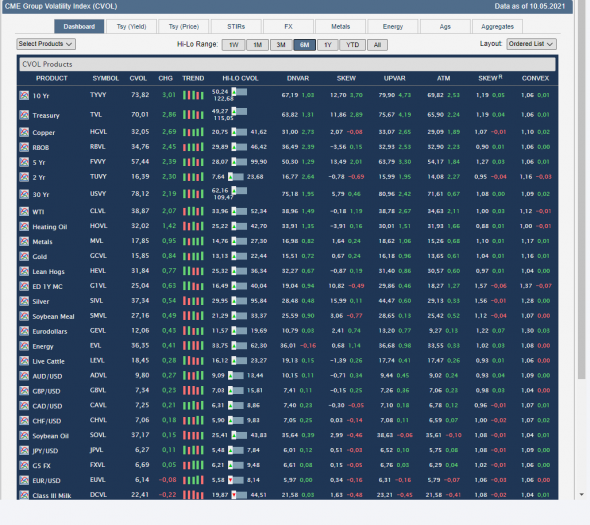

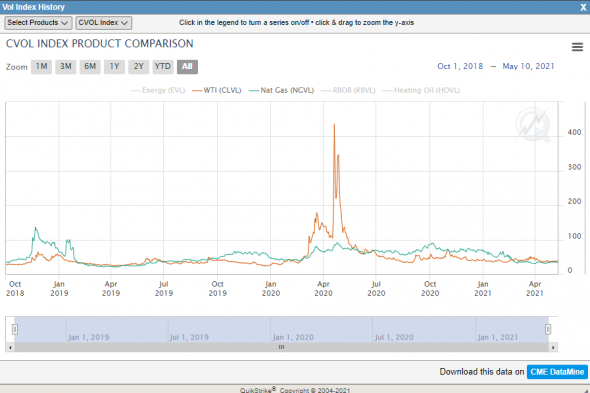

График для нефти и газа

( Читать дальше )

Индексы волатильности рассчитываются на основании наиболее активно торгуемых опционов на фьючерсные контракты по основным классам активов, таким как фондовые индексы, форекс, процентные ставки, энергоносители, металлы, агрокультуры.

Биржа сделала удобный и бесплатный сервис для анализа волатильности. Расположен тут

Таблицы имеют огромный выбор настроек для кастомизации, любой сможет настроить под себя.

График для нефти и газа

( Читать дальше )

Блог им. Oskolkov |Волатильный октябрь

- 01 октября 2019, 19:32

- |

Октябрь является самым волатильным месяцем для рынка акций США в исторической перспективе, свидетельствуют данные Wells Fargo Investment Institute. В середине октября пройдет очередной раунд торговых переговоров между США и Китаем, в конце месяца состоится очередное заседание Федеральной резервной системы, а в последний день месяца Великобритания должна покинуть Европейский союз (Brexit).

По расчетам Wells Fargo Investment Institute, в который входят данные с 1928 года, средний помесячный индикатор волатильности для S&P500 cоставляет 19%, в то время как в октябре он достигает 25%. Сентябрь и ноябрь занимают вторую и третью позиции с показателями 21% и 20%, при 'том для остальных месяцев он колеблется в диапазоне 16-18%.

Блог им. Oskolkov |Исторические объемы на бирже

- 09 апреля 2018, 19:34

- |

Сегодня оборот на фондовом рынке составил 150,2 млрд руб. В истории торгов было всего 6 (шесть) дней с оборотом более 150 млрд. руб.:

09.08.2011 г. — 171 млрд

02.06.2009 г. — 217 млрд (максимальный оборот за всю историю), 04.06.2009 — 160 млрд, 23.06.2009 — 173 млрд, 29.10.2009 — 157 млрд

22.01.2008 г. -150 млрд

Что же следовало за прохождением таких оборотов?

В 2008 г. рынок с января по май рос на 25%, после чего сложился на 80%.

В 2009 г. после прохождения оборотов в начале июня падение составило 25%, после чего последовал рост на 100% к весне 2010 г., коррекция на 25% и снова рост на 70% к весне 2011 г.

В 2011 г. рынок падал от хаев весны на 40% и 9 августа завершал одну из волн падения.

Сегодняшний день больше всего подходит под ситуацию в 2011 г. 9 августа — зеленая свеча молоток.

09.08.2011 г. — 171 млрд

02.06.2009 г. — 217 млрд (максимальный оборот за всю историю), 04.06.2009 — 160 млрд, 23.06.2009 — 173 млрд, 29.10.2009 — 157 млрд

22.01.2008 г. -150 млрд

Что же следовало за прохождением таких оборотов?

В 2008 г. рынок с января по май рос на 25%, после чего сложился на 80%.

В 2009 г. после прохождения оборотов в начале июня падение составило 25%, после чего последовал рост на 100% к весне 2010 г., коррекция на 25% и снова рост на 70% к весне 2011 г.

В 2011 г. рынок падал от хаев весны на 40% и 9 августа завершал одну из волн падения.

Сегодняшний день больше всего подходит под ситуацию в 2011 г. 9 августа — зеленая свеча молоток.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс