SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Mistika911 |Сбер открывает горизонты для "физиков"

- 28 декабря 2023, 10:42

- |

ЦФА продолжает завоевывать свое место на нашем рынке. Было бы странно, если бы на этот рынок не обратила внимание и не начала на нем активно действовать одна из самых (или самая?) высокотехнологичных компаний страны – $SBER. Она и начала 😎 Причем с неожиданной стороны 👉

📌 Так, в начале декабря, стало известно, что Сбербанк расширил функционал своей платформы цифровых финансовых активов (ЦФА) для физлиц-клиентов банка.

📌 Зампред правления Сбербанка Анатолий Попов сообщил, что теперь “физикам” доступны зачисление и вывод средств для расчетов по сделкам с ЦФА. Пока этот функционал тестируется на ограниченной группе пользователей.

📌 Буквально несколько дней назад Сбер сообщил, что выпускает ЦФА на индекс цифрового квадратного метра! И тоже для “физиков”.

📌 Необходимо сказать, что в марте 2022 года ЦБ включил платформу $SBER в Реестр операторов информационных систем по выпуску ЦФА.

🔥 А тут еще Греф заявил (тайм-код 20:42), что в 2024 году платформа ЦФА Сбера позволит розничным инвесторам “открывать кошелек, покупать, продавать и создавать(❗️) цифровые финансовые активы”.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Блог им. Mistika911 |🟢Сбер: гора родила мышь?

- 06 декабря 2023, 18:35

- |

Закончился День инвестора Сбера. Была анонсирована новая стратегия банка на три года и новая дивидендная политика. На фоне рекордных прибылей банковского сектора и самого $SBER многие ожидали, как говорится, раздачу ништяков.

Забегу вперед, новая дивидендная политика оказалось “новой”, в кавычках.

Теперь подробнее:

🟢 В новой дивполитике Сбера изменился триггер для выплаты дивидендов.

Руководитель блока Финансы Сбера Тарас Скворцов:

💬 «В целом основные положения остались без изменений. Мы выплачиваем 50% от прибыли группы, выплачиваем раз в год, делаем ряд корректировок. Главное – изменение ключевого показателя триггера с Н2 на Н20.0, и второе изменение – само значение, было 12,5%, стало 13,3%. В целом остальные положения остались без изменений».

😉 Всё, это и есть “новая дивидендная политика”. Расходимся ©

🟢 Кредитование будет находиться под давлением из-за высокой ставки ЦБ. Но она способствует притоку на вклады. Сбер ожидает, что приток средств на вклады в 2024 году будет высоким, но в 2025-2026 гг. будет снижаться.

( Читать дальше )

Блог им. Mistika911 |➡️Сбербанк: еще рекорд! А что с перспективами?

- 02 ноября 2023, 13:21

- |

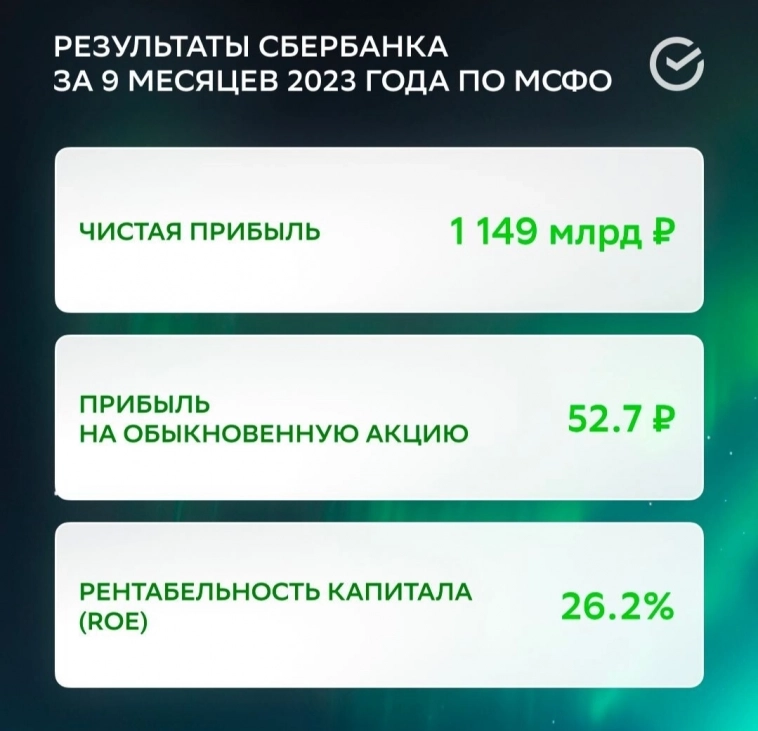

Сбер ($SBER) отчитался за третий квартал 2023 года, опубликовав финансовые результаты по МСФО.

Ключевое:

📈 Чистая прибыль: 411,4 млрд руб (во втором квартале 2023 года – 380,3 млрд руб)

Замечу, что за девять месяцев 2023 года чистая прибыль составила 1,15 трлн руб.

📈 Ипотечный портфель: рост до 9,4 трлн руб (+10,1% кв\кв и +24,6% с начала 2023 года)

📈 Доля на рынке ипотеки: 55,7%.

📈 Выдачи ипотечных кредитов: 1,5 трлн руб.

📈 Портфель потребительских кредитов Сбербанка: в третьем квартале – +4,1%, за девять месяцев – рост до 4 трлн руб (+12,5%).

📈 Портфель кредитных карт: рост до 1,5 трлн руб (+14,8% кв\кв и +30,9% с начала 2023 года).

📈 Чистые процентные доходы: за третий квартал – рост до 667,7 млрд руб, за девять месяцев 2023 года – 1,82 трлн руб.

📈 Чистые комиссионные доходы: в третьем квартале – рост до 195,5 млрд руб, за девять месяцев – 553,5 млрд руб.

Что думаю:

🟣 Квартальная прибыль за третий квартал 2023 стала очередным рекордом. Предыдущий квартальный рекорд (380,3 млрд руб). Рост за квартал, как видим, 8,17%. Не все компании так даже за год растут… Позитив безусловный!

( Читать дальше )

Блог им. Mistika911 |🟢Сберекордсмен

- 11 сентября 2023, 17:36

- |

Сбер сегодня обнародовал сокращенные результаты по РСБУ за 8 месяцев 2023 года:

✅ Чистая прибыль: 999,1 млрд руб.

✅ Чистые процентные доходы: 1 467,8 млрд руб (+40,1 г\г)

✅ Чистые комиссионные доходы: 449,9 млрд руб (+19,9 г\г)

✅ Рентабельность капитала: 25,2% – рекорд

✅ Сформированные резервы превышают просроченную задолженность в 3 раза.

✅ Расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости: 512 млрд руб

Немного дегтя в бочку меда:

🟣 В начале августа вице-президент, директор департамента финансов Сбербанка Тарас Скворцов сообщил, что Сбербанк ждет снижения рентабельности капитала (ROE) во втором полугодии 2023 года по отношению к первому (25,5%).

💬 «Мы ждем во втором полугодии снижение рентабельности капитала по отношению к уровню первого полугодия. В данный момент мы считаем, что выше 22% на 2023 год – это очень амбициозный прогноз, и повышать его дальше на какой-то уровень — на один или два процентного пункта — в настоящий момент нецелесообразно. Мы будем стараться, как и всегда, показывать максимальный результат, и он совершенно точно уложится в наш прогноз, какой бы он ни был».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс