Блог им. InveStory |Стоит ли покупать Русал сейчас?

- 30 августа 2022, 13:21

- |

Внезапно для всех Русал, который не платил дивиденды с 2017 года, объявил о выплате промежуточных дивидендов за I полугодие 2022 года. Интересны ли акции к покупке по текущей цене? Давайте разбираться.

Первое полугодие для Русала выдалось непростым, даже несмотря на резкий рост алюминия в марте.

В первом полугодии производство алюминия выросло на 1% г/г, до 1 891 тыс. т, благодаря запуску Тайшетского завода в декабре 2021 года. Производство глинозема упало на 20% г/г из-за потери Николаевского глинозёмного завода, который находится на территории Украины, а также из-за прекращения австралийского совместного предприятия в Queensland Aluminia. Компании приходится закупать глинозём, что сказывается на себестоимости. Прочие затраты выросли на 42%, что неудивительно с учетом высоких цен на логистику, а также с учетом снижения доступности расходных материалов в условиях санкций.

( Читать дальше )

- комментировать

- Комментарии ( 12 )

Блог им. InveStory |📉 Про коррекцию в металлах

- 28 июня 2022, 11:26

- |

Если инвестор видит паникёрские заголовки в СМИ, самое полезное что он может сделать — задаться вопросом: «А всё ли так плохо на самом деле?».

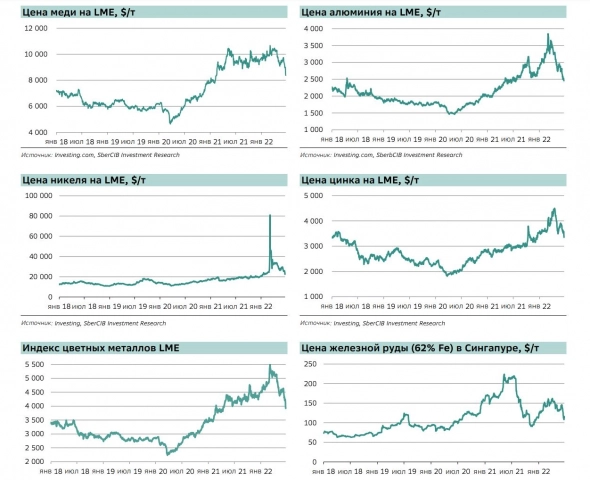

В июне почти все металлы сильно скорректировались, но «сильно» — понятие относительное. Взглянем на графики к посту:

▪️ медь, алюминий, никель железная руда — всё ещё выше среднего уровня за 5 лет;

▪️ цинк только откатился на уровень 2018 года, но до ковидного 2020-го ещё далеко;

Мы всё чаще слышим среди аналитиков тезис «сырьевые товары распродают на фоне грядущей рецессии», но текущее движение пока не выглядит оголтелой распродажей. Скорее коррекцией после мощного спекулятивного перегрева.

На таких уровнях $GMKN, который мы держим в одном из портфелей, а также $RUAL, могут более чем комфортно зарабатывать. А с более высоким курсом доллара (который к концу года будет скорее выше, чем ниже текущей отметки) обе компании ещё порадуют акционеров хорошими финрезультатами.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

Блог им. InveStory |📉 Акционерам Русала ($RUAL) и Норникеля ($GMKN) пора беспокоиться?

- 20 мая 2022, 11:11

- |

Сейчас цены на все перечисленные металлы падают. Некоторые уже говорят: «падение цен на металлы сигнализирует о надвигающейся рецессии».

Но взглянем на график цен: никель на 23% выше уровня начала года, когда все ждали уверенного роста мировой экономики. Палладий уже больше года торгуется недорого из-за полупроводникового кризиса в автомобильной отрасли, меньше производимых машин — меньше спроса на палладий. И тем не менее рост по-прежнему в пределах +2-6% c начала года. Аналогично с алюминием.

Из всех металлов пока подводит медь. Но и тут всё непросто: нынешняя цена находится на пиковом значении за последние семь лет. В этом десятилетии меди понадобится гораздо больше, чем её производится сейчас, так что пространство для падения у меди будет ограничено.

В итоге: текущее падение металлов пока не выглядит предвещающим рецессию. С рынка скорее ушла перегретость, которая была связана с неопределённостью в первые недели «спецоперации».

Блог им. InveStory |Алюминий >$3000 - впервые за 13 лет

- 14 сентября 2021, 10:15

- |

В начале сентября мы упоминали про рост цен на алюминий (как оказалось — это было лишь начало роста), а также про две компании бенефициара данного тренда — Alcoa ($AA) и Русал ($RUAL). С тех пор первая сделала +4.81%, а российская компания +27.84%. Тот редкий случай, когда акция РФ показывает лучшую динамику. На самом деле, Русал лишь догнал зарубежного конкурента. Об этом отставании подробно писали на InveStory Private.

Очень интересно послушать, что по поводу роста цен думают профессиональные участники отрасли (производители, потребители, трейдеры и поставщики). На крупнейшей конференции в Северной Америке: «перебои в поставках сохранятся в течение 2022 года; некоторые говорят, что потребуется около 5 лет, чтобы ситуаций нормализовалась; это только начало, дальше будет хуже».

Весьма «оптимистичный взгляд», не так ли? А теперь представим, что прогнозы (профессионалов рынка!) совпадут с реальностью даже на 30% — где тогда будет цена на алюминий? Можно посмотреть пример роста цен на газ и на уголь — отопительный сезон, кстати, ещё не начался, а цены уже штурмуют максимумы.

Временная инфляция, говорили они...

Больше информации, обзоров и новостей на нашем Telegram-канале @investorylife.

Блог им. InveStory |О повышении налогов для металлургов

- 25 июня 2021, 18:23

- |

Последние дни принесли целый ворох «приятных» новостей для акционеров российских металлургов. Мало ли правительство объявило о введении экспортных пошлин в 15% на черные и цветные металлы, так ещё и возможно планирует увеличить НДПИ либо налог на прибыль, чтоб прибыль медом не казалась.

Наши мысли

Если экспортные пошлины введут и на сталь, и на драгметаллы, то цены на палладий вырастут сильнее всего, потому что доля России в поставках палладия составляет 40%. Сталь, медь, никель, и алюминий тоже с высокой вероятностью подрастут, но уже не так сильно. Допускаем, что это частично сгладит эффект от введения пошлин (и ещё раз подчеркнёт их бессмысленность с экономической точки зрения).

Что делать инвесторам

1. Диверсифицируйтесь. В нашем value-портфеле InveStory Private мы держим ровно ноль российских акций. Почему? Потому что считаем, что российский рынок совершенно не подходит для долгосрочного инвестирования. В последние годы у нас сформировался уже полный комплект политических и экономических рисков без особых поводов для радости. Впрочем совет о диверсификации настолько же банален для опытных инвесторов, насколько актуален для тех, кто только начал инвестировать (а таких сейчас большинство). На профильных ресурсах типа Смартлаба до сих пор можно встретить истории людей, которые держат российские акции 7 или даже 10 лет. Доходность подобных портфелей в долларах — в лучшем случае небольшая. Те, кто долгосрочно инвестируют в российские акции на ожиданиях сырьевого суперцикла — скорее всего недозаработают относительно акций зарубежных компаний. В том числе из-за того, что правительство не стесняется изымать «сверхприбыли» у успешных и эффективных компаний (примеров чему масса).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс