Блог им. AntonStupin |Доходности 10-летних трежерей уперлись в планку?

- 29 сентября 2022, 14:02

- |

#BONDS #US10Y

Доходности 10-летних трежерей уперлись в планку?

C момента предыдущего поста, 10-летние трежерис США достигли следующего выделенного уровня сопротивления (в моменте даже «кольнули» 4%!). С одной стороны, рынок прайсит объявленный потолок повышения ставки (~4,5%), но, с другой, определенные коррективы внес Банк Англии, который анонсировал новое экстренное QE (неограниченную скупку облигаций для стабилизации рынков).

Заявление Англии наталкивает на мысль: вот и «первый пошел!», а дальше и ФРС может переобуться аналогичным образом. Понятно, что этот шаг, в своем роде, подтверждение, что существующая закредитованность экономик не позволяет выжить без постоянного вливания денег.

Поэтому в моменте зальют денег, купят время, но, как и писали раньше, платить за это все равно придется.

- комментировать

- Комментарии ( 8 )

Блог им. AntonStupin |Коррекция в доходности 10-летних трежерис.

- 15 июля 2022, 14:13

- |

#BONDS#US10Y

Коррекция в доходности 10-летних трежерис.

В посте про инверсию писал следующий тезис:

«К примеру, рынок (люди) ожидает ухудшение ситуации эмитента в ближайшем будущем (начало рецессии). Это провоцирует рост продаж коротких облигаций и покупку длинных (доходность длинных облигаций снижается медленнее во время кризиса).»

Что происходит сейчас? — Мы можем наблюдать некоторое снижение доходностей 10-летних госбондов. Мир активно заговорил о рецессии. Рынок уверен в ней. И то, что мы видим сейчас — это «классическое» поведение рынка. Рыночные игроки распродают 2-летние бонды и покупают 10-летние (с соответствующим поведением доходностей). Это можно интерпретировать как то, что рынок закладывает на ближайшие 1-2 года спад в экономике. Отсюда и возникает инверсия на кривой доходности.

Рецессия, в рамках экономической теории — это часть цикла. Если мы исходим из нее, то получается, что предстоящий кризис — циклический, с последующим переходом в следующий этап цикла (выход из кризиса и начало экономического роста).

( Читать дальше )

Блог им. AntonStupin |Спред между 2-летними и 10-летними гособлигациями США ушел в отрицательную зону. Кривая доходности вновь приняла инвертированный вид.

- 07 июля 2022, 17:34

- |

#BONDS#US10Y#US02Y

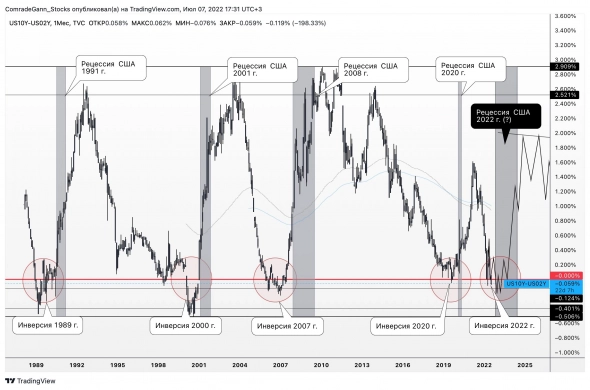

Спред между 2-летними и 10-летними гособлигациями США ушел в отрицательную зону. Кривая доходности вновь приняла инвертированный вид.

Ничего удивительного не происходит. Если взять за основу примеры инверсий кривых, которые происходили с 90х годов, то мы увидим, что 3 из 4 предыдущих инверсий оставались в отрицательный зоне достаточно продолжительный период времени. 4-я инверсия, в августе 2019 года, продлилась 4 дня, что, скорее, исключение из правил.

Поэтому, допускаю, что текущий уход спреда между 2-летними и 10-летними трежерис в отрицательную зону будет глубже и дольше предыдущего.

В последнее время можно наблюдать начало дискуссии относительно рецессии, ключевой вопрос которой «рецессия нам только предстоит или экономика уже в нее вошла?». Вопрос сложный, но не такой важный. Ведь, если обратиться к «учебнику», то рецессия наступает через 6-9 месяцев после инверсии кривой доходности. И наступает гарантированно, т.к данный показатель пока что осечек не давал.

( Читать дальше )

Блог им. AntonStupin |Какие есть факторы ЗА продолжение роста доходности казначейских облигаций США?🔝

- 20 мая 2022, 10:54

- |

#BONDS#US10Y

Какие есть факторы ЗА продолжение роста доходности казначейских облигаций США?🔝

Рост доходности будет соответствовать количеству продаж госдолга США. А продажи в ближайшем будущем будут стимулировать несколько факторов:

▪️Нехватка ликвидности. При недостаточности денег (доллара) в системе, начнётся продажа трежерис, т.к это самый ликвидный актив;

▪️ФРС будет расчищать баланс и продавать трежеря. О своих планах ФРС заявили на последних заседаниях;

▪️Своими действиями по отношению к РФ ФРС создала прецедент, который показывает, что все держатели госдолга США находятся под угрозой заморозки их активов. И мы уже наблюдаем, как держатели госдолга начали потихоньку продавать. К примеру, Китай (2-е место по объему трежерис США на балансе) видны серьезные продажи облигаций США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс