Блог им. AntonStupin |Спред между 10-летними и 2-летними трежерис бьет новые рекорды.

- 01 декабря 2022, 15:57

- |

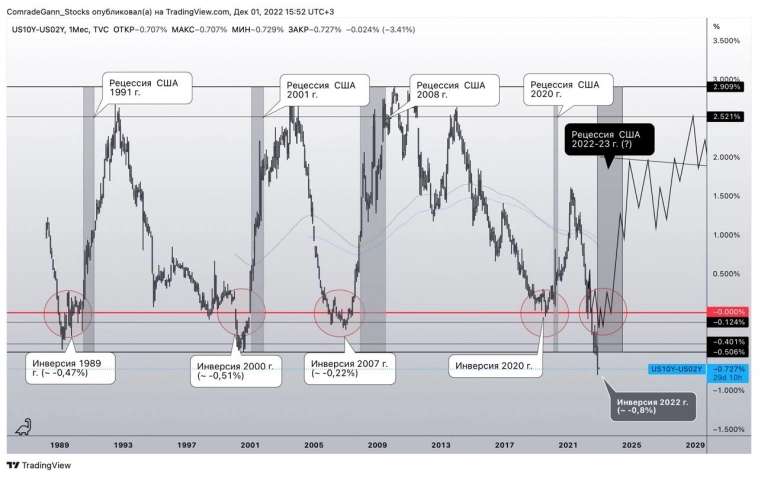

🇺🇸 Инверсия кривой доходности

Спред между 10-летними и 20-летними трежерис бьет новые рекорды.

Что ж, комментариев, однако, немного.

В моменте, значение спреда достигло -0,8% ❗️

Фактор все тот же: доходность на 10-летние трежерей снижается (это значит, что их активно покупаю), а на 2-летние продолжает стоять на месте. Несмотря на смягчение риторики ФРС в отношении ключевой ставки и роста фондовых рынок, инвесторы продолжают склоняться к рецессии в экономике.

Борьба ФРС с инфляцией путем повышения ключевой ставки снижает экономическую активно и спрос.

-0,8% — это много? На втором графике видно, что инверсия кривой доходности уже была в районе -2%. Но это было в 80-х. Там проходили многие фундаментальные события, которые определили текущую экономическую парадигму (неоднократно писал про 40-летний тренд). Но если сравнивать это значение с тем, которые были в «новой» экономике, то да — это очень много. Во время кризиса доткомов значение инверсии были -0,5%… сейчас -0,8%…

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Блог им. AntonStupin |Инверсия уже -0,65%

- 16 ноября 2022, 22:09

- |

🇺🇸 Инверсия кривой доходности

Глубина инверсии кривой доходности между 10-летними и 2-летними трежерями продолжает увеличиваться. Спред уже -0,65%. Официально — это рекорд на предоставленном графике, начиная с 90-х.

Происходит он потому, что доходность на 2-летние госбонды стоит на месте, а на 10-летние падает. Пока нет информации про выкуп облигаций со стороны ФРС, поэтому вопрос: растет спрос со стороны инвесторов? «Тихая Гавань» с уже неплохим уровнем доходности?

#US10Y #US02Y

Мой тг-канал: t.me/ComradeGannБлог им. AntonStupin |Планка по 10-летним трежерис пробита.

- 17 октября 2022, 14:09

- |

#STOCKS #US10Y

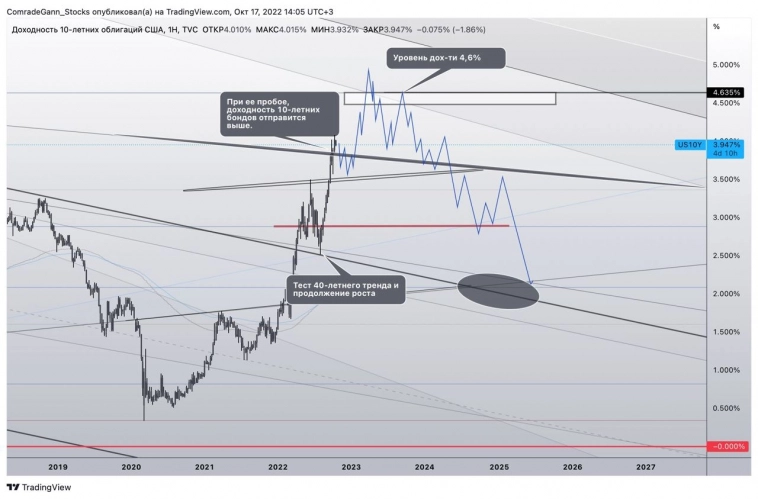

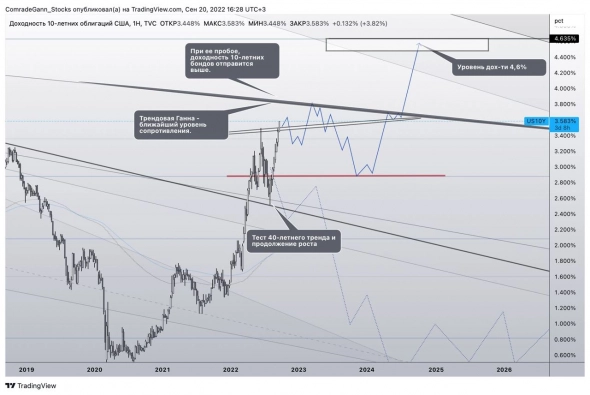

Планка по 10-летним трежерис пробита.

С момента последнего поста, показатель доходности 10-летних трежерис пробил трендовую Ганна на уровне 3,8%. По сути, это открывает путь для роста к показателям в диапазоне 4,5-4,6%.

В ноябре — выборы, и нужно показать хоть какой-то эффект от мер по борьбе с инфляцией. Эта главная задача. Ну вот что дальше? Предположим, что удалось как-то стабилизировать ситуацию с инфляцией (реально или манипулируя статистикой — уже другой вопрос) путем достижения таргета по ставке в районе 4,5%. Дальше пустить экономику в рецессию. И, спустя какое-то время, снова начать цикл снижения ставки и вывод экономики из рецессии? Текущие показатели ставки были в 2008 году, а значения в 4,5% в 2007. И ФРС хватило этого «запаса» в снижении ставки практически на 14 лет.

*Данный пост не является инвестиционной и торговой рекомендацией

Телеграмм канал: t.me/GTrading

#FOREX

#STOCKS

#CRYPTO

#BONDS

Блог им. AntonStupin |Бессилие Банка Англии

- 12 октября 2022, 14:08

- |

#BONDS #GB10Y

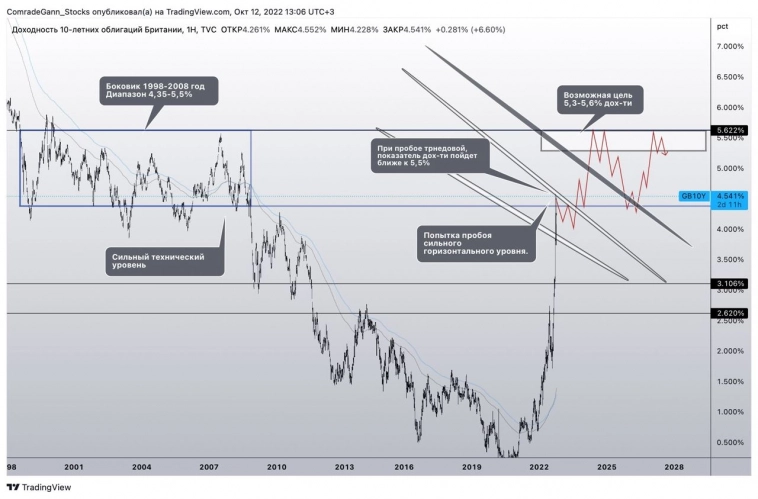

Банк Англии не может остановить распродажи

Банк Англии не может остановить распродажи и, соответственно, рост доходностей своих облигаций. Доходность 10-летних гособлигаций снова пошла в рост и нацелена на пробой локального максимума.

На текущий момент выкуп собственных облигаций (QE) дал только временный эффект. Не помогает даже удвоение объёмов QE (как заявлено — «временное»), которое ЦБ Англии объявил на днях. Думаю, что выкуп будет продолжен на повышенных объемах, пока ситуация хоть как-то не стабилизируется. Такое ощущение, что попытки ЦБ Англии остановить распродажи только больше пугают инвесторов и усиливают их.

Если посмотреть на техническую картину, то можно сразу выделить боковик в период с 1998 по 2008, который держал значение доходности в диапазоне ~4,35-5,5%. Если будет пробой нижней границы боковика и выделенной трендовой, то вполне сможем увидеть дох-ть 10-летних гособлигаций Британии ближе 5,3%.

*Данный пост не является инвестиционной и торговой рекомендацией.

Блог им. AntonStupin |Почему вопрос рефинансирования долга сейчас так активно обсуждается?

- 05 октября 2022, 12:03

- |

#BONDS #US10Y

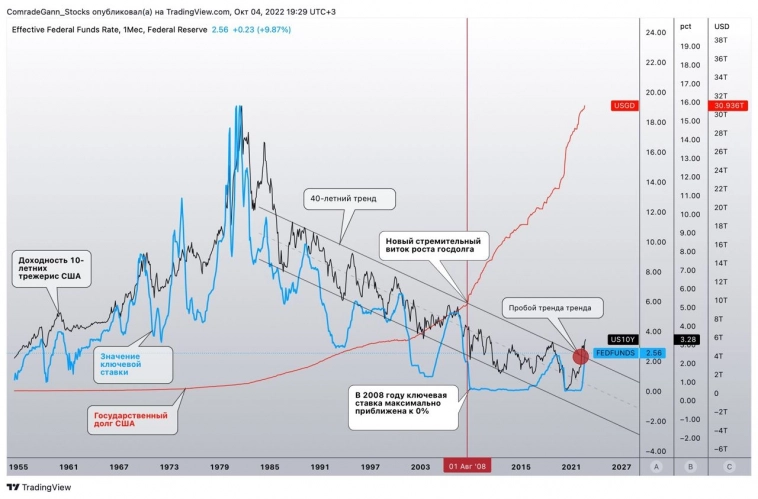

Почему вопрос рефинансирования долга сейчас так активно обсуждается?

Коллеги, добрый день! Вновь вернемся к графику 10-летних казначейских облигаций США. Неоднократно писали, что слом 40-летнего нисходящего тренда является, в своем роде, сменой действующей экономической парадигмы. Но сейчас хотел бы остановиться на одном факторе, и с его помощью интерпретировать происходящее — это долг.

На представленном графике есть три составляющих:

⬛ Черный — линия доходности 10-летних казначейских облигаций США;

🟦 Синий — значение ключевой ставки ФРС;

🟥 Красный — государственный долг США.

Из простых закономерностей, которые сразу можно выделить:

📍Начало 40-летнего нисходящего тренда в доходности 10-летних трежерей в 80-х годах прошлого века;

📍Начало 40-летнего цикла снижения ставки ФРС;

( Читать дальше )

Блог им. AntonStupin |Доходности 10-летних трежерей уперлись в планку?

- 29 сентября 2022, 14:02

- |

#BONDS #US10Y

Доходности 10-летних трежерей уперлись в планку?

C момента предыдущего поста, 10-летние трежерис США достигли следующего выделенного уровня сопротивления (в моменте даже «кольнули» 4%!). С одной стороны, рынок прайсит объявленный потолок повышения ставки (~4,5%), но, с другой, определенные коррективы внес Банк Англии, который анонсировал новое экстренное QE (неограниченную скупку облигаций для стабилизации рынков).

Заявление Англии наталкивает на мысль: вот и «первый пошел!», а дальше и ФРС может переобуться аналогичным образом. Понятно, что этот шаг, в своем роде, подтверждение, что существующая закредитованность экономик не позволяет выжить без постоянного вливания денег.

Поэтому в моменте зальют денег, купят время, но, как и писали раньше, платить за это все равно придется.

Блог им. AntonStupin |Доходность 10-летних казначейских облигаций превысила 3.5% впервые с 2011 года.

- 20 сентября 2022, 16:30

- |

#BONDS #US10Y

Доходность 10-летних казначейских облигаций превысила 3.5% впервые с 2011 года.

10-летние трежерис США в августе протестировали пробитый 40-летний нисходящий тренд и возобновили рост. Действительно, доходность в 3,5% впервые достигнута с 2011 года. Интересная ситуация вырисовывается. Пробой глобального тренда, как и писал ранее, это смена действующей парадигмы экономической системы.

Было много предположений, что ФРС, для избежания рецессии, сменит свою риторику в отношении ДКП и вновь возобновит цикл снижения ставки для стимулирования экономики. Но, на данный момент, складывается впечатление, что приоритет — это борьба с инфляцией и дальнейшее ужесточение ДКП. Конкретику внесет завтрашний день. Рынок закладывает повышение ставки на 75 б.п, но важнее будет риторика ФРС в отношении дальнейшей политики. Понятно одно, что

( Читать дальше )

Блог им. AntonStupin |Резкий рост доходностей государственных облигаций ЕС.

- 14 сентября 2022, 12:18

- |

#BONDS #DE10Y

Резкий рост доходностей государственных облигаций ЕС.

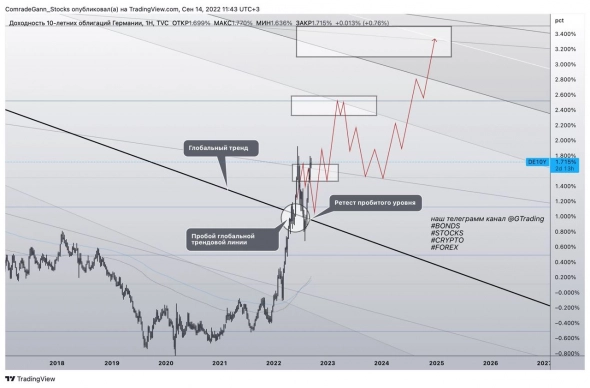

За последние полтора месяца мы можем наблюдать резкий рост доходностей госбондов ЕС. К примеру, рассмотрим 10-летние в Германии:

С момента последнего поста они идут строго в рамках сценария. Был удар в первую целевую зону (~1,7%), после чего был ретест 40-летнего исторического тренда, и снова рост. На текущий момент доходность 10-летних немецких облигаций снова начала быстро расти и уже тестирует локальный максимум. Безусловно, такой рост вызван резким подъемом ключевой ставки ( ЕЦБ повысил ставку на 75 б.п.) и некоторым пониманием по политике ЕЦБ относительно своего раздутого баланса. Все начали признавать проблемы госдолга ЕС и нащупали некоторый «лимит» для печатного станка, т.е обещают больше не печатать, а решать проблему путем ребалансировки своего баланса (продавать надежные облигации и покупать проблемные). И на этом фоне и резкие продажи в госбондах Германии.

( Читать дальше )

Блог им. AntonStupin |10-летние гособлигации Китая

- 22 августа 2022, 14:11

- |

#BONDS#CN10Y

Китай активно старается избежать замедления своей экономики, что подтверждает крайнее неожиданное снижение ставки. И тут появляется интересный факт: доходность по коротким гособлигациям Китая уже ниже, чем дох-ть по 2-летним американским трежерис (2,07% против 3,2%).

Диаметрально противоположная политика США и Китая интригует. И, судя по инфляционным показателям, она продолжит расходиться еще какое-то время (до тех пор, например, пока не будет снова запущен печатный станок). Но у Китая есть пространство для маневра и продолжения мягкой денежно-кредитной политики. А вот что будет делать остальной мир…

Вообще, тема ухудшающихся отношений США-Китай очень активно стоит на повестке дня. Происходящие события буквально заканчивают 40-летнюю (!) историю взаимоотношений двух стран.

Что касается техники, то жду доходность по 10-летним госбондам Китая в районе 2,5%. А дальше посмотрим.

Наш телеграмм канал: t.me/GTrading

#FOREX

#STOCKS

#CRYPTO

#BONDS

#FOOD

#ECO

#EDU

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс