Блог им. Alexandr_Gvardiev |Рынок пошёл против позиции, а я заработал 108% годовых

- 19 июня 2021, 12:55

- |

Кратко:

+$803 за 2 месяца при среднем риске $5115.

Подробно:

Прошло 2 месяца как я публично открыл позицию по продаже опционов на волатильность.

Итоги за 1й месяц я отразил в этом посте:

прибыль $434 и лонг VXX по 39,63.

Итоги за 2й месяц я изобразил на графике:

Прибыль за 2й месяц +$369.

Прибыль за 2 месяца +$803.

Как видно из графика я управлял позицией и дополнительно на падении продал 34й пут, а значит увеличил маржу и риск по позиции, а значит доходность необходимо посчитать именно к этой увеличенной марже и риску.

Риск за 2й месяц = $3423 + $3177 = $6600

Доходность по риску за 2-й месяц = $369/$6600*365/28=72% годовых

Доходность по риску за 2 месяца: $803/$5115*365/53=108% годовых

Доходность по марже примерно в 3 раза больше.

На этом я прекращаю публично вести эту позицию.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Блог им. Alexandr_Gvardiev |Продажа опционов на GameStop (GME) – 6285% годовых

- 07 июня 2021, 21:08

- |

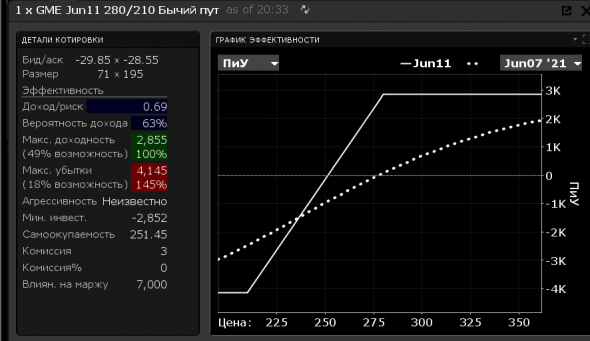

Акции GameStop (GME) в последнее время показывают сильный трендовый рост.

Какие есть варианты поучаствовать в этом росте?

1. Покупать акции по такой цене очень рисковая идея. Акция уже сильно выросла.

2. Покупать опционы очень дорого:

например, опцион колл со страйком 280 на 4 дня стоит 34 пункта при цене акции 280.

Это 1149% годовых (34/270*365/4=11,49).

То есть акция должна вырасти за год в 11,5 раз, чтобы покупать опцион колл было выгодно.

Так что же делать если таки хочется поучаствовать в росте?

3. Если покупать опционы дорого, то значит и продавать их можно за дорого.

Поэтому можно продать центральный пут, а для подстраховки купить пут более низкого страйка.

Что я и сделал: продал 280 пут с экспирацией 11 июня и купил 210 пут.

( Читать дальше )

Блог им. Alexandr_Gvardiev |Итоги продажи опционов: 603% годовых

- 22 мая 2021, 09:17

- |

Прошло 25 дней как я публично открыл позицию по продаже опционов на волатильность, а это значит, что можно подвести итоги.

По продаже 40 пута на VXX:

Плановая доходность была:

по риску в %:

p = 370/3630*365/25 = 149% годовых.

по марже в %:

p = 370/770*365/25 = 700% годовых.

Фактическая доходность получилась:

по риску в %:

P=(370-52)/3630*365/25=128% годовых

по марже в %:

P=(370-52)/770*365/25=603% годовых

Как видно, фактическая доходность получилась ниже плановой. Причина этого, что опцион пут экспирировался по цене VXX=39.48. Из-за этого доходность уменьшилась на разницу между страйком пута (40) и ценой на экспирации (39.48), то есть на $52.

Продажу пута я благословил для всех желающих, на своем же счете помимо продажи пута я также продавал 60 коллы.

По продаже 40 пута и 60 кола на VXX:

плановая доходность по марже в % была:

p` = (370+256)/1414*365/53 = 304% годовых.

фактическая доходность по марже в % получилась:

P` = (370-52+116)/1414*365/25 = 448% годовых.

Как видно, фактическая доходность получилась выше плановой. Причина этого, что в плановой доходности я учитывал срок экспирации в 53 дня, а в фактической 25 дней. То есть это промежуточные результаты. Если ничего не делать еще 28 дней, то фактическая доходность выровняется с плановой.

( Читать дальше )

Блог им. Alexandr_Gvardiev |«Непостоянная Планка»: обвал рынка глазами продавца опционов.

- 11 апреля 2018, 17:40

- |

На начало дня 9 апреля на счёте с величиной обеспечения 1`149`000 р. При загрузке ГО на 80% были открыты следующие позиции:

( Читать дальше )

Блог им. Alexandr_Gvardiev |Способы заработка на продаже опционов. Двухсторонняя продажа волатильности.

- 22 октября 2017, 11:26

- |

В серии статей хотел бы обсудить основные варианты стратегий продажи волатильности, показать преимущества и недостатки каждой из них.

Наверное, самый агрессивный и простой по внешнему виду способ пытаться зарабатывать на распаде опционов – это двухсторонняя продажа.

В самом вырожденном (тривиальном) виде стратегия не предполагает прогнозирование рынка и в таком случае кол-во продаваемых колов и путов равно друг другу, часто даже трейдеры стараются подобрать премии кола и пута так, чтобы и они были равны между собой. Псевдологичный вопрос, который может быть задан по данной стратегии торговли – это на чём же тогда происходит заработок? если мы не имеем взгляд на рынок, а просто встаём против любого направленного движения рынка. Чтобы ответить на этот вопрос достаточно сравнить две цифры Implied Volatility (IV) и Historical Volatility (HV). Для удобства и наглядности воспользуемся сервисом option.ru – функцией «Графики волатильности». Построим сравнительный график IV и HV за 2017 год для нефти марки Brent торгуемой на российском рынке (если конечно дублирующее автоследование за американскими фьючерсными котировками можно назвать полноценной биржевой торговлей).

( Читать дальше )

Блог им. Alexandr_Gvardiev |Война и трейдинг

- 08 апреля 2017, 16:54

- |

Сейчас читаю мемуары Серова Ивана Александровича (1905–1990) - монументальная фигура нашей новейшей истории, один из руководителей НКВД-МВД СССР в 1941–1953 гг., первый председатель КГБ СССР в 1954–1958 гг., начальник ГРУ ГШ в 1958–1963 гг., генерал армии, Герой Советского Союза, едва ли не самый могущественный и информированный человек своего времени. Волею судеб он оказался вовлечен в важнейшие события 1940-1960-х годов, в прямом смысле являясь одним из их творцов. (книга «Записки из чемодана»)

Ну и как это часто бывает, если 5 дней в неделю думаешь о трейдинге, то даже на выходные всю новую информацию пропускаешь через призму торговли на рынке. А так как я большей частью продаю волатильность (так или иначе), то обнаружил, что продажа волатильности — это чертовски сродни русскому менталитету, кому бы он ни принадлежал. Чтобы это показать, разберу на примере Отечественной войны 1812 года, Великой Отечественной 1941-1945 гг и стратегии продажи волатильности их сходства:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс