S&P500 фьючерс | SPX

-

Американский рынок готовится к масштабной коррекции . а что же тогда будет с рынком РФ ?

Американский рынок готовится к масштабной коррекции . а что же тогда будет с рынком РФ ?

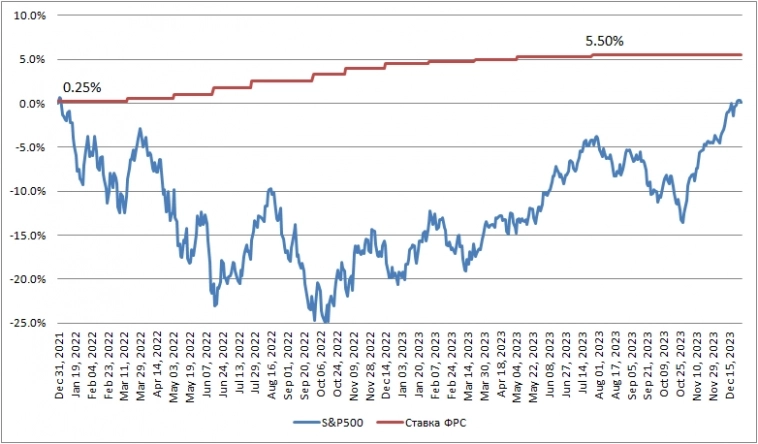

Американский рынок.при всей свой инфляционной раздутости, ждет масштабная (возможно многоступенчатая) коррекция. Что будет в таком случае с рынком РФ. Теоретически финансово рынок РФ уже отвязан от мировой финансовой системы, но панику инвесторов никто не отменял. Тем более к обвалу присоединится крипторынок. Так что российским инвесторам надо быть осторожными , пока не убедятся, что дно это действительно дно.

Авто-репост. Читать в блоге >>> Мой портфель: Становлюсь богатым по Кийосаки, но радость пока подождет

Мой портфель: Становлюсь богатым по Кийосаки, но радость пока подождет

Добрый день!

В свете последних событий на российском фондовом рынке хочу выйти из тени и рассказать о текущей ситуации для меня.

Переезд активов

Чуть более двух лет назад я вывел большую часть своего портфеля из российской юрисдикции. Некоторая часть наличных средств осталась в российском банке, а подушка безопасности накапливается в зарубежном. Тогда я решил не выводить все активы. Часть их все еще находится на российском фондовом рынке, часть — в заблокированных фондах FinEx. Пока для себя решил не вести учет по этим активам, как будто их не существует.

В августе 2022 года я перевел около 11,5 миллионов рублей в доллары и вывел их на счет в зарубежном банке. Вышло около 190 тысяч долларов по курсу 59 рублей за доллар. В то время все ожидали падения американского рынка, поэтому я не стал сразу инвестировать все средства, а делал покупки ежемесячно. Завершил размещение в феврале 2023 года, поняв, что обвала не будет. Для учета использовал курс ЦБ на момент покупки, а не на момент обмена.

Авто-репост. Читать в блоге >>> 📉 Рынок вторую неделю стоит из-за торнадо

📉 Рынок вторую неделю стоит из-за торнадо📉 S&P500 — 4-я неделя базового цикла (20 недель). Планетарный торнадо 19 августа, обещанный в начале года (https://t.me/jointradeview/11), вторую неделю продолжал сдерживать напор нового цикла, который начался 5 августа на ретро-Меркурии (https://t.me/jointradeview/116). Две недели назад обещали (https://t.me/jointradeview/197):

пару недель можем подергаться до конца ретроградности.☝️ Технически закрытие пятницы выглядит многообещающе. Картинка похожа на подготовку к прорыву предыдущего топа на Алголе от 15 июля (https://t.me/jointradeview/161). Ретро-Меркурий с его выкрутасами (https://t.me/jointradeview/146) закончился, но мощный экстремум-прогноз притаился во вторник 3 сентября после Дня Труда.

🪐 Экстремум-прогноз 3 сентября (https://t.me/jointradeview/20) совпадает по таймингу с сопротивлением на Алголе. Большую роль в этом экстремуме играет Уран (♅), который часто способствует прорывам уровней. Однако в этом экстремуме есть и другой мощный фактор, который может развернуть рынок (даже после прорыва).

Авто-репост. Читать в блоге >>> Вводная к открытию недели

Вводная к открытию неделиНеделя открывается со слабых официальных PMI Китая, опубликованных в выходные, что не прибавляет аппетита к риску, но не исключено, что альтернативные PMI Китая по версии Caixin с публикацией на неделе могут оказаться лучше официальных данных в согласии с тенденцией последних месяцев.

Результат региональных выборов в Германии с победой партии «Альтернатива для Германии» угрожает существованию евро и Еврозоны, но сейчас инвесторы вряд ли будут ставить на риски итога общих выборов, которые состоятся через год, пока все внимание на выборах в США и политике ЦБ.Главным на предстоящей неделе будет нонфарм США, именно от этого отчета зависит размер снижения ставки на заседании ФРС 18 сентября.

Тем не менее, по США выйдет масса ключевых отчетов перед публикацией нонфарма в пятницу: отчеты ISM промышленности и услуг, отчет JOLTs, но эти отчеты следует трактовать через призму реакции рынков на нонфарм США.

К примеру, ISM промышленности и услуг выходят слабыми, в очередной раз намекая

Авто-репост. Читать в блоге >>> Фондовый рынок вступает в самый исторически неспокойный период…

Фондовый рынок вступает в самый исторически неспокойный период…Падение S&P 500 в августе было полностью выкуплено, но впереди сентябрь…

За последние 100 лет средняя доходность S&P 500 в августе составляла +8,1% (в % годовых). Однако в сентябре S&P 500 в среднем терял 13,5%. Фондовый рынок вступает в самый исторически неспокойный период…

Заходите на тг канал t.me/TradPhronesis

Авто-репост. Читать в блоге >>> Рецессия в США. Запасаемся поп-корном

Рецессия в США. Запасаемся поп-корном«Я считаю сегодняшний рост S&P 500 всего лишь отскоком, который продлится до экспирации фьючерсов. То есть, еще пару недель, а далее…», — предостерегает эксперт Mind Money Денис Созидалов.

Как напомнил аналитик, совсем недавно американский рынок уже пережил не слабый испуг. С 11 июля за океаном вспенилась коррекционная волна. Да, многие комментаторы обвинили во всем инвесторов, сворачивающих стратегии carry trade. Но в реальности сворачивание carry trade началось не 11 июля, а наблюдалось 2-5 августа, так что к коррекции не имеет прямого отношения.

Между тем, 11 июля рынки сначала опирались на позитивную статистику по Америке. И вот на хороших данных рынок открылся движением вверх, а далее вдруг развернулся. Образовалась большая свеча вниз, завершившаяся отскоком в пару дней. Коррекция пошла, когда Банк Японии повысил ставки. Иена укрепилась, и на два дня образовался приличный гэп вниз по S&P 500 с 5400 до 5100.

То есть, до сворачивания carry trade коррекция проходила за счет продаж бумаг крупных технологических компаний, и при этом роста мелких игроков из Russell 2000, пребывавших в забвении последние пару лет.

Авто-репост. Читать в блоге >>> Инвестирование после достижения максимума

Инвестирование после достижения максимума

Следует ли задумываться о продаже при достижении рынком исторического максимума? Вряд ли...

На диаграмме показано, что на самом деле вы получаете более высокую доходность, инвеcтируя после достижения индексом исторического максимума, по сравнению с инвестициями в любой другой день.

тг канал t.me/TradPhronesis

Авто-репост. Читать в блоге >>> Фондовый рынок вступает в самый исторически неспокойный период…

Фондовый рынок вступает в самый исторически неспокойный период…Падение S&P 500 в августе было полностью выкуплено, но впереди сентябрь…

За последние 100 лет средняя доходность S&P 500 в августе составляла +8,1% (в % годовых). Однако в сентябре S&P 500 в среднем терял 13,5%. Фондовый рынок вступает в самый исторически неспокойный период…

Заходите на тг канал t.me/TradPhronesis

Авто-репост. Читать в блоге >>> Пятничный поцелуй

Пятничный поцелуйГлавным событием уходящей недели был отчет Нвидиа, который превысил ожидания, но прогноз на 3 квартал был лишь немного выше консенсуса.

Запуск новых чипов Blackwell все-таки был отложен на 4 квартал, гендиректор Хуанг заявил, что «ожидания от их продаж фантастические», но не представил никаких подробностей по проблемам их производства.

Прибыль от дата-центров несомненный плюс, но она не помогла, как и увеличенный выкуп акций.

Конечно, роль сыграло мошенничество SMCI, который связан с Нвидиа.

В целом, первая волна хайпа на ИИ находится в завершающей стадии, но финальный рывок вверх перед масштабной коррекцией все ещё логичен.Данные уходящей недели не были значимыми.

Отчет по инфляции РСЕ США порадовал, но от него не зависит размер снижения ставки ФРС на заседании 18 сентября, хотя данные окажут влияние на прогнозы и риторику членов ФРС.

ВВП США за 2 квартал был пересмотрен на повышение, но он такой же рисованный, как и нонфармы США.

Члены ФРС были голубиными, из членов ЕЦБ адекватное мнение представил лишь глава ЦБ Франции Виллерой, который отметил, что рынки правы в своем ожидании по снижению ставки ЕЦБ до 2,0%-2,5% к концу следующего года.

Авто-репост. Читать в блоге >>>

«Быки» ставят на пробой исторического максимума по S&P 500

«Быки» ставят на пробой исторического максимума по S&P 500

😅26 августа торги на американских фондовых биржах выглядели как сумасшедший коктейль — кто-то на каникулах, а кто-то активно работает. Индекс S&P 500 упал на 0,32%, NASDAQ 100 скорректировался на 0,85%, а индекс Russell 2000 снизился незначительно на 0,04%. Тем временем, Dow Jones решил обрадовать инвесторов, прибавив 0,16%. Кажется, кто-то всё-таки нашел правильный путь к успеху.

📊«Быки» видят свою цель в пробое исторического максимума S&P 500 на уровне 5670 пунктов. Чтобы это произошло, индекс должен держаться выше отметки 5560. Рисунок 1 — просто отличный лоскуток для вашего инвестиционного альбома!

🛡Если коррекция продолжится, поддержка будет в районе 5460–5500 пунктов, где уже образовался гэп, и проходит 50-дневная скользящая средняя. В этом диапазоне быкам понадобится хорошая защита, будто это последняя линия обороны.

💻Чтобы обновить рекорды, индексу широкого рынка нужно, чтобы технологии, наконец, начали нагонять упущенное время. С начала квартала ETF XLK снизился на 2%, в то время как S&P 500 нарастил 3%. Технологическим акциям не хватает мотивации, как будто они в очереди за своей зарплатой.

Авто-репост. Читать в блоге >>> 🚩 SPX добавляет негатива для крипто рынка.

🚩 SPX добавляет негатива для крипто рынка.Вчера я писал о тройках, которые образованы в битке и альтах. Даже показал локальный и среднесрочный план, который может быть реализован достаточно скоро.

А динамику эту негативу может добавить индекс SPX, который в случае развития диагонали снизится до 5309.2.

Наибольший риск заключается в динамике этого снижения: новость + временный слив рынка США толкнет дальше и крипту.На истину пока не претендую, скорее показал свои зарисовки. Но лучше быть предупрежденным.

Южный Капитал |Telegram | Youtube |Instagram

Авто-репост. Читать в блоге >>> Факты о публичных и непубличных компаниях

Факты о публичных и непубличных компанияхБольшую часть времени на финансовых рынках занимают рассуждения о крупных публичных компаниях, не стоит преувеличивать их значимость. Если взять, к примеру, США, то компании, из списка S&P 500 составляют лишь небольшую часть экономики США.

Вот несколько фактов:

— 87% компаний с выручкой более 100 млн долл. являются непубличными.

— на непубличные компании приходится 58% продаж в США и более 60% ВВП.

— на непубличные компании приходится почти 80% всех вакансий.

— занятость в компаниях S&P 500 составляет 18% от общей занятости в США.

— занятость в компаниях с более чем 500 сотрудниками составляет 24 млн человек, а общая занятость в США — 158 млн чел.

— менее половины всего корпоративного долга приходится на компании из S&P 500.

— прибыль компаний S&P 500 составляет половину общеэкономической корпоративной прибыли.

— капитальные вложения компаний из S&P 500 составляют всего 15% от общих капитальных вложений в экономику США.

Авто-репост. Читать в блоге >>> Рынок вступает в самый исторически неспокойный период…

Рынок вступает в самый исторически неспокойный период…Падение S&P 500 в августе было полностью выкуплено, но впереди сентябрь…

За последние 100 лет средняя доходность S&P 500 в августе составляла +8,1% (в % годовых). Однако в сентябре S&P 500 в среднем терял 13,5%. Фондовый рынок вступает в самый исторически неспокойный период…

Заходите на тг канал t.me/TradPhronesis

Авто-репост. Читать в блоге >>> Как индекс S&P влияет на президентские выборы в США. И как те влияют на курс доллара?

Как индекс S&P влияет на президентские выборы в США. И как те влияют на курс доллара? Изображение от krakenimages.com на Freepik

Изображение от krakenimages.com на Freepik

В двадцатых числах августа индекс доллара опустился до 101,0 – это минимальный уровень с начала января 2024 г. То есть к августу индекс доллара нивелировал весь тот 4,5% рост, который он показывал с начала года по середину июня. Многое здесь зависело от ожиданий инвесторов по ставке ФРС: если в июне руководство американского банковского регулятора считало, что до конца 2024 г. можно ждать в лучшем случае один этап снижения fed funds rate, то уже к августу большинство членов FOMC полагало, что в сентябре пришло время для ее снижения.Участники рынка полагают, то до конца этого года ФРС в общей сложности может снизить ставку 2-3 раза. До конца 2024 г. пройдет еще три заседания американского ЦБ: 17-18 сентября; 6-7 ноября и 17-18 декабря. От ближайшего заседания ФРС все ждут снижения ключевой ставки как минимум на 25 б.п. С вероятностью около 50% (согласно данным ресурса FedWatch от CME Group) в ноябре fed funds rate может быть снижена как минимум еще на 25 б.п. В декабре ожидается, что ставку ФРС могут снизить еще на такую же величину до 4,5-4,75%.

Авто-репост. Читать в блоге >>> Одна из лучших первых половин года на рынке

Одна из лучших первых половин года на рынке

Недавняя коррекция рынка произошла после одного из самых продолжительных периодов без 5%-ной просадки за последние 20 лет.

До середины/конца июля индекс S&P 500 был на пути к одному из лучших стартов за всю историю.

Исторический опыт показывает, что инвесторы обычно получают прибыль, покупая индекс S&P 500 после 5%-ных распродаж И 10%-ных распродаж.

С 1980 года инвестор, покупающий SPX на 5% ниже его недавнего максимума, получил бы медианную доходность в 6% за следующие три месяца с коэффициентом результативности 84%.

Аналогично, 10%-ная коррекция от недавнего максимума приводит примерно к тем же результатам (при условии отсутствия рецессии), что является пока базовым сценарием.

Авто-репост. Читать в блоге >>>

Что мы знаем о рецессиях

Что мы знаем о рецессияхЧто мы знаем о рецессиях:

А) рецессия почти всегда сопровождается значимым снижением рынка акций (! но не за каждым медвежьем рынком следует рецессия).

Б) рынок акций начинает снижение или стагнацию в среднем за несколько месяцев до начала рецессии

В) фондовый рынок достигает дна и разворачивается вверх задолго до окончания рецессии (! но обычно не раньше ее середины).

(см. график S&P 500 от Deutsche Bank. Периоды рецессий заштрихованы серым цветом)

Существует прибыльная торговая стратегия с долгосрочным периодом инвестиций (5 и более лет). Согласно определению, рецессия — это два последовательных квартала снижения ВВП. Т.е. рецессию определяют постфактум (примерно через 4-6 мес. после ее начала). И момент, когда о ней начинают официально заявлять, как правило, является лучшим временем для поиска точек входа в рынок для порционного увеличения долгосрочных длинных позиций.

Авто-репост. Читать в блоге >>> Одна из лучших первых половин года на рынке

Одна из лучших первых половин года на рынкеНедавняя коррекция рынка произошла после одного из самых продолжительных периодов без 5%-ной просадки за последние 20 лет.

До середины/конца июля индекс S&P 500 был на пути к одному из лучших стартов за всю историю.

Исторический опыт показывает, что инвесторы обычно получают прибыль, покупая индекс S&P 500 после 5%-ных распродаж И 10%-ных распродаж.

С 1980 года инвестор, покупающий SPX на 5% ниже его недавнего максимума, получил бы медианную доходность в 6% за следующие три месяца с коэффициентом результативности 84%.

Аналогично, 10%-ная коррекция от недавнего максимума приводит примерно к тем же результатам (при условии отсутствия рецессии), что является пока базовым сценарием.

Авто-репост. Читать в блоге >>> 📉 Рынки приостановлены из-за торнадо.

📉 Рынки приостановлены из-за торнадо.📉 S&P500 — 3-я неделя базового цикла (20 недель). Планетарный торнадо 19 августа, обещанный в начале года (https://t.me/jointradeview/11), всю неделю сдерживал напор нового цикла, который начался 5 августа на ретро-Меркурии (https://t.me/jointradeview/116). S&P пока не достиг уровня предыдущего топа на Алголе от 15 июля (https://t.me/jointradeview/161) ни по индексу, ни по фьючерсу.

👉 На этой неделе перспективы тренда зависят от пробоя уровня сопротивления или формирования двойной вершины. На прошлой неделе (https://t.me/jointradeview/197) писали:

"☝️ Пока действуем по гейм-плану 2 (https://t.me/jointradeview/183), но помним про склонность ретро-Меркурия к разным выкрутасам (https://t.me/jointradeview/146). Сильный экстремум-прогноз притаился 3 сентября. Это значит, что пару недель можем подергаться до конца ретроградности."👉 Дергаемся, ждем формацию. С учетом астрологического веса экстремум-прогнозов 15 июля и 19 августа и общего циклического тайминга (https://t.me/jointradeview/187) с участием 4-летнего и 50-недельного циклов продолжаю предполагать, что этот базовый цикл может стать медвежьим с окончанием осенью-зимой 2024 года.

Авто-репост. Читать в блоге >>> Вводная к открытию недели

Вводная к открытию неделиНеделя открывается отказом ХАМАС от последнего предложения Израиля по перемирию в секторе Газа.

ХАМАС заявил, что он придерживается соглашения от 2 июля, новые условия Израиля неприемлемы, а разговоры США о скором прекращении огня являются ложными в целях предвыборной кампании.

Израиль и Хезболла продолжают обмен ракетными атаками и заканчивать сей процесс никто не собирается, весь вопрос в том, сумеет ли Белый дом отдалить прямую войну между Ираном и Израилем на период после 5 ноября.Арест Дурова во Франции показывает стремление властей контролировать СМИ, так было всегда, но ещё никогда так нагло, ибо Telegram не попадает под закон о цифровых услугах ЕС.

Илон Маск четко обозначил роль Макрона как приспешника США, ибо в США должна работать первая поправка.

Тем не менее, многие после ареста Дурова предупредили Маска о том, что он будет следующим.

Данная тема важна в свете будущего ИИ, цифровых денег, списания посредством цифровых денег долгов и сдутия пузырей, свободы крипты.Предстоящая неделя будет проходной перед ключевой неделей с потоком важных отчетов с 2 сентября, которые окажут влияние на решение ФРС по размеру снижения ставки на заседании 18 сентября.

Авто-репост. Читать в блоге >>> Время пришло

Время пришло

Пауэлл не подкачал.

Впервые было озвучено публично, что ФРС готова начать снижение ставок.Рынки на позитиве. Растут🔼 и акции и облигации.

Фокус ФРС смещается с инфляции ( которая вроде как уверенно движется к плановым 2%) на рынок труда.

Если 6 сентября выйдет ещё один плохой отчёт по занятости и безработице, мы вполне можем увидеть и снижение на 0,5%Самое главное, что тренд обозначен.

Моя рекомендация глобально не менялась в последние месяцы:

🔸В облигации смело входить: доходности продолжают снижаться, а цены расти и у этого движения ещё точно есть запас хода ( при этом за предыдущий год бондовые портфели уже принесли 8-10% в USD и 7-8% в EUR)

🔸Акции тоже можно покупать при условии, что покупки долгосрочные. Входить частями, тактически использовать просадки для формирования позиций.

Потрясти ещё вполне может, но отсиживаться в кэше в период снижения ставок я не вижу смысла.

Больше постов в телеграм канале:

t.me/maxinvest_pro

Авто-репост. Читать в блоге >>> "Рынок может оставаться иррациональным больше чем у вас хватит денег" - попробуем опровергнуть это утверждение.

"Рынок может оставаться иррациональным больше чем у вас хватит денег" - попробуем опровергнуть это утверждение.Индекс/акция/любой актив может вопреки логике стоить несправедливо иными словами. Примеры: SP500, который растёт на дрожжах который год, перекупленные акции Мосбиржи, или недооцененная Роснефть. Вероятно если индекс IMOEX таки уйдёт к 2500, мы так будем говорить про большинство акций.

Не спорю, например на шорте SP500 полегла не одна сотня тысяч шортистов.

Однако на что хотел обратить внимание. Акции — это не просто график. Это прежде всего бизнес.Представим что у вас есть бизнес: автомастерская которая приносит 50% годовых. Вы расширяетесь от года к году — увеличивая прибыль и стоимость(капитализацию). Ваш микробизнес вряд ли возьмут на Мосбиржу, но его рост равносилен тому что акции вашей компании растут (если не сильно усложнять).

И сейчас, когда мы наблюдаем падение индекса, вслед за которым падает, например, Сбер — возникает диссонанс. Сбер — отличная компания, отчет один лучше другого, прибыль растёт — почему акции падают? Я считаю что в этом прелесть фондового рынка — он даёт возможность купить акцию дешевле.

Авто-репост. Читать в блоге >>> Отвлечемся от падения росфонды, поищем другие возможности

Отвлечемся от падения росфонды, поищем другие возможности

Для начала начнем с битка, он родненький прёт на сотку, думаю в этом цикле может пробить 140к

и сразу смотрим на сипуху (это фьючи)

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)