S&P500 фьючерс | SPX

-

8% - Средняя годовая доходность S&P500. Проверим?

8% - Средняя годовая доходность S&P500. Проверим?8% — Такую, или похожую цифру часто можно встретить в различных аналитических или обучающих материалах по инвестициям. Не водянистых вебинарах и бесполезных тренингах — там вам конечно же будут промывать мозги фразами «А давайте посмотрим, что будет, если откладывать по 1 000 руб. в неделю под 25% годовых ?!». Там и так все понятно — ничего не будет, лучше просто деньги сразу отдать бомжу на улице, больше пользы будет.

Полно и других утверждений, которые мне захотелось проверить в теории. Для проверки расчетов я создал небольшой симулятор портфеля в гугл-табличках. Получились весьма занятные результаты. Но сначала поговорим о параметрах модели.

Самая большая проблема при определении доходности инвестиций — в выборе двух переменных. Одна из них — временной интервал, т.е. длительность инвестиций. Одно дело оценить доходность за 3 года, когда можно попасть как на удачный момент, так и нарваться на кризис, другое дело выбрать интервал где было всего понемногу.

Вторая неизвестная в этом уравнении — время старта. На конечный результат может повлиять не только длительность инвестиций, но и тот момент, откуда мы начинаем отсчет. Ведь можно удачно подобрать данные и «начать» инвестировать на всю котлету на самом дне, а можно прогнать симуляцию таким образом, чтобы старт совпал с эпическим обвалом рынков. Очевидно, что результат будет разный.

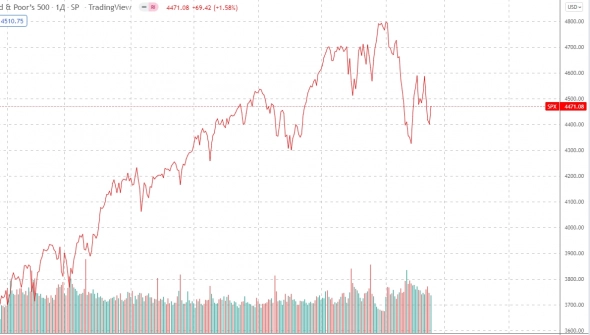

В качестве точки отсчета я взял 1 Января 2000 г. Во первых, это круглая дата, начало тысячелетия. Во-вторых, до сегодняшних дней период симуляции составит 22 года, что на мой взгляд является хорошим периодом, этаким средним значением, на который я ориентируюсь. Например, начав инвестировать в 25 лет, к 47 годам можно рассчитывать на какие-то результаты, выход на пенсию уже не за горами. Ну и в третьих — с 2000 г. по сегодняшний день были разные ситуации на рынках, в том числе 3 крупных кризиса — кризис доткомов в 2001, ипотечный пузырь в 2008, коронавирус в 2020.

Итак, симуляция заключается в следующем. Наш виртуальный портфель будет пополняться виртуальным Иваном на 100$ каждую неделю. Вся сумма инвестируется в полном объеме в индекс S&P500, а именно в ETF SPY, отслеживающий данный индекс с 1993 г. Я выбрал регулярное инвестирование равными долями, т.к. считаю, что это наиболее реальный сценарий из жизни, нежели представлять, что мы вложили лям баксов в бородатом 2000 г. Итак, что же мы видим...

Вывод №1 — насрать на обвалы, если вы в начале пути

Первое, что бросается в глаза — насколько незначительным на итоговом графике выглядит страшный для финансовых рынков кризис доткомов в 2001-2002 годах. В масштабах конечного портфеля этот «обвальчик» можно даже не заметить. Это и понятно, ведь в 2002 г. наш виртуальный портфель только набирал свой вес, и его сумма была совсем еще малой. Хотя если прозумировать график и всмотреться, то в % соотношении в тот период портфелю было ой как не просто, как и нашему виртуальному инвестору. Нужно отдать должное его хладнокровию и умению придерживаться плана — все это время во время кризиса он неутомимо приобретал подешевевшие активы на 100$ каждую неделю. И уже в следующие несколько лет портфель вышел в положительную динамику.

Вывод №2 — нужно быть терпеливым

Приятно смотреть в правую часть графика, где мы видим конечный результат — насколько значительно за 22 года выросли наши виртуальные инвестиции. Но стоит также и принять тот факт, что до 2005 г. портфель был в отрицательной зоне. На это легко смотреть постфактум в гугл-таблицах, но представьте свои эмоции — 5 лет вкладывать свои кровные и все это время видеть убытки! Далеко не каждый пройдет через это, далеко не каждый сумеет переждать бурю и дождаться хорошей погоды.

Вывод №3 — дерьмо случается

Каждые 5-10 лет вся финансовая система встречается с крупными проблемами. В эти моменты портфель может потерять до 50% в весьма короткие сроки. Нужно иметь это ввиду и быть морально к этому готовым. Наивно полагать, что вам повезет не столкнуться ни с чем подобным, и что в следующий раз все будет иначе.

Вывод №4 — 8% доходности похожи на правду

По результатам моей симуляции наш подопытный Иван за 22 года вложил 115 400$, которые благодаря инвестициям превратились в 341 042$, что соответствует 195% росту капитала в абсолютном выражении. Принимая во внимание тот факт, что Иван инвестировал не всю сумму сразу, а добавлял к ней по 100$ на протяжении 22 лет, его среднегодовая доходность рассчитывается по формуле XIRR(используется для вычисления внутренней ставки доходности по ряду нерегулярных денежных потоков). Для Ивана эта сумма составила 8.9%. Именно такая среднегодовая доходность на вложенный капитал получилась у его портфеля с регулярным пополнением.

Вывод №5 — пропустить моменты взлета не менее страшно, чем попасть на кризис

Посмотрите на график в правой его области. Да, в марте 2020 было страшно. Да, портфель за пару месяцев потерял более 30%. Но что было дальше? Безумный рост, более чем на 100%. На графике можно найти и другие участки, когда несколько месяцев в определенный период давали ту самую супер-доходность, которая и определяет конечный результат.

Вывод №6 — чем дальше, тем страшнее обвалы

Обвалы на этапе накопления — это хорошо, это мы уже выяснили в пункте №1. Другое дело, когда капитал уже сформирован, и вы планируете на него жить. Обвал в марте 2020 на графике выглядит страшнее всех других не потому, что он был масштабнее, а потому, что произошел ближе к концу процесса инвестирования Ивана. Если Иван планировал жить за счет своего портфеля, то в 2020 ему было бы очень не по себе, ведь он уже почти у цели, а тут БАЦ!, и минус 30% ушли в никуда. По идее, такие вещи должны быть продуманы в инвестиционной стратегии. Например, с возрастом, с приближением момента жизни на инвестиционный капитал, можно снижать волатильность, увеличивая долю облигаций. Но у нас пример расчетный, будем считать, что у Ивана железные яйца, и он не отступит не перед чем.

Авто-репост. Читать в блоге >>> S&P во время войн и кризисов.

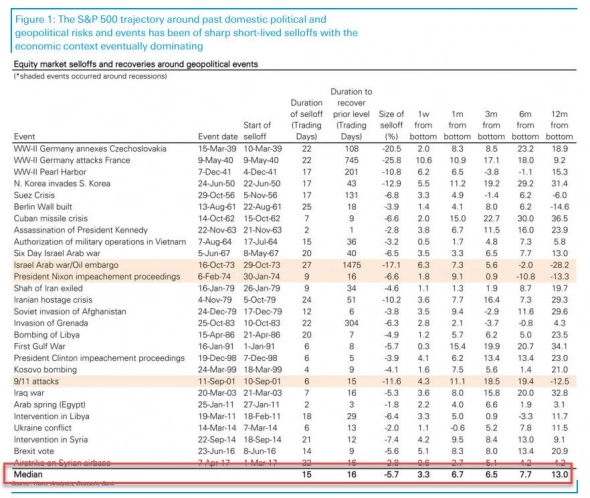

S&P во время войн и кризисов.

Среднее падение -5.7%

Требуется около 3-х недель, чтобы достичь дна, и еще 3 недели, чтобы восстановить прежние уровни.

В среднем рынок рос на +6,5% и +13% по сравнению с нижними 3 и 12 месяцами спустя.

К примеру.

Нефтяное эмбарго 1973 года с явно заметными негативными экономическими последствиями привело к крупнейшей распродаже S&P 500 и самому медленному восстановлению фондового рынка со времен Второй мировой войны.

Вьетнам и две войны в Персидском заливе, напротив, произошли на фоне экономического подъема и сопровождались резкими распродажами, за которыми последовали длительные подъемы.

Распродажи, последовавшие за убийством президента Кеннеди и процедурой импичмента Клинтона, произошли во время экономического роста и снова были очень недолгими (снижение на 4%, но восстановление прежних уровней менее чем за неделю), и после этого наблюдался сильный рост, в то время как процедура импичмента против президента Никсона, которая произошла в разгар рецессии, привела к резкой распродаже и восстановлению, но это сменилось новым снижением после.

Если сказать проще в двух словах геополитические процессы мало влияют на рынок в долгосрочной перспективе.

Важно еще в какой стадии рынок встретил новость, или он падал до этого или был рост.

Авто-репост. Читать в блоге >>>

Сашенька ты ювелир!

Сашенька ты ювелир!

https://smart-lab.ru/blog/752679.php

P.S. Судя по динамике битка, в понедельник продолжаем падать

Авто-репост. Читать в блоге >>>

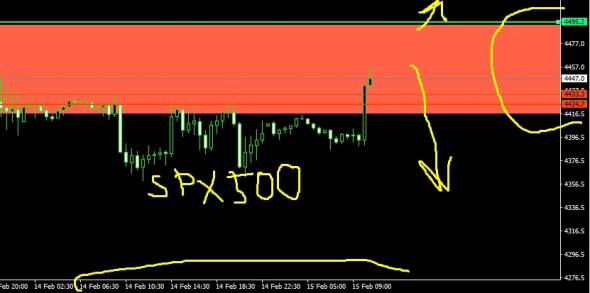

Будет ли обвал СИПИ на грядущей неделе или же...

Будет ли обвал СИПИ на грядущей неделе или же...

Лично я думаю фигура не сработает и пойдем дальше в рост!

Авто-репост. Читать в блоге >>> S&P500 4337.01

S&P500 4337.01

Этой записью я лишь хочу запечатлеть свою мысль относительно рынка — ВНИЗ, СИЛЬНО ВНИЗ!

Инфляция бьет рекорды, на фоне инфляции продолжается стимуляция рынка и выкуп активов с рынка на вновь напечатанные деньги, как только ключевая ставка ФРС начнёт цикл повышения не на словах, а на деле, нас ждёт сумашедшее ралли. Замечу, что ралли ждёт и ММВБ, но в меньшей степени чем сипу, поэтому как ни странно, сейчас хедж может быть в рубле и в российском рынке.

Авто-репост. Читать в блоге >>> Индекс S&P 500, динамика объемов

Индекс S&P 500, динамика объемов

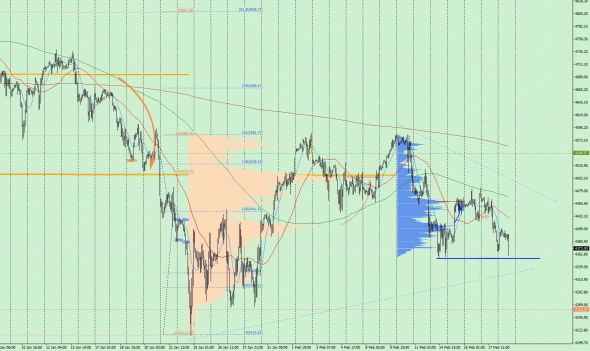

начало движения вниз тут, посмотрите про «вкусный» вариант вниз

К вечеру пятницы ситуация такова: цена вернулась к зеленой средней и от нее есть движение вниз, не пробившее минимум цены синего профиля

старший ТФ оранжевые объемы смещение ВНИЗ

старший ТФ красные объемы смещение вверх

текущий ТФ синие объемы смещение вверх, но под красный максимум

Подтверждение динамикой движения цены и объемов пока не проявилось, нужен пробой минимума цены синего профиля и/или смщение вниз максимумов красного и/или синего профиля.

Среднесрочные продажи удерживаю, о них в предыдущих сообщениях по индексу. Там часть прибыли уже взята, остатки в безубытке.

Авто-репост. Читать в блоге >>>

ДОЛГИ И S&P500

ДОЛГИ И S&P500

В январе объемы маржинальных счетов резко снизились, что соответствует снижению котировок S&P500На графике:

▪️бордовая линия – годовая динамика маржинальных счетов в США;

▪️сиреневая линия – годовая динамика капитализации фондового рынка США (5000 акций);

▪️красная линия – объёмы маржинальных счетов в миллионах долларов (левая шкала);

▪️желтая линия – индекс Wilshire 5000.ВЫВОД

1️⃣В январе любители левериджа испугались заголовков об ужесточении монетарной политики ФРС и геополитических рисках, но размеры левериджа по историческим меркам остаются огромными – такое наблюдалось лишь перед двумя предыдущими рецессиями (начало и конец 00-х).

2️⃣Депрессивный февраль наверняка вынудит леверидж на фондовом рынке США сократиться еще больше – что, в целом, очень даже хорошо, так как будет сигнализировать о «сдувании пузыря» на рынке американских активов.

3️⃣Вполне вероятно, что пока объем «плечей» не сократится до уровня докризисных максимумов – американские активы будут оставаться под давлением.

=============================================

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: teleg.run/khtrader

Авто-репост. Читать в блоге >>>

Portfolio Sustainability. Portfolio Beta. Market return.

Portfolio Sustainability. Portfolio Beta. Market return.

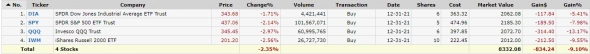

После локального пика провала рыночных индексов США 24 января, чувствуется продолжение коррекции, общий негативный сентимент во всех индексах продолжился, поэтому посмотрел как выглядит portfolio return YTD (c цен закрытия на 31.12.2022г.) по сравнению с фондовыми индексами (т.е. сравнение портфельной beta с альфой).

Market Indexes (ETF) return YTD 2022

Авто-репост. Читать в блоге >>>

S&P500, Dow Jones борются за тренд, балансируя между геополитикой и ФРС

S&P500, Dow Jones борются за тренд, балансируя между геополитикой и ФРСУкраинский кризис не спешит отходить на второй план. Многообещающие заявления России об отводе войск после учений опровергаются Западом и самой Украиной, рядом с которой эти учения проводятся. Утром также была череда обвинений и опровержений о перестрелке на Донбассе, что вызвало импульсивные продажи рисковых активов.

S&P500 продолжает курсировать вблизи 200-дневной средней

S&P500 продолжает курсировать вблизи 200-дневной среднейЛокальный импульс снижения рынков был меньше, чем мы видели в пятницу после заявлений Байдена о готовящемся нападении России на Украину, но последние новости наглядно показывают, что не стоит надеяться на гладкое и быстрое исчерпание конфликта и благоприятное разрешение в ближайшие дни.

Тем не менее, пока больше сигналов, что политики хотят дипломатического, а не силового решения, что формирует умеренное снижение тяги в безопасность.

На стороне быков фондового рынка вчера также оказался ФРС. Опубликованные протоколы январского заседания оказались не столь ястребиными, как ожидали инвесторы. FOMC в конце прошлого месяца не рассматривал вариант повышения ставки на 50 пунктов в марте и не говорил о необходимости семи повышений в течение года.

Далее мы получили в распоряжение отчет по рынку труда, показавший сильный рост занятости и зарплат, а еще позже вышли пугающие цифры об ускорении инфляции до 40-летних максимумов. Вчера к нему добавились показатели розничных продаж. В январе американцы покупали сильней ожиданий, и ряд наблюдателей относит это на ажиотажный спрос из-за опасений инфляции и скачок цен на автомобили и товары для дома.

Авто-репост. Читать в блоге >>> Предвестник апокалипсиса

Предвестник апокалипсиса

Германский индекс DAX можно считать опережающим индикатором для S&P500. Немцы всегда очень осторожно действуют. Вот и сейчас уже ГОД как они стараются пробить вниз важнейший уровень поддержки. Деньги ФРС закончились, спираль инфляции раскручена до предельных скоростей. Хватит маленькой искры, чтобы всё рвануло!

Авто-репост. Читать в блоге >>>

ФРС в данный момент не намерена предпринимать какие-либо чрезвычайные шаги

ФРС в данный момент не намерена предпринимать какие-либо чрезвычайные шаги

Руководители Федеральной резервной системы пока не анонсируют никаких экстренных действий по повышению процентных ставок до проведения запланированного совещания по вопросам монетарной политики в следующем месяце. А возможность повышения ключевой процентной ставки сразу на полпроцента в марте пока маловероятна, несмотря на больший, чем ожидалось, скачок потребительских цен, который и породил подобные спекуляции.

Чрезвычайные меры ФРС могут вызвать панику и свидетельствовать о том, что Центральный банк значительно отстает в сдерживании инфляции, в то время как его глава Джером Пауэлл только в прошлом месяце предсказал, что темпы роста цен замедлятся позже в этом году. Пауэлл также выказал предпочтение достижению консенсуса в комиссии по выработке монетарной политики, и теперь ни один из представителей ФРС не сигнализирует о форсировании принятия экстренных мер до совещания 15–16 марта.

Повышение процентной ставки до марта также повлечет за собой ускорение завершения ФРС программы покупки активов, что усилит потенциальный шок для неподготовленной публики. Вместо этого ФРС предпочитает получать дополнительные макроэкономические данные, прежде чем примет решение в следующем месяце.

Авто-репост. Читать в блоге >>>

Разбор сделки

Разбор сделки📬Разбор вчерашней сделки по Lvs:

1.После хорошего мампа, когда рынок начал ослабевать, мы увидели как акции начинают медленно сползать

2.Встали в шорт со стопом 1% и тейком у той зоны, где в прошлый раз была реакция (небольшое скопление цены )

3.Зафиксировали 2% прибыли, на следущий день цена вернулась обратно

📌Берите на заметку, такие движения часто бывают на рынке и можно словить неплохое движение под конец дня 😉

🔴🟢Сегодня день выдался не очень :

Mu +1,5%

Abbv вышли в ноль

Iova -1,2%

Save +1,9%

Авто-репост. Читать в блоге >>>

Аналитики снова засадят народ в этом году???

Аналитики снова засадят народ в этом году???

Сейчас сентимент аналитиков если вкратце таков: Технологический сектор под давлением — повышение ставок для него плохо. Сырьё дорогое, значит отдаем предпочтение циклическим сырьевым секторам. Что-то мне это напоминает. Они так же пиарили техсектор весь прошлый год. Теперь когда сырье на верху — пиарят сырье. Как Розенбаум — что вижу то и пою. Снова экстраполируют текущую ситуацию на будущее. Но никто теперь уже не рассматривает дефляционный сценарий. Инфляция же уже всё, состоялась. ФРС ужесточает ДКП. Теперь по-любому начнутся «плевки» инфляционных показателей вниз после повышения ставки. Соответственно, сектора заточенные на это начнут быть под давлением в моменте. Как минимум они могут прекратить рост. За исключением золота — там другая игра.

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)