Некоторая информация к размышлению.

25 МАЯ.

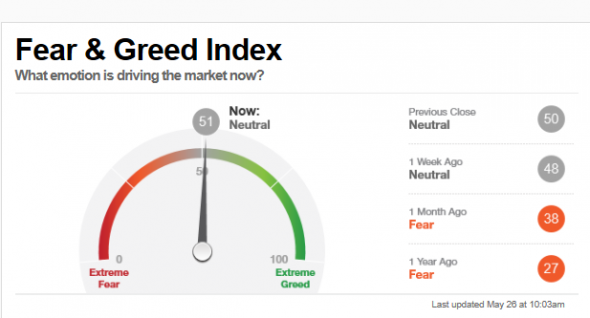

В позитив еще не вышли. Должны по крайней мере выйти на 60-65 уровень. имо

Некоторые индикаторы говорят об эйфории покупателей. но CNN Fear &Greed — Neutral.

Авто-репост. Читать в блоге >>>

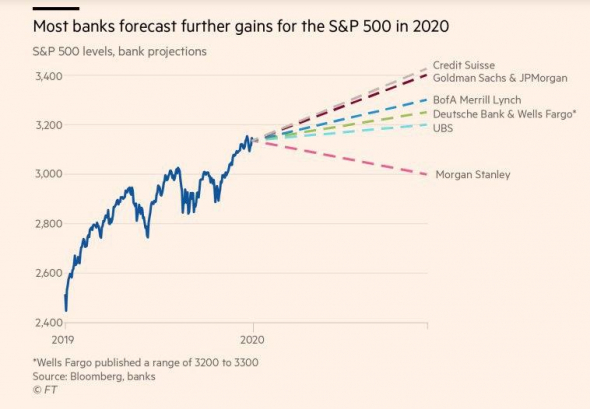

Прогнозы крупнейших американских банков по индексу S&P500 на 2020 год, сделанные в декабре 2019го, попадали в традиционную воронку роста на 5-15%. Выделялся только Morgan Stanley, аналитики которого теперь могут заявить «ну мы же говорили». Впрочем, попытка поймать черного лебедя была предпринята банком и в прошлом году, однако индекс S&P 500 в итоге вырос на 25%.

Такие графики можно сравнить с материалами развлекательных каналов: бесполезно, но понаблюдать бывает интересно.

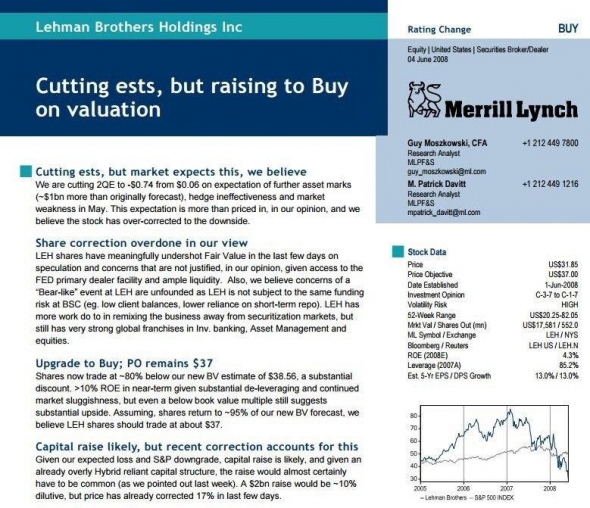

А вот что писали аналитики Merrill Lynch о Lehman Brothers в июне 2008 года: целевая цена $37, рекомендация — покупать. Через несколько месяцев не станет ни одних, ни других.

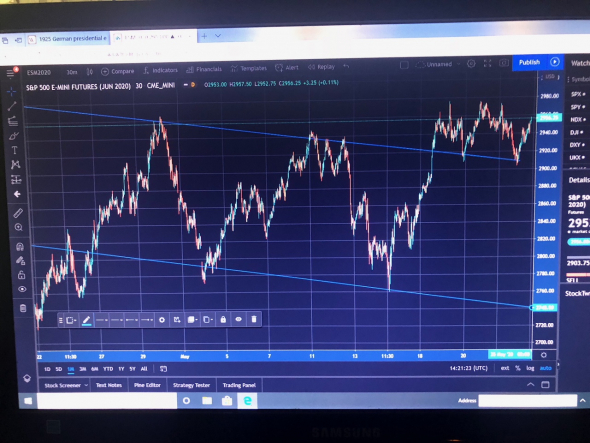

То, что текущий рост рынков алогичный и существует только благодаря ЦБ не вызывает сомнений. Но сколько может длиться такая ситуация и насколько всесильны ЦБ? Баланс ФРС достиг $7трлн:

В то время как рынки получили очень сильный аванс на будущий рост экономики, которого пока даже не просматривается: