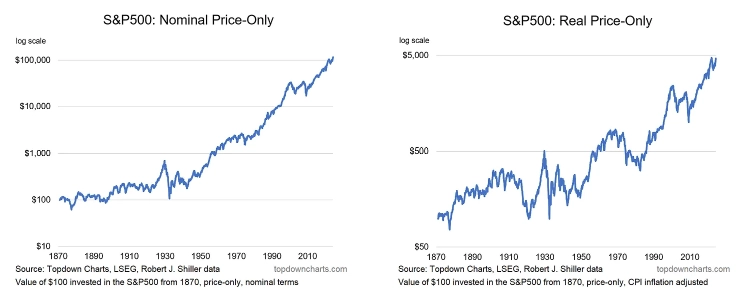

🔥 Фондовые рынки в США не устают обновлять рекорды. 📈 На минувшей торговой сессии S&P500 и Nasdaq Composite обновили исторические максимумы, при этом индекс Dow Jones отстает в росте. Ослабление экономики пока не влияет на фондовый рынок — инвесторы скупают акции в рекордных объемах в ожидании смягчения монетарной политики ФРС.

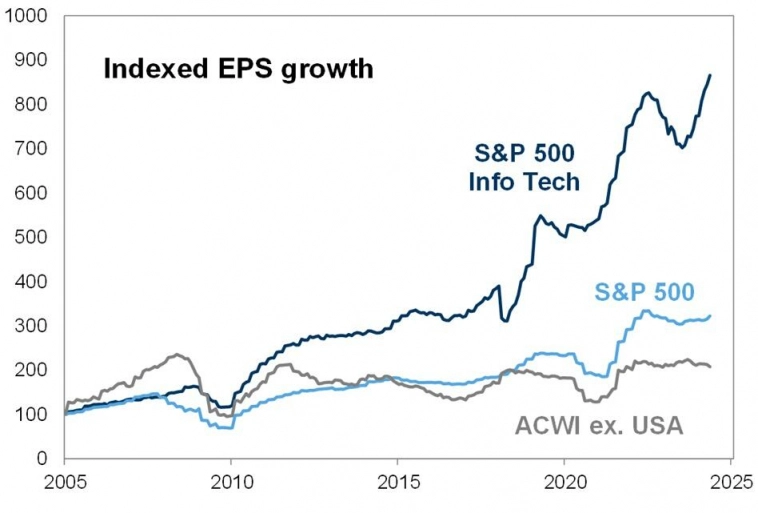

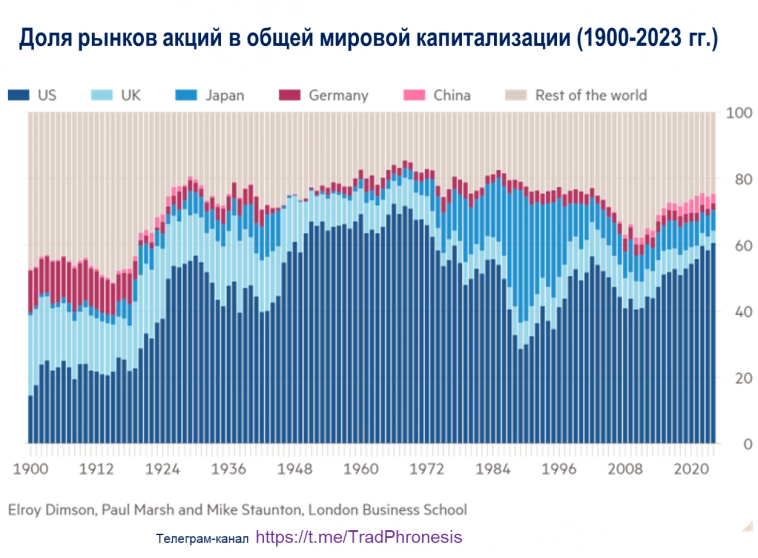

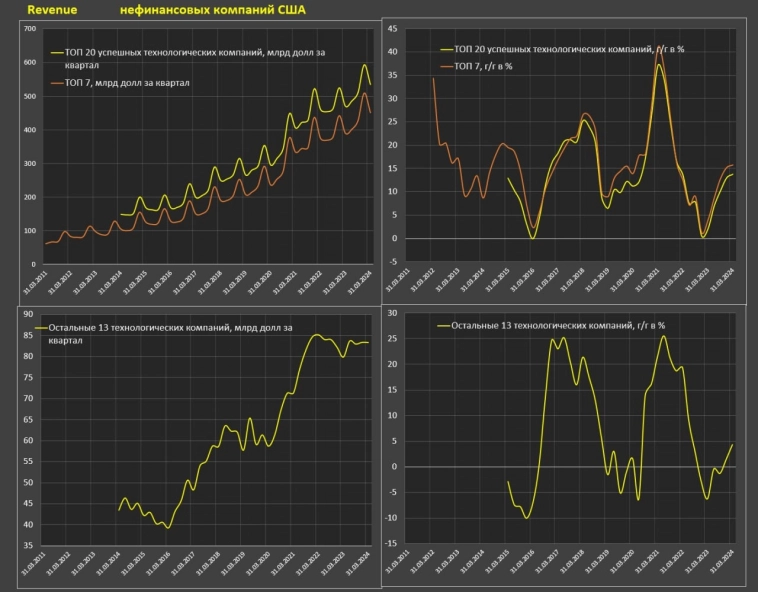

Как и прежде, основными драйверами роста рынка остаются акции «великолепной семерки». ❗️ Доля этой группы в общей капитализации рынка достигла 33%. Это рекордная концентрация рынка со времен «пузыря доткомов» в 2001 году. Из-за этого некоторые инвесторы опасаются повторения подобного сценария.

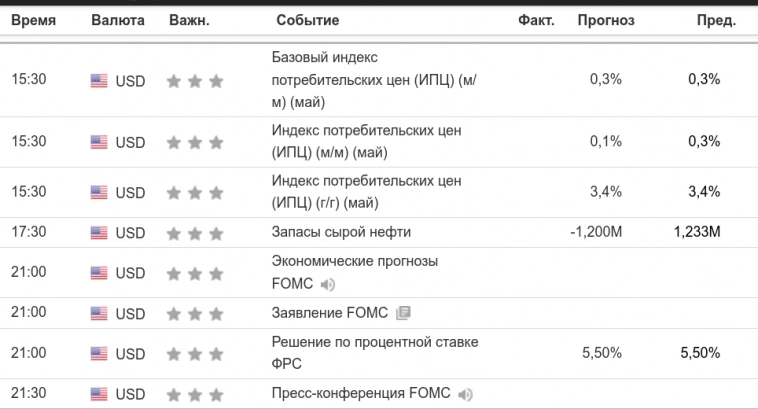

Тем не менее, пока фондовый рынок в США выглядит вполне бодро. Из ФРС поступает все больше сигналов о смягчении монетарной политики — даже такие ястребы, как Нил Кашкари и Томас Баркин высказались за однократное снижение ключевой ставки в этом году. Если инфляция не начнет снова разгоняться, риторика регулятора, вероятно, продолжит смягчаться.

Авто-репост. Читать в блоге >>>