ПИФы

-

Новые правила доверительного управления паевыми инвестиционными фондами для неквалифицированных инвесторов (ПИФ)

Новые правила доверительного управления паевыми инвестиционными фондами для неквалифицированных инвесторов (ПИФ)

📌Банк России установил требования к правилам доверительного управления паевыми инвестиционными фондами для неквалифицированных инвесторов (ПИФ) — открытыми, закрытыми, биржевыми и интервальными.

В частности, новые правила помогут инвесторам лучше ориентироваться при выборе фонда: если в названии ПИФ есть указание на актив, то в такой актив должно быть инвестировано не меньше 80% имущества фонда.

Кроме того, пайщики всех ПИФ смогут получать текущий доход по паям и оплачивать паи не только деньгами, но и иным имуществом — например, принадлежащими им ценными бумагами.

Новые требования заменят типовые правила доверительного управления. Такой переход позволит управляющим компаниям более гибко составлять правила, исходя из особенностей конкретного ПИФ.

Участникам рынка дается два года, чтобы привести ранее принятые правила в соответствие с новыми требованиями. Это сделано, чтобы не создавать избыточную регуляторную нагрузку на участников рынка.

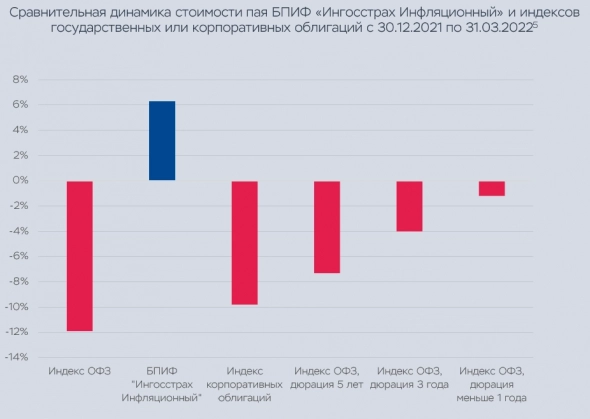

Авто-репост. Читать в блоге >>> БПИФ Ингосстрах Инфляционный – растет, когда некоторые падают😉

БПИФ Ингосстрах Инфляционный – растет, когда некоторые падают😉

События на Украине дали мощный импульс инфляционным ожиданиям. Внешние условия для российской экономики остаются сложными и значительно ограничивают экономическую деятельность. Это побудило ЦБ сохранить ключевую ставку на уровне 17% для предотвращения оттока вкладов с депозитов и разгона инфляционной спирали. Все эти меры говорят об изменении баланса рисков ускорения роста потребительских цен, спада экономической активности и рисков для финансовой стабильности.Возникает закономерный вопрос, как защитить капитал от инфляции?

Мы подумали об этом еще в декабре 2021 года и запустили торги паями биржевого паевого инвестиционного фонда «Ингосстрах Инфляционный». Цель фонда — защитить капитал в период растущей инфляции в России и заработать на росте стоимости паев.

Биржевой фонд включает в себя преимущественно облигации федерального займа с индексируемым номиналом (ОФЗ-ИН), которые дорожают вместе с уровнем инфляции.

Авто-репост. Читать в блоге >>> «Открытие Инвестиции» предлагают один из самых успешных открытых паевых фондов российских акций — «Открытие – Акции»

«Открытие Инвестиции» предлагают один из самых успешных открытых паевых фондов российских акций — «Открытие – Акции»«Открытие Инвестиции» предлагают ПИФ «Открытие – Акции» – флагманский ПИФ УК «Открытие» на рынке акций. ПИФ предоставляет возможность получить доход от российского рынка акций и не требует от инвестора специальной подготовки – фондом управляют профессионалы.

Для кого подойдёт?

Авто-репост. Читать в блоге >>> Со следующей недели стартуют БПИФы на иностранные активы?

Со следующей недели стартуют БПИФы на иностранные активы?Решением НКО НКЦ (АО) c 18 апреля 2022 г. применяется признак запрета коротких продаж по следующим активам.

www.moex.com/n46945/?nt=0

В списке нет Финекса, еще с конца февраля понял, что с ними будет максимальная засада. Но все равно стало немного пооптимистичнее. То ли с евроклиром будут подвижки, то ли откроют торги только на вторичном рынке внутри песочницы. То ли просто так ввели запрет шортов сильно заранее и на всякий случай.

Авто-репост. Читать в блоге >>> Инвестиционная идея iShares Hang Seng Tech ETF - инвестиции в Китай и Юго-Восточную Азию

Инвестиционная идея iShares Hang Seng Tech ETF - инвестиции в Китай и Юго-Восточную АзиюМы включаем в портфель бумаги iShares Hang Seng Tech ETF (HKEX: 3067), в который входят крупнейшие высокотехнологичные компании из Китая. ETF также косвенно даёт экспозицию на рост экономик Юго-Восточной Азии (ЮВА), т.к. китайские компании активно инвестируют в регион.

Экономика. Ключевые индустрии цифровой экономика Китая, согласно подсчетам Гос.совета Китая, составляют 7,8% от ВВП по итогам 2020 г. К 2025 г. ком.партия рассчитывает достичь доли 10%. Для этого китайское правительство будет инвестировать в инфраструктуру, повышать доступность интернета и оказывать поддержку экономике. По данным CIACT (Китайская академия информационных и коммуникационных технологий), цифровая экономика в Китае имеет долю 38,6% от ВВП в 2020 г. или $6,07 трлн. В 2019 г. размер цифровой экономики Китая был 35,8 трлн юаней ($5,5 трлн) и доля 36,2% в ВВП. А к 2027 г. ожидается рост выше уровня 50% от ВВП.

В Китае уровень проникновения интернета 73% по итогам 2021 г., подключено 1,03 млрд пользователей. В середине 2021 г. число подключенных устройств составило 5,5 млрд. Доля мобильных платежей в онлайн ритейле превышает 90%. В стране установлено 1,4 млн станций 5G.

Авто-репост. Читать в блоге >>>

Продать не можем, зато покупаем (иностранные активы) или что такое Альфа-Капитал!!! Вопросы.

В результате начавшейся борьбы с украинским нацизмом в конце февраля попали под раздачу все инвесторы, особенно по иностранным активам и адр-гдр, кто по своей неосведомлённости или пофигизму, а кто по техническим моментам. Я 25-го по смс-предупреждению ВТБ скинул с небольшим убытком БАБУ, а вот про гдр на яндекс и ВК как-то не додумалось сдать потому, как всё летело вниз и надо было пополнить счёт, ввиду небольшого плеча, что-то реальное усреднить или продать и выкупить. В общем сами помните те 4 дня, которые потрясли всех. тем более, что ВК был в глубоком минусе и оставлен до лучших времен без внимания уже давно, а Яндекс только приближался к цене закупки и не был в фокусе внимания. Про их иностранное происхождение как-то подзабылось. Теперь они висят на депо в РСХБ и ждут открытия евроклира( я даже счёт пока открывать там не собираюсь). А вот почему сотрудники АЛЬФА-КАПИТАЛа, вроде бы как профи и держащие руки на пульсе просрали момент продажи иностранных активов для меня большой вопрос!!! у меня, конкретно в пифе еврооблигации, зависло ок 600к. самое смешное, что хотел ещё осенью продать все паи, когда доходность стала не расти, а падать, но подумал, что до марта осталось немного(три года владения), а 13% это деньги бОльшие, чем падение на 2-3% И ОСТАВИЛ ЖДАТЬ)))) ДОЖДАЛСЯ!!!))) теперь придётся ждать ещё неизвестно сколько… Так вот без меня меня женили (продали) и ничего делать не собираются, хотя на 25 февраля фонд был в рублевом кэше на 54%, остальное по мелочи какие-то арабские и мексиканские бонды. это было на сайте компании вплоть до начала апреля. А теперь САМОЕ ИНТЕРЕСНОЕ. После моих вопросов по тлф 05.04 и здесь в блоге АЛЬФА-КАЛА меня известили, что информация у меня неверная и доля кэша 15%. ТОЛЬКО ЧТО проверил и там доля кэша 1,44% и появилась куча каких-то бумаг, включая далеко недружественные американские. ВОПРОС: ЭТО КАК возможно???? Пиф не торгуется с 24-го февраля, мост НРД-Евроклир разорван примерно в это же время, А бонды они ПОКУПАЮТ, вместо продажи и выдачи средств пайщикам!!! Кто-нибудь может пояснить чего-то именно я не понимаю или нас всех в разных конторах по ипатьевскому методу имеют?? А потом скажут, что всё пропало, выведя все бабки Авену на оплату уборщиц?!!! А может всё хорошо и я детективов насмотрелся?))) Буду признателен пояснениям.

Авто-репост. Читать в блоге >>>

borracho, Самые главные слова всех нас в разных конторах имеют, но по разному!)) надо добавить и ничего за это никому не будет!)) Продать не можем, зато покупаем (иностранные активы) или что такое Альфа-Капитал!! Вопросы.

Продать не можем, зато покупаем (иностранные активы) или что такое Альфа-Капитал!! Вопросы.

В результате начавшейся борьбы с украинским нацизмом в конце февраля попали под раздачу все инвесторы, особенно по иностранным активам и адр-гдр, кто по своей неосведомлённости или пофигизму, а кто по техническим моментам. Я 25-го по смс-предупреждению ВТБ скинул с небольшим убытком БАБУ, а вот про гдр на яндекс и ВК как-то не додумалось сдать потому, как всё летело вниз и надо было пополнить счёт, ввиду небольшого плеча, что-то реальное усреднить или продать и выкупить. В общем сами помните те 4 дня, которые потрясли всех. тем более, что ВК был в глубоком минусе и оставлен до лучших времен без внимания уже давно, а Яндекс только приближался к цене закупки и не был в фокусе внимания. Про их иностранное происхождение как-то подзабылось. Теперь они висят на депо в РСХБ и ждут открытия евроклира( я даже счёт пока открывать там не собираюсь). А вот почему сотрудники АЛЬФА-КАПИТАЛа, вроде бы как профи и держащие руки на пульсе просрали момент продажи иностранных активов для меня большой вопрос!!! у меня, конкретно в пифе еврооблигации, зависло ок 600к. самое смешное, что хотел ещё осенью продать все паи, когда доходность стала не расти, а падать, но подумал, что до марта осталось немного(три года владения), а 13% это деньги бОльшие, чем падение на 2-3% И ОСТАВИЛ ЖДАТЬ)))) ДОЖДАЛСЯ!!!))) теперь придётся ждать ещё неизвестно сколько… Так вот без меня меня женили (продали) и ничего делать не собираются, хотя на 25 февраля фонд был в рублевом кэше на 54%, остальное по мелочи какие-то арабские и мексиканские бонды. это было на сайте компании вплоть до начала апреля. А теперь САМОЕ ИНТЕРЕСНОЕ. После моих вопросов по тлф 05.04 и здесь в блоге АЛЬФА-КАЛА меня известили, что информация у меня неверная и доля кэша 15%. ТОЛЬКО ЧТО проверил и там доля кэша 1,44% и появилась куча каких-то бумаг, включая далеко недружественные американские. ВОПРОС: ЭТО КАК возможно???? Пиф не торгуется с 24-го февраля, мост НРД-Евроклир разорван примерно в это же время, А бонды они ПОКУПАЮТ, вместо продажи и выдачи средств пайщикам!!! Кто-нибудь может пояснить чего-то именно я не понимаю или нас всех в разных конторах по ипатьевскому методу имеют?? А потом скажут, что всё пропало, выведя все бабки Авену на оплату уборщиц?!!! А может всё хорошо и я детективов насмотрелся?))) Буду признателен пояснениям.

Авто-репост. Читать в блоге >>> СЫРЬЕВОЙ ЦИКЛ РАЗВИВАЕТСЯ?

СЫРЬЕВОЙ ЦИКЛ РАЗВИВАЕТСЯ?Мы чуть ли не из каждого утюга могли слышать о том, что на нас надвигается новый, всего лишь 5-й по счету за целую сотню лет суперцикл сырьевых товаров. В авангарде повышения таргетов по котировкам нефти стояли Goldman Sachs, JP Morgan и Bank of America.

Давайте с помощью технического анализа попробуем подтвердить или опровергнуть этот тезис.

Для анализа я выбрал несколько сырьевых ETF:

XLE (Energy)

Предоставляет инвесторам доступ корзине американских энергетических компаний компании, работающие в сфере нефти, газа и потребляемых видов топлива, а также в сфере энергетического оборудования и услуг

XLB. (Materials).

Отслеживает компании по производству основных материалов из S&P 500, включая компании в химической, металлургической и горнодобывающей, бумажной и лесной промышленности, контейнерах и упаковке, а также в промышленности строительных материалов.

CUT (TIMBER).

Предоставляет инвесторам доступ к ценам на древесину через корзину глобальных акций, которые владеют или арендуют лесные угодья и заготавливают древесину для коммерческого использования и продажи продуктов на основе древесины.

Авто-репост. Читать в блоге >>> Отток из ПИФов пока минимален, но есть нюансы.

Отток из ПИФов пока минимален, но есть нюансы.

Начался отток из ПИФов, массового бегства не произошло, но всё равно неприятная тенденция. За последнюю неделю марта инвесторы вывели из них 2,7 млрд руб., за месяц отток составил 5,4 млрд руб. Здесь надо учитывать несколько факторов:⭕️ Работа с ПИФами возобновлена недавно, да и сама биржа работает, в полном объеме вторую неделю только. Надо смотреть отток именно за полный месяц

⭕️ Учитывая процентную ставку ЦБР и проценты, которые дают по вкладам банки, то переход туда денежной массы стоит ожидать. Не всей, но некоторые частные инвесторы точно сделают выбор в пользу вкладов/счетов

⭕️ Учитывать необходимо и поведение рынка. Если эйфория пройдёт и мы начнём стремительное падение, то вероятно бегство увеличиться.

⭕️ Иностранные активы до сих пор заперты. Значит до ПИФов, которые имеют иностранные активы никак не добраться. Как будет происходить реинвестирование сложного процента совсем непонятно, раз дивиденды будут заморожены.

Авто-репост. Читать в блоге >>> Фонды, нужны ли они инвестору??

Фонды, нужны ли они инвестору??

Итак, всвязи с последними событиями самыми защищенными оказались, те кто хранил деньги в разных валютах, они не только не потеряли, а даже заработали.

Те кто инвестировал в иностранный рынок, то же практически не теряли возможность продать или купить иностранные бумаги.

Я же имею только фонды: альфы, финекса, тинькофф и т. д..

Ну как имею?

Вроде они есть, а распорядиться ими нельзя. Вроде они на иностранные бумаги как уверяли создатели, но иностранные акции торгуются, а фонды даже если завтра начнут торговаться не факт, что по справедливой цене. Но, и самое основное с аций кто хотел уже вышел, по более менее адекватным ценам, индекс мосбиржи снова просел, но разве кто то даёт возможность выйти?

Вывод прост-фонд не такой уж и прекрасный актив как говорят, отдал 5 рублей и владеешь индексом Мосбиржи, на деле надо добавить, что при подобных ситуациях как сегодня ты ещё заплатишь комиссию за управления которого по факту нет, а в довесок будешь лишён возможности распоряжаться своими активами.

Как будто так и должно быть.

Авто-репост. Читать в блоге >>> Открытые ПИФы ценных бумаг должны стать дружелюбнее или исчезнуть!

Открытые ПИФы ценных бумаг должны стать дружелюбнее или исчезнуть!Рынок коллективных инвестиций в России можно охарактеризовать как дикий. Не в смысле регулирования или законодательства, здесь как раз всё очень даже хорошо, а в смысле представленных услуг и продуктов. К сожалению, по большей части такая ситуация возможна из-за низкой финансовой грамотности населения. Я очень надеюсь, что текущий кризис заставит многих недавно испечённых инвесторов посмотреть на инвестиции более профессионально и выбирать в свой портфель активы или заказывать услуги более разумно.

Инструменты коллективных инвестиций прекрасный выбор для 95% инвесторов, но как я уже написал — в России он дикий. У нас огромная часть инвестиций приходится на покупку паев открытых инвестиционных фондов, которые предлагают управляющие компании. На сегодняшний день таких компаний 52 (по рэнкингу СЧА на INVESTFUNDS). Но как вы думаете, насколько равномерно распределены активы под управлением среди этих компаний. Катастрофически неравномерно! 80% всех активов приходятся только на шесть компаний, в названиях которых фигурируют имена хорошо известных всем банков (смотри диаграмму).

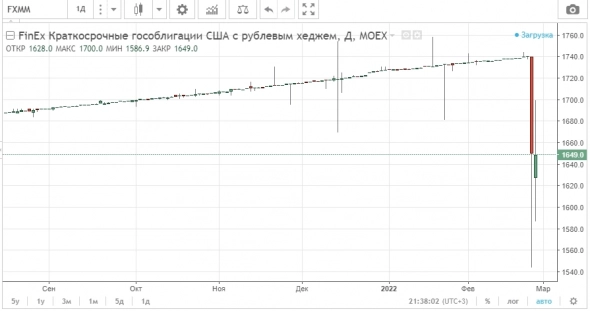

Авто-репост. Читать в блоге >>> Крах ETF в России

Крах ETF в РоссииЯ не раз писал, что не доверяю никаким фондам и даже ETF, несмотря на мощнейшую пропаганду индексного инвестирования в последние годы. По сути, ETF в России оказались такой же дырявой прокладкой, как и другие производные инструменты в условиях кризиса.

После дня Z в фондах начались большие проблемы:

- Цены акций многих биржевых фондов, торгующихся на Московской бирже начали сильно отрываться от расчетной цены. Хотя инвесторов уверяли, что такое невозможно.

- Затем и вовсе стопорнулся расчет стоимости чистых активов по фондам многих управляющих компаний, в том числе по 11 фондам FinEx.

Эта компания, как считалось, привнесла на российский рынок ту самую волшебную модель ETF — возможность частным инвесторам с небольшими деньгами вкладываться в широкий рынок, как бы иметь в своем микро портфельчике одновременно все акции, входящие в индекс, сектор или страну.

Авто-репост. Читать в блоге >>> Господа,каковы перспективы ПИФа или ETF на российские корпоративные облигации на горизонт пол года? В данный момент просадка относительно января составляет 15%.

Господа,каковы перспективы ПИФа или ETF на российские корпоративные облигации на горизонт пол года? В данный момент просадка относительно января составляет 15%.

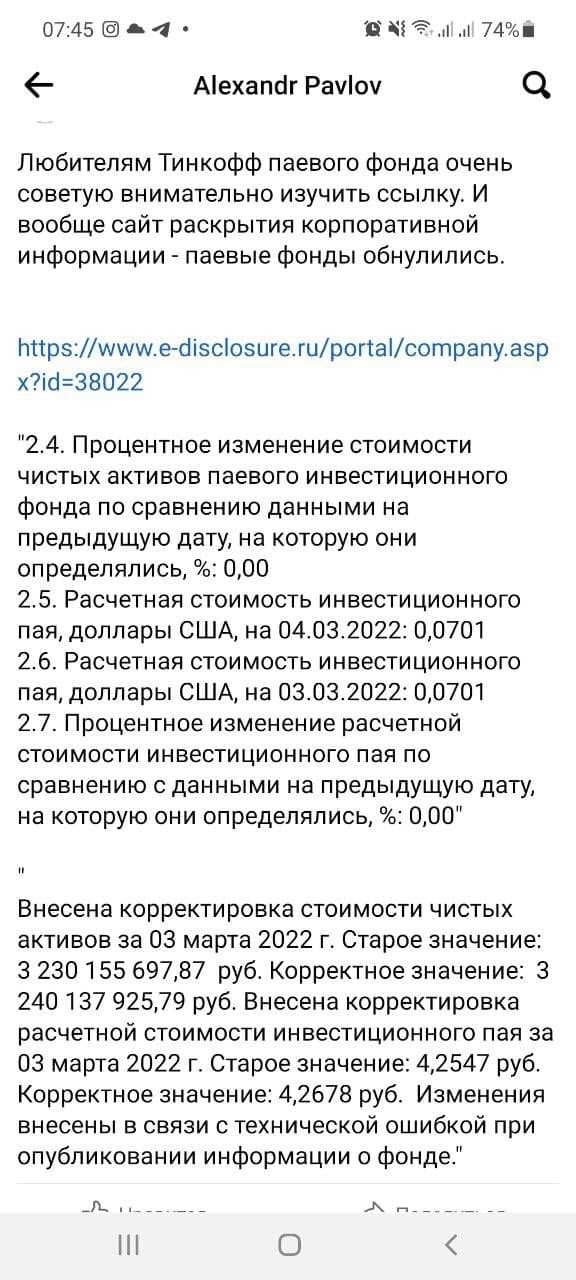

Авто-репост. Читать в блоге >>> ПИФы=0?

ПИФы=0?

Засыпали меня вопросами, на которые не могу дать ответ.

Пифами никогда не торговал, в структурки сам не лез, и другим не советовал. В принципе потому, что продукт сам по себе достаточно затратный. Сейчас еще и безвозвратный.

www.e-disclosure.ru/portal/company.aspx?id=38022&attempt=2

Олегу я много (несколько) раз предлагал сотрудничество.

Походу тренд обнуления надолго вошел в моду. Можно скупать инвесткомпании на корню.

t.me/bancaasia

Авто-репост. Читать в блоге >>> Что делать??? Первые действия....Консервативное вложение всегда побеждает зло

Что делать??? Первые действия....Консервативное вложение всегда побеждает зло

Не паниковать и достойно приветствовать новую реальность. Чем быстрее успакоитесь, тем быстрее голова станет холоднее. Сегодня я решил за это выпить и отдохнуть недельку.

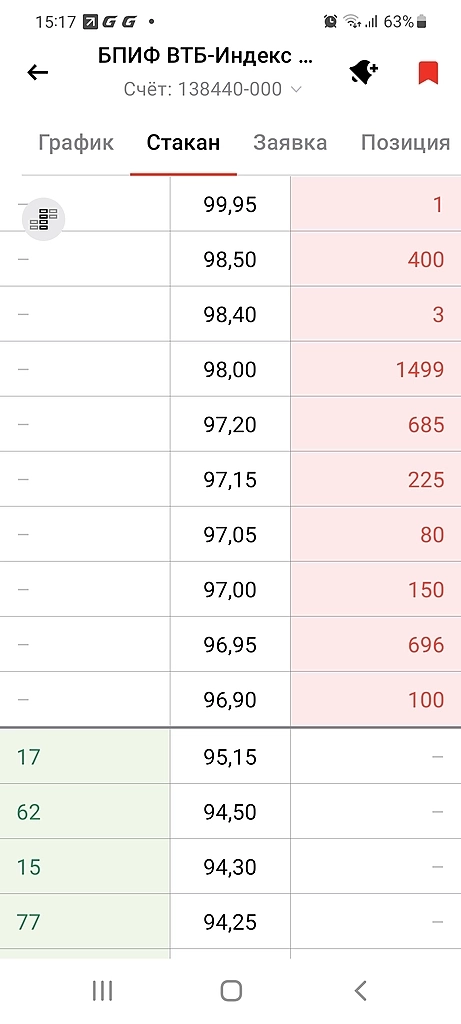

Я сделал правильный выбор в январе перелажил мой портфель 100% в VTBG, сегодня по фонду торги остановленны, но +12,42%. Я спокоен и идут отдыхать

Я рад что у меня получилось успеть занять свой стул в этой Музыкальной игре.

«Консервативное вложение всегда побеждает зло»

Авто-репост. Читать в блоге >>>

Паника на российской бирже: почему ETF продают по искаженной цене

Паника на российской бирже: почему ETF продают по искаженной цене

В мире происходят страшные события, и фондовый рынок в каком-то смысле является их отражением. В этой статье я объясняю некоторые происходящие сейчас на рынке явления — возможно, эта информация поможет вам избежать убытков от продажи активов по несправедливой цене.

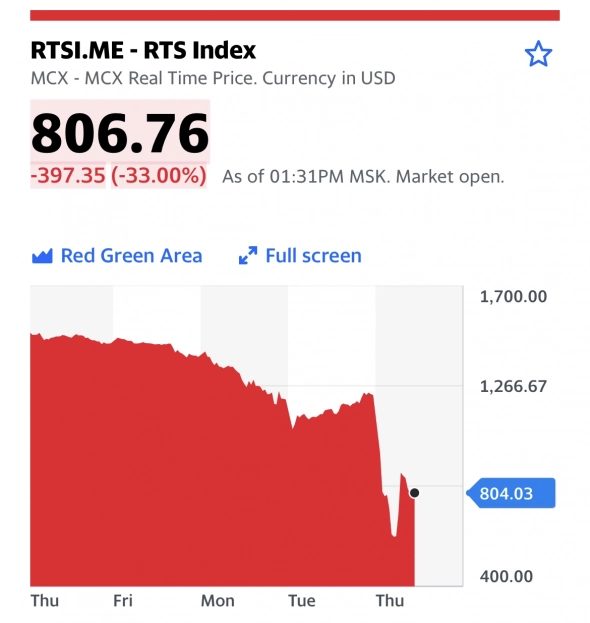

График индекса RTS 24.02.2022

То, во что никто особо не верил еще месяц назад, произошло. Россия де-факто развязала войну с соседней страной. Не буду касаться политической стороны вопроса, здесь всё слишком грустно (кратко написал свои мысли здесь) — давайте лучше поговорим про финансы.

Российский фондовый рынок, конечно, отреагировал на новости позавчерашней ночи шоком: индекс РТС на открытии рынка практически уполовинился, а от пика октября прошлого года падение составило почти 70%.

Не хочу здесь обсуждать, являются ли текущие уровни выгодными для покупки для долгосрочных инвесторов — тут каждый должен решать для себя сам (в условиях политической неопределенности такая инвестиция всё-таки продолжает нести в себе довольно большие риски). В этой статье я хотел поговорить немного о другом: о нарушении работы некоторых рыночных механизмов, которые обычно работают отлично — но сейчас могут привести к лишним потерям денег.

Авто-репост. Читать в блоге >>> Внимание к операциям с БПИФ/ ETF по рыночным ценам

Внимание к операциям с БПИФ/ ETF по рыночным ценамБудьте осторожны при совершении операций с БПИФ/ ETF по рыночным ценам. Для каждого фонда существует текущая справедливая стоимость (iNAV – он считается биржей каждые 15 секунд. Его можно найти на сайте биржи, добавив к тикеру латинскую букву «A», например DIVDA). Сверьтесь с этим показателем и не совершайте сделок, если рыночная цена отличается от него более чем на 3-4%. Используйте только лимитные заявки. Учитывайте риски ликвидности (маркет-мейкер может некоторое время отсутствовать в стаканах, при больших объемах покупок принимайте во внимание возможность более длинного горизонта владения).

источник dohod.ru

Авто-репост. Читать в блоге >>> Самый надежный фонд денежного рынка в РФ

Самый надежный фонд денежного рынка в РФ

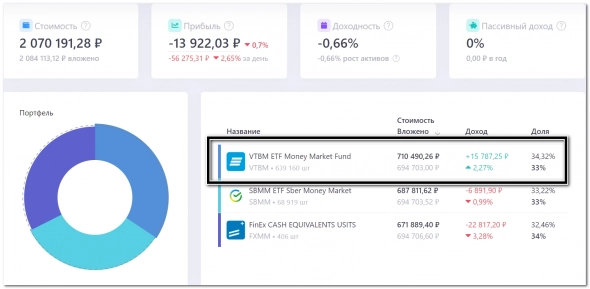

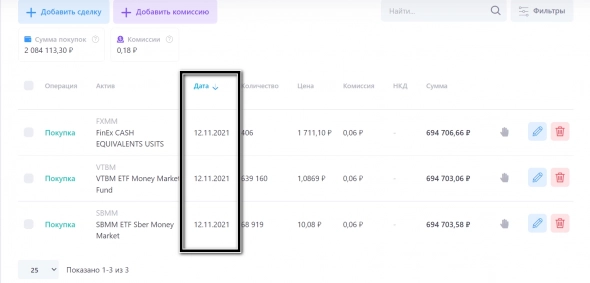

Скажем так на проверку в тяжелое время для Инвестора… самым надежным фондом где временно можно припарковать кэш стал фонд VTBM!!!

Остальные фонды от финекс FXMM и от Сбера SBMM оказались полной помойкой… в настоящее время со дня 12.11.2021г. формирования портфеля показывают отрицательную доходность!

Порошу запомнить что для парковки КЭШа можно использовать VTBM!

FXMM и SBMM это отрицательная депозитная доходность во время кризиса!

Авто-репост. Читать в блоге >>> Vanguard ,iShares (ETF с около 0 комиссией) на Мосбирже.

Vanguard ,iShares (ETF с около 0 комиссией) на Мосбирже.

Периодически читаю о том, что ЦБ РФ надеется, что в 2022г. иностранные ETF появятся на российских биржах.

Уполномоченные лица обязаны выкупать паи у конечных владельцев по их требованию, в том числе при ликвидации фонда.

Проблема в том, что законопроект не предполагает на территории РФ уполномоченных лиц иностранных фондов.

Центробанк намерен допустить не все иностранные ETF. Вот его требования:

— ценной бумаге присвоены коды ISIN и CFI, либо иностранный финансовый инструмент классифицирован Банком России в качестве ценной бумаги;

— бумага должна иметь листинг на иностранной бирже, соответствующей критериям ЦБ;

— ETF должен будет следовать индексу, список которых будет утвержден ЦБ;

у него должен быть маркет-мейкер, который будет поддерживать не менее 75% времени основной торговой сессии цену, отклоняющуюся от расчетной не более чем на 3%;

— средняя стоимость чистых активов ETF за последние три месяца составляет сумму, эквивалентную не менее чем 100 млрд руб.

Авто-репост. Читать в блоге >>> VTBA vs. FXUS

VTBA vs. FXUS

Оба биржевых фонда на индекс S&P500, но у VTBA комиссия на 0.09% ниже(забавно, буквально 2 недели назад была на 0.2% ниже), чем у FXUS. Но FinEx говорят, что на самом деле всё не так очевидно… что их фонд реплицирует индекс, а ВТБшный фонд лишь покупает iShares и докидывает свою комиссию.

Что скажут господа со смартлаба — адепты Джона Богла?

Авто-репост. Читать в блоге >>> Отвечаем на вопросы про ЗПИФ

Отвечаем на вопросы про ЗПИФДорогие смартлабовцы, всем привет! Поступило множество вопросов касательно наших ЗПИФ, спасибо за проявленный интерес. Отвечаем ниже:

Как развиваются ЗПИФы недвижимости — Арендный поток, Фастфуд?

По ЗПИФам линейки Арендный поток в конце 2021 года была завершена инвестиционная фаза – оставшийся неразмещенным капитал был проинвестирован в результате последних инвестиционных сделок, заключенных в Декабре.

Капитал фонда ФастФуд в течение 2-го полугода 2021 года был размещен на 40%, оставшийся капитал ожидается к размещению в ближайшие месяцы 2022 года.

В отношении собранных портфелей также ожидается их планомерное развитие за счет как качественного, так и коммерческого улучшения, включая потенциальную индексацию арендных ставок.

Будут ли в ближайшем будущем иные подобные проекты?

Новые фонды с инвестициями в сфере альтернативных инвестиций и в первую очередь в отрасли коммерческой недвижимости являются частью планов компании. В условиях низкой премии за отраслевой риск в мультипликаторах доходности готовой стабилизированной недвижимости, инвестиционный фокус будет сосредоточен в более доходных проектах с добавленной стоимостью (реконструкции и ре-девелопмент) и непосредственно в девелопменте.

Авто-репост. Читать в блоге >>>

Частные инвесторы в январе

Частные инвесторы в январе

Всем привет!

Рассказываем, как вели себя частные инвесторы на Московской бирже в январе. Количество частных инвесторов превысило 17,4 млн. Ими открыто 28,8 млн брокерских счетов. За месяц сделки совершали 2,8 млн человек — это максимальная активность частных инвесторов за историю российского рынка.

⠀

На слайдах — самые популярные российские и зарубежные акции, а также биржевые фонды. Делитесь в комментариях, как начался ваш год на бирже?

Авто-репост. Читать в блоге >>> Интервальный индексный ПИФ на Индекс МосБиржи: первая ребалансировка

Интервальный индексный ПИФ на Индекс МосБиржи: первая ребалансировка

В серии постов про интервальный индексный ПИФ идёт речь о виртуальном ПИФе, который собирается по Индексу МосБиржи и ребалансируется каждый квартал.

В первом посте купили акции на 297,385 млн. р., УК забрала себе комиссию за управления в размере 2,615 млн. р., что составило 0,879% от СЧА.

Точность отслеживания Индекса была не хуже, чем 0,61%.

Подготовка к ребалансировке

Перед ребалансировкой нужно знать:

1. Процентное содержание каждой бумаги в Индексе.

2. Процентное содержание каждой бумаги в ПИФе.

3. Наименования бумаг, включённых и исключённых из индекса.

4. Сумма, полученных дивидендов за прошедший квартал.

Процентное содержание каждой бумаги в Индексе

Узнаём из ежеквартальных отчётов МосБиржи, какие бумаги включены, а какие исключены из Индекса.

Бумаги Мечел ао исключены из Индекса. Веса остальных бумаг изменены так, чтобы в сумме было 100%.

Авто-репост. Читать в блоге >>>