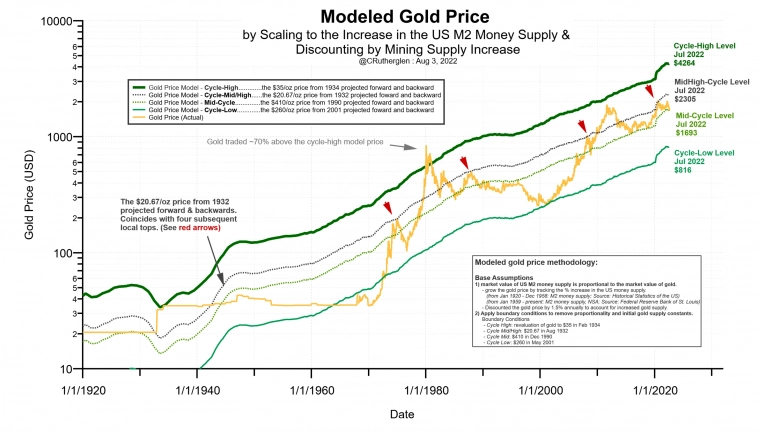

В одном из своих обзоров, я уже упоминал работы Криса Рутерглена.

Ключевая идея его модели цен на золото состоит в том, что стоимость всего доступного инвестиционного золота пропорциональна денежной массе. Как ни странно, одного этого предположения достаточно, чтобы разумно исследовать возможный диапазон цен.

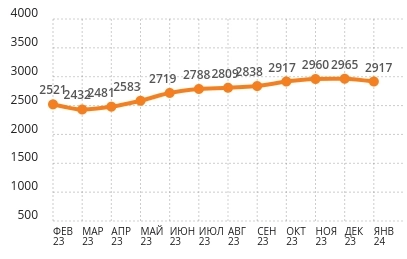

В недавней работе, он продолжает расширять предсказательную силу модели: а именно исследует факторы, которые приводят к высоким и низким циклам. Денежная масса растет, значит и золото растет, удобнее перейти в более «стационарную» систему. Для этого, можно перейти от переменной «цена на золото» к другой переменной: отношению спотовой цены к «среднему» уровню. Таким образом, от растущего графика

Авто-репост. Читать в блоге >>>