xfo

Вопрос: повышают ли ГО квартальных опционов перед экспирацией?

- 11 апреля 2017, 13:37

- |

- комментировать

- ★1

- Комментарии ( 2 )

Ответ на пост "В какой стране мира легче всего разбогатеть?"

- 21 сентября 2016, 16:17

- |

Исследование Knight Frank

content.knightfrank.com/research/83/documents/en/wealth-report-2015-2716.pdf

интересное, правда, оформлено ужасно. А автор с цифрами ошибся.

Там есть термин UHNWI («ухнь») — это чел с >30 лямами. В Норвегии ВСЕГО 2521 УХНь, или 50 человек/100к. В Швеции около 35, в UK — 16, в USA — 12.2. Эти цифры явно коррелируют с подушевым номинальным ВВП (ну или паритетом покупательной способности, потому что лям в Норвегии — не то же, что в USA) и коэфом расслоения доходов (чем сильнее расслоение, тем больше в руках млрдеров, и тем меньше мелких млнеров). У человека, рождённого в Норвегии и прожившего там всю жизнь, и возможно, получившего наследство в разных формах (необязательно в прямой денежной форме), вероятность быть УХНем сегодня 0.05%. В USA — 0.012%.

1. Обе вероятности настолько низки, что в одном вашем конкретном случае они не помогут.

2. Если вам 30-40 лет и вы со своим семейным, психологическим, психическим, совковым и прочим грузом переезжаете в богатенькую даже пусть Норвегию, вероятность даже 0.05% вам не светит. Не надо никого обманывать.

( Читать дальше )

Высокий комисс на российских акциях

- 06 сентября 2016, 13:58

- |

Мало того, что на российских акциях и так высокая комиссия, её ещё повышают. Помню, у биржи раньше минималка по оборотной части была 0.625 пипса, щас сделали 0.8 пипсов

moex.com/s1197

Это оборотка + большой фикс. Тариф без фикса — 1 пипс.

У брокеров вообще всё круто: крупные брокеры ставили раньше минималку где-то в 2-2.5 пипса (при условии довольно большого оборота в день), а так, для обычных торгашей — не вопрос, 4-8 пипсов. Сейчас аппетиты поумерили, минималку и требования к обороту уменьшили. Я в своё время для редкой торговли некоторыми низковолатильными инструментами (на комиссах много теряешь) перевёл деньги к одному брокеру, у которого был привлекательный тариф: 1.3 пипса без всяких оборотов, если на счету больше ляма.

Не забывайте, что маркетмейкер, который котирует спред, вынужден добавлять свою комиссию к спреду, поэтому если вы бьёте маркетами, вы косвенно платите вторую комиссию. На «Америке» наоборот, за Add Liquidity дают рибейт, т.е. маркетмейкер может даже сужать спред, и как следствие, вы можете заплатить меньше.

Всех всё устраивает?

Не ведитесь на "факты без комментариев", доверяйте, но проверяйте

- 29 августа 2016, 16:00

- |

«Факт»

РФ. Кредиты на ипотеку.Смотрим последний отчёт АИЖК. Я их давно посматриваю.

Июль 2014: 111.0 млрд

Июль 2015: 66.1 млрд

Июль 2016: 54.8 млрд

ahml.ru/wp-content/uploads/2016/04/itogi_polugodiya_2016.pdf

И за май

ahml.ru/wp-content/uploads/2016/04/20160706_market_may.pdf

По запросам читателей, помесячная динамика:

Блин, в отчётах и на графике даже июня нет, а июль не опубликован.

Июнь можно высчитать из двух отчётов: полугодового и майского. 665 — 550 = 115 млрд, что тоже выше ~88 за июнь 2015. В итоге весь 2016-й год явно выше 2015-го. Кроме января.

Вообще, очень много вставляется таких «фактов» про Россию за 2014-2016 год, где показатель с каждым годом падает. Типа катимся в жопу. А на самом деле он просто привязан к экспорту/нефти. И во многих других «фактах» в России всё плохо, ну, к этому уже все привыкли :)

( Читать дальше )

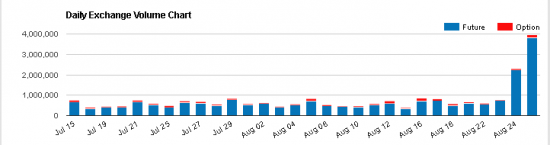

Резкий всплеск объёмов по фьючерсам на Казначейские облигации США на CME

- 26 августа 2016, 18:29

- |

Скриншот c 5-летних облиг, там самый сильный всплеск.

Такая картина по всем трежерям.

На каких биржах в мире, кроме ММВБ, есть ещё валютная секция ("биржевой форекс")?

- 19 августа 2016, 14:14

- |

Не то, чтобы мне сильно был нужен «биржевой форекс» и форекс вообще, но интересно, почему в России обмен валюты преимущественно централизован на одной бирже, а в остальном мире наоборот? Причём это живая валюта, не деривативы.

И сам факт общего стакана большой площадки (типа CME), который видят все и где твой лимитник видят все, а не кухонный стакан, который рисует тебе ДЦ и в котором заявка видна клиентам только этого ДЦ, если вообще видна.

Валютные фьючерсы на CME частично сюда относятся, т.к. они поставочные. Ройтерзы/Блумберги не относятся.

Есть Hotspot FX, который был куплен биржей BATS.

На некоторых биржах (EUREX, NSE) есть фьючерсы на валюты, но это опять не живая валюта, и объёмы там не очень, на EUREX объёмы вообще почти нулевые.

А ещё что есть?

Иллюзии техничского анализа, или "опять броуновское движение"

- 12 августа 2016, 14:14

- |

В дополнение к этому посту

smart-lab.ru/blog/343711.php

Возможно, я напишу очевидные вещи...

Многие знают про сравнение рынков и броуновского движения, но приверженцев технического анализа это не задевает. Кто-то считает его лженаукой, и я в целом тоже. А кто-то — если не наукой, то искусством, только очень субъективным. Одна фигура «двойная перевёрнутая жопа с ручкой» чего стоит. По нему написаны тонны макулатуры, по нему даже есть вопросы в экзамене ФСФР, звиздец :)

Ни разу не слышал, чтобы крупные алгоритмические хедж-фонды с сотнями математиков и программистов и миллиардными доходами заморачивались техническим анализом или занимались гаданием на кофейной гуще. Грубо говоря, всё, что они делают, — статистический арбитраж, т.е. тот самый поиск рыночных неэффективностей. В книге «Кванты» об этом написано. В общем, ничего нового.

Почему рынки стремятся к броуновскому движению? Очень просто. Мы зарабатываем на разности цен — купили дешевле, продали дороже. Я не математик и не буду тут какие-то выкладки делать, поэтому берём самый простой случай. На одном тике мы должны купить или продать, на следующем — закрыть сделки. Т.е. нам надо предсказать РАЗНИЦУ между двумя тиками. Что невозможно предсказать? Любое случайное число. Чтобы не было выгоды ни покупателям, ни продавцам, матожидание случайной величины должно быть равно 0. Т.е. берём процесс I(0) — это последовательность случайных чисел с матожиданием 0, а I(1) — её интеграл, который мы видим на графиках. Если это будет другой процесс, слишком многие начнут зарабатывать, пока всё опять не выровняется.

У I(1) есть свойство: фрактальная размерность = 0.5, т.е. ось Y, она же волатильность, раздувается пропорционально квадратному корню оси X, т.е. времени. Процесс с размерностью 0 соответствует белому шуму, 0.25 — розовому, 0.5 — красному (обычно пишут Brown — только это значит не «коричневый», хотя по цвету подходит, а Броуновский), 1 — чёрному, -0.25 или -0.5 (не помню) — голубой. Белый, розовый и красный шум можно сгенерить в звуковом редакторе. Сами по себе шумы определяются через спектральную плотность на логарифмической шкале, но связь с фрактальной размерностью прямая. Есть ещё определения через индекс Хёрста или ещё какие индексы. На самом деле это всё одно и то же, просто разные системы координат.

Когда я вижу, как в книжках по эконометрике всё исследуют и исследуют какие-то характеристики случайных процессов (обычно околоброуновских, на которых нельзя заработать), не могу понять, зачем весь этот математический онанизм? Авторы этой херни придумали какую-то стратегию, что-то заработали на рынке? Зачем надо так усиленно изучать рынок, которого нет, и на котором ты не собираешься заработать (потому что его нет и потому что на нём в принципе нельзя заработать)?

Каюсь, сам когда-то пытался создать стратегию заработка на броуновском движении. Ну, хорошо, доказал кто-то там в 19 веке, что это невозможно. А вдруг возможно? :) Ну, небольшой результат есть: после прочтения книг про фрактальную размерность, индекс Хёрста и цвета шумов пришёл к выводу, что можно заработать на любом не-броуновском шуме, т.е. с размерностью, отличной от 0.5. Просто для разных коэффициентов нужны разные стратегии. Говоря по-человечески, меньше 0.5 — контртрендовые, больше 0.5 — трендовые :) На самом деле, ничего удивительного, т.к. для всех таких процессов первая разность (т.е. то, что мы должны предсказывать, мы же на разности зарабатываем) имеет память.

( Читать дальше )

Спреды на фьючерсы, деривативы, валютный своп, CME, Московская биржа и всё такое

- 15 июля 2016, 02:13

- |

Участник Denis2013 недавно поднял интересную тему

smart-lab.ru/blog/338943.php

а именно тему календарных спредов на фьючерсы. Интересная она потому, что:

- Это отдельные инструменты со своей ликвидностью, маржой, стаканами и своими собственными стратегиями, хоть они часто позиционируются как инструменты просто для удобного перекладывания из ближнего фьючерса в дальний (в самих проспектах CME видел такое)

- Там проходят достаточно большие объёмы (разумеется, в контрактах, не в деньгах), но, как я заметил, на CME, по крайней мере, эти объёмы в общие отчёты не идут. Подробности в конце поста.

- Сама по себе тема календарных спредов на фьючерсы довольно слабо освещается, даже на сайтах бирж их надо хорошенько поискать.

- За счёт низкой маржи можно нарисовать большой объём в ОИ, имея не так много денег. Спред — это линейный дериватив на фьючерс, в отличие от опциона, и у него низкая волатильность. Как тут выясняется, есть ещё деривативы на спреды — бабочки, кондоры и проч., у которых маржа ещё ниже.

( Читать дальше )

теги блога xfo

- CME

- forex

- акции

- ангола

- беларусь

- брокеры

- Броуновское движение

- валютная биржа

- валютный рынок

- ВВП

- газ

- грааль

- доллар

- доходы

- зкспорт

- импорт

- инвестиции

- казначейские облигации США

- календарный спрэд

- китай

- комиссия

- ликвидность

- миллер

- миллиардеры

- миллионеры

- Мировые биржи

- ММВБ

- Московская Биржа

- нефть

- Обмен валюты

- объем

- олигарх

- опционы

- оффтоп

- прикол

- пшеница

- российские акции

- россия

- рубль

- своп

- социализм

- спред

- сша

- тарифы

- тесла

- технический анализ

- топливо

- трежериз

- украина

- Усманов

- финансовые рынки

- форекс

- фрс

- Фьючерсы

- эконометрика

- экономика

- юмор