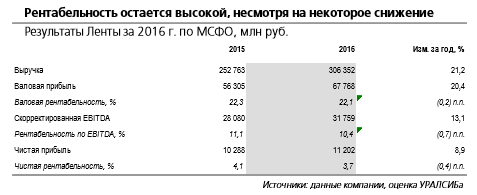

Выручка возросла на 21% год к году, EBITDA на 13% – на уровне прогноза. Вчера Лента опубликовала достаточно хорошие результаты за 2016 г. по МСФО, оправдавшие ожидания рынка на уровне выручки и прибыли. Так, выручка увеличилась на 21% (здесь и далее – год к году) до 305 млрд руб. (4,6 млрд долл.). Скорректированная EBITDA выросла на 13% до 31,8 млрд руб. (474 млн долл.), что на 0,4% больше консенсуспрогноза. Скорректированная рентабельность по EBITDA снизилась на 0,7 п.п. до 10,4%. Чистая прибыль увеличилась на 9% до 11,2 млрд руб. (167 млн долл.).

Валовая рентабельность несколько снизилась. Валовая рентабельность Ленты снизилась на 0,2 п.п. до 22,1% из-за негативного влияния ценовых инвестиций, которое не было полностью компенсировано улучшившимися условиями поставок и ростом эффективности. Общие и административные расходы в процентах от выручки составили 11,4%, увеличившись на 0,5 п.п. и отразив открытие большого количества новых магазинов, а также приобретение активов сети Kesko в России в конце прошлого года. Чистый долг компании был равен на конец года 89,2 млрд руб. (1,4 млрд долл.), что эквивалентно 2,8 скорректированной EBITDA за предыдущие 12 мес. Согласно новой стратегии, Лента ставит цель к 2020 г. удвоить свою торговую площадь и стать третьим по величине ритейлером в России. В 2017 г. компания планирует открыть 30 новых гипермаркетов, около 50 супермаркетов и прогнозирует капзатраты на уровне 40 млрд руб.

Один из наиболее привлекательных российских ритейлеров. Отчетность Ленты за 2016 г. подтверждает, что, несмотря на некоторое замедление роста выручки и снижение рентабельности, компания остается одним из лидеров сектора по этим показателям. Результаты Ленты смотрятся выигрышно на фоне последней отчетности Магнита и Группы Дикси. При этом ситуация в экономике и на потребительском рынке остается неопределенной. У нас нет рекомендации по акциям Ленты.Уралсиб