АЛРОСА ОПУБЛИКОВАЛА СЛАБЫЕ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ЗА 4К16

Выручка составила 61,5 млрд руб., что чуть ниже ожиданий (-2% по сравнению с консенсус-прогнозом, -2% по сравнению с прогнозом Атона, -11% кв/кв) из-за снижения объемов продаж в 4К16 и укрепления рубля. Показатель EBITDA упал на 32% кв/кв, достигнув 26,4 млрд руб. и отстав от консенсус-прогноза на 10% (-13% по сравнению с прогозом Атона) на фоне более высоких, чем ожидалось, расходов на зарплаты в связи с индексацией и годовыми бонусами для сотрудников, и роста затрат на топливо после переклассификации затрат на покупку электроэнергии. В 2016 году Алроса зафиксировала прибыль от курсовых разниц из-за переоценки долларовых кредитов на фоне укрепления рубля, которая составила 32,1 млрд руб. (против нашего первоначального прогноза в 30 млрд руб.), а чистая прибыль составила 133,5 млрд руб., что предполагает дивиденды 9,1 руб. на акцию за 2016 при коэффициенте выплат 50%, соответствуя доходности приблизительно 10%. Во время телеконференции компания сделала несколько важных заявлений: 1) прогноз по добыче и продажам на 2017 составляет 39,0 млн карат (ранее 39,2 млн карат); 2) запасы алмазов снизились до 19 млн карат, но дальнейшего роста или снижения не планируется; 3) новый президент Сергей Иванов будет придерживаться текущей стратегии компании.

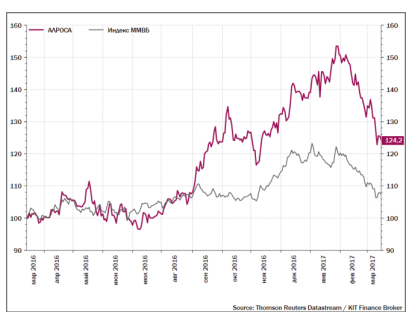

Слабые показатели были ожидаемыми после ранее зафиксированного снижения выручки в ноябре-декабре. Мы считаем, что рынок не обратит внимания на результаты за 4К, сфокусировавшись на восстановлении рынка алмазов, которое отразилось в росте выручки за январь-февраль. Мы считаем, что опасения в отношении изменения стратегии преувеличены и предлагаем использовать падение котировок Алросы для покупки. Алроса торгуется с мультипликатором EV/EBITDA 2017П равным 4,0x, существенно ниже среднего мультипликатора мировых диверсифицированных производителей, составляющего 5,2x.АТОН