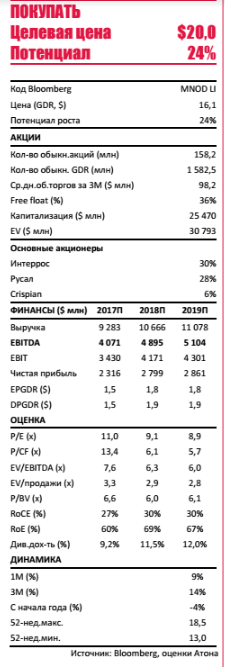

Мы повышаем рекомендацию по Норникелю до ПОКУПАТЬ, вразрез с консенсус- прогнозом, а также повышаем нашу целевую цену до $20/GDR. Акции Норникеля отстали от корзины металлов на 20%, и мы ожидаем их рост, когда рынок начнет повышать прогнозы по финансовым показателям с учетом стремительно растущих цен на металлы. Сильная статистика по запасам и спросу предполагает, что в акциях компании продолжает усиливаться позитивный импульс на фоне прогнозов по экономическому росту в Китае и ужесточения законодательства по охране окружающей среды в стране, а также за счет ослабления доллара. Норникель по- прежнему предлагает высокие дивиденды доходность за год, по нашим оценкам, превысит 9,0%, и мы прогнозируем, что финальные дивиденды составят $1,1/GDR, обеспечив доходность 6,8. При спотовых ценах на металлы и курсе рубля Норникель торгуется с мультипликатором EV/EBITDA 2018П 6.0x против своего среднего 5-летнего значения 6.6x и среднего мультипликатора 7.1x у производителей меди/никеля.

Цены на металлы стремительно растут на фоне прогнозов по росту в Китае и ослабления доллара: тренд сохраняется

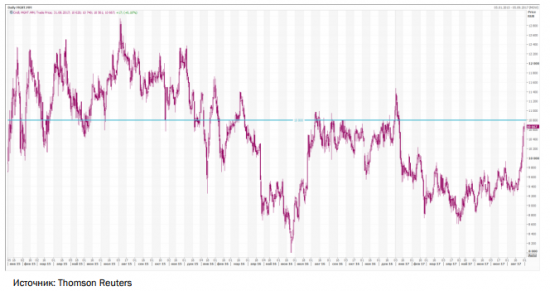

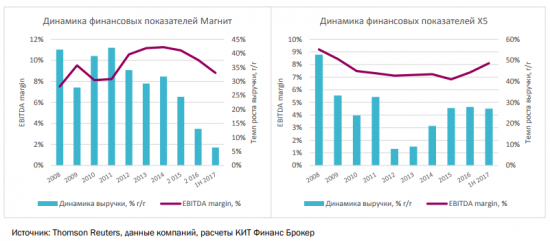

Цены на металлы взлетели на ожиданиях экономического роста в Китае и позитивном прогнозе по мировому спросу. Их также поддерживает ослабление доллара и опасения в отношении потенциальных перебоев с поставками из-за ужесточения законодательства по охране окружающей среды в Китае. Фундаментальные факторы спроса и предложения улучшаются, что видно по снижению запасов никеля в Китае (-35% с начала года, согласно Antaike) и сокращению запасов меди на LME.

Мы считаем, что позитивный импульс продолжит усиливаться, хотя устойчивость ралли все еще вызывает сомнения. Кроме того, цены на никель и медь существенно отстали от роста цен на сталь в Китае.

Акции не отражают стоимость корзины металлов: дешевая оценка с корректировкой по рынку

Несмотря на недавнее ралли, акции Норникеля демонстрируют отстающую динамику по сравнению со скорректированной по курсу рубля корзиной металлов отставание на 20% предполагает сохранение потенциала роста, даже если цены на металлы просто консолидируются вблизи текущих уровней. С корректировкой по рынку на цены металлов и курс рубля, EBITDA Норникеля в 2018 году должна составить $5,0 млрд, по нашим оценкам, что на 10% выше текущего консенсус-прогноза.

Мы считаем, что акции компании пойдут наверх, когда рынок начнет учитывать в прогнозах рост цен на металлы, в результате чего вырастут консенсус-прогнозы. На спот-ценах на металлы, Норникель торгуется с мультипликатором 6.0x EV/EBITDA 2018П, ниже своего среднего 5- летнего значения 6.6x.

Дивиденды могут приятно удивить: финальная дивидендная доходность за 2П17 до 6,8%

Мы прогнозируем, что EBITDA 2017 составит $4,1 млрд (консенсус-прогноз составляет $4,0 млрд) и ожидаем, что чистая долговая нагрузка на конец 2017 достигнет 1.83x, чуть выше порога 1.8x, а финальные дивиденды составят $1,8 млрд или $1,1 на ГДР, что соответствует доходности 6,8%. Таким образом, привлекательная дивидендная история сохраняется, и общая доходность за год составит, по нашим оценкам 9%. Учитывая, что промежуточные дивиденды за 1П17 были невысокими ($0,6 млрд), финальные дивиденды будут сильно зависеть от прогноза по EBITDA доходность составит 5,7% при консенсус-EBITDA $4,0 млрд и 4,9% при $3,9 млрд. При скорректированных по рынку прогнозах Норникель должен выйти на EBITDA $5,0 млрд в 2018 и выплатить дивиденды $1,9/GDR, что соответствует доходности 12%.АТОН

Что может пойти так и не так? Катализаторы и риски

Катализаторы: 1) День стратегии (конец ноября), в рамках которого будет представлена обновленная информация по новым кластерам Норникеля; 2) дата закрытия реестра для выплаты дивидендов за 1П17 (19 октября, доходность 2,4%) – исторически акции быстро отыгрывают снижение после отсечки; 3) финансовые результаты за 2017 (март 2018), демонстрирующие, что капзатраты во 2П и оборотный капитал могут вырасти меньше, чем прогнозировалось. Риски: 1) разворот в макроэкономических показателях коррекция в ценах на металлы, укрепление рубля; 2) снижение годового прогноза по производству (хотя Норникель отметил, что такая вероятность несколько упала после публикации результатов за 1П); 3) глобальная нестабильность из-за напряженности в отношениях с Северной Кореей.