Новатэк - СДП снизился на 6% квартал к кварталу из-за выплат по налогу на прибыльРезультаты по МСФО за 3 кв. 2017 г: рост EBITDA на 3% квартал к кварталу

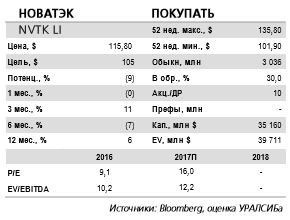

Показатель EBITDA вырос на 12% год к году в долларах, чуть выше прогнозов. Вчера НОВАТЭК отчитался по МСФО за 3 кв. 2017 г. Выручка возросла на 3,3% год к году и 1,5% квартал к кварталу, составив 131 млрд руб. (2,21 млрд долл.), что на 1% выше нашей оценки и консенсус-прогноза. Показатель EBITDA увеличился на 2,6% год к году и 3,1% квартал к кварталу до 45,1 млрд руб. (0,76 млрд долл.), на 1% выше нашей оценки и ожиданий рынка. В долларовом выражении показатель EBITDA вырос на 12% год к году и практически не изменился квартал к кварталу. Рентабельность по EBITDA снизилась на 0,3 п.п. год к году и выросла на 0,6 п.п. квартал к кварталу до 34,5%. Чистая прибыль увеличилась на 3,4% год к году и более чем на 1000% квартал к кварталу, достигнув 37,7 млрд руб. (0,64 млрд долл.), на 8% выше нашего и консенсусного прогнозов.

Падение объемов продаж жидких УВ связано с ростом товарных запасов. Объемы продаж газа снизились на 3,4% квартал к кварталу и на 3,9% год к году до 13,9 млрд куб. м, при этом упали продажи газа непосредственно с месторождений, а поставки потребителям, на долю которых приходится 96% от общих, мало изменились год к году. Это снижение было компенсировано ростом средней регулируемой цены на газ на 3,9% начиная с июля 2017 г. Более значительным было снижение объема продаж жидких углеводородов – на 8,6% квартал к кварталу и на 11,1% год к году до 3,72 млн т. В частности, поставки нафты на рынок упали на 18% квартал к кварталу и на 12% год к году до 0,87 млн т. Мы считаем, что падение объемов продаж жидких УВ квартал к кварталу объясняется ростом товарных запасов в 3 кв. по сравнению с их уменьшением во 2 кв. Как следствие, можно ожидать роста объема продаж по мере ликвидации этих запасов в 4 кв. 2017 – 1 кв. 2018 г. Рост выручки и EBITDA был обеспечен ценами и экспортными нетбэками на нефть, конденсат и нефтепродукты, а также небольшим ослаблением рубля в 3 кв. Так, чистая экспортная цена нафты выросла на 20% квартал к кварталу и на 23% год к году до 27,5 тыс. руб./т.

СДП снизился на 6% квартал к кварталу из-за выплат по налогу на прибыль. Без учета движения оборотого капитала операционный денежный поток (ОДП) снизился на 14% год к году и на 13% квартал к кварталу до 34,6 млрд руб. Основная причина снижения – увеличение выплат по налогу на прибыль, которое не отразилось на EBITDA, но повлияло на ОДП. Благодаря снизившимся капзатратам уменьшение свободного денежного потока (СДП) было умеренным – на 19% год к году и 6% квартал к кварталу до 29 млрд руб. Основной вопрос на 2018 г. – объем инвестиций как в поддержание добычи, так и на подготовку нового проекта «Арктик СПГ-2». Мы полагаем, что менеджмент может прокомментировать планы по затратам на поддержание добычи в ходе сегодняшней телефонной конференции. Рекомендуем ПОКУПАТЬ акции НОВАТЭКа

Уралсиб