Результаты по МСФО за 3 кв. 2017 г.: EBITDA выросла на 24% год к году, ОДП – на 61%

Рост EBITDA в долларах — 36% год к год и 13% квартал к кварталу. Вчера Газпром нефть отчиталась по МСФО за 3 кв. 2017 г. Выручка возросла на 14% год к году и на 7,9% квартал к кварталу до 513 млрд руб. (8,7 млрд долл.), что на 1,5% выше консенсусного прогноза. Показатель EBITDA (рассчитанный как OIBDA, то есть сумма операционной прибыли и амортизации) вырос на 23,8% год к году и на 16,8% квартал к кварталу до 124 млрд руб. (2,11 млрд долл.), превысив прогноз на 3,8%. В долларовом выражении EBITDA увеличилась на 36% год к году и на 13% квартал к кварталу. Рентабельность по EBITDA выросла на 1,9 п.п. год к году и квартал к кварталу до 24,2%. Чистая прибыль возросла на 36% год к году и на 58% квартал к кварталу до 78 млрд руб. (1,32 млрд долл.), оказавшись на 6,7% выше рыночного прогноза.

Значительный ОДП отчасти благодаря влиянию оборотного капитала. Выручка и EBITDA Газпром нефти выросли квартал к кварталу в основном благодаря повышению цен и нетбэков Urals и нефтепродуктов. По нашим оценкам, цена месячного контракта Brent и цена Urals выросли на 5% квартал к кварталу – до 52,1 долл./барр. и до 51 долл./барр. соответственно. В рублевом выражении цена Urals увеличилась на 8% квартал к кварталу до 3,01 тыс. руб./барр., а цена за вычетом экспортной пошлины (экспортный нетбэк) – на 11% до 2,37 тыс. руб./барр. Операционный денежный поток (ОДП) компании с поправкой на изменение оборотного капитала увеличился на 25% год к году и на 22% квартал к кварталу до 107 млрд руб. (1,81 млрд долл.). При этом рост ОДП был значительно выше год к году – 61% до 145 млрд руб. (2,45 млрд руб.) Важным фактором роста ОДП стало увеличение кредиторской задолженности на 22 млрд руб. (0,4 млрд долл.) в течение квартала. Благодаря стабильным капитальным затратам СДП вырос на 81% квартал к кварталу до 56 млрд руб. (0,95 млрд долл.).

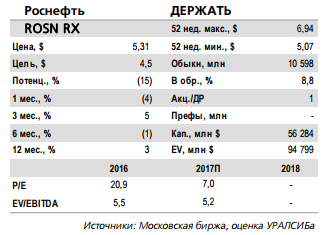

Менеджмент ожидает роста дивидендов. Компания не планирует переносить освоение новых месторождений из-за договоренностей РФ с ОПЕК, поскольку налоговый режим новых месторождений предпочтительнее, чем старых. В любом случае Газпром нефть ожидает, что средняя экономика барреля по компании несколько улучшится с вводом новых месторождений. Отвечая на вопрос о том, планирует ли компания увеличить коэффициент дивидендных выплат по примеру других компаний сектора, менеджмент заявил, что можно ожидать значительного роста дивидендов за 2017 г. Промежуточный дивиденд за 9 мес. 2017 г. – 10 руб./акция – был всего на 6% ниже дивиденда за весь 2017 г. Применение коэффициента выплат 25% к прибыли 2017 г. при сохранении цены Brent в диапазоне 57-62 долл./барр. до конца года может привести к росту дивиденда за 2017 г. на 35–40% до 14–15 руб./акция с доходностью 5–6%. Мы рекомендуем ДЕРЖАТЬ акции компании.