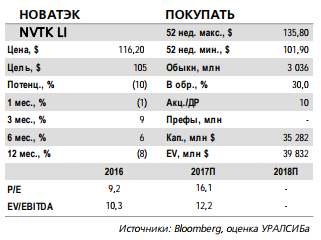

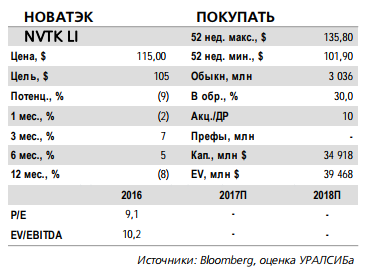

«НОВАТЭК» ожидает в 2018 году сохранить себестоимость добычи газа на уровне 2017 года — $0,6-0,6 бнэ, следует из стратегической презентации компании.

«НОВАТЭК» приобрел «Севернефть-Уренгой» у «Еврохима» за 13,2 млрд рублей, рассказал зампредправления компании Марк Джетвей на Дне стратегии компании.

«НОВАТЭК», запустив «Ямал СПГ» и оправив первый танкер ледового класса со сжиженным газом, продемонстрировал, что теперь он тоже, как и «Газпром» является экспортером природного газа. Это иной статус, и позиционирование компании в качестве мирового игрока требует, по мнению менеджмента компании, смены бренда. Безусловно запуск завода и расширение ресурсной базы привлекает внимание инвесторов, поэтому достижение акциями отметки в 700 рублей не придется долго ждать. К тому же приобретение месторождения Севернефть-Уренгой усиливает бизнес «НОВАТЭКа» на внутреннем рынке газа, что также воспринимается позитивно.Лосев Александр

«Спутник — Управление капиталом»