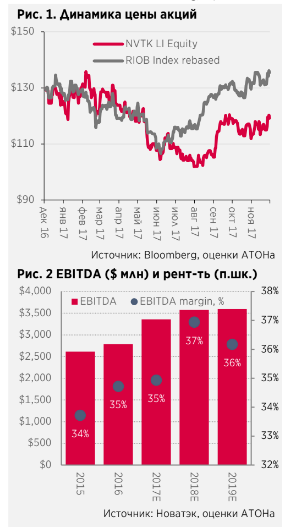

На прошлой неделе менеджмент Новатэка представил новую долгосрочную стратегию компании до 2030. Главный посыл заключается в том, что в отличие от любой другой компании в российском нефтегазовом секторе, Новатэк остается на траектории роста.

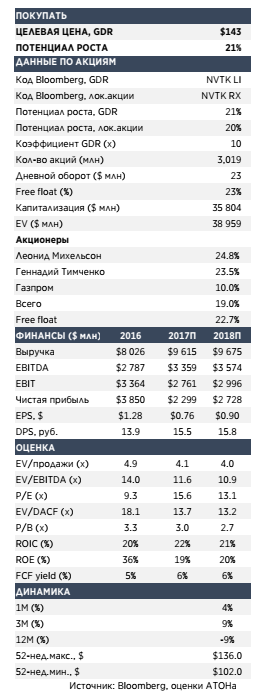

Мы считаем, что эта мысль была успешно донесена до рынка и благоприятно воспринята им. Новатэк предоставил много технических деталей по предстоящим инвестиционным проектам и описал все факторы, влияющие на будущий рост добычи. С учетом этого мы обновили нашу модель оценки, которая впервые включает в себя проект Арктик СПГ-2. Мы повышаем нашу 12-месячную целевую цену до $143/GDR (841 руб. за локальную акцию) со $135/GDR и сохраняем нашу рекомендацию ПОКУПАТЬ.История роста сохраняется

Основной посыл в презентации Стратегии компании до 2030 в Москве на прошлой неделе заключался в том, что Новатэк остается историей роста в российском нефтегазовом секторе. Мы считаем, что этот посыл был убедительно донесен до инвестиционного сообщества. Компания ожидает среднегодовых темпов роста добычи 5,9% и 4,0% до 2030 для природного газа и жидких углеводородов соответственно. В число точек роста входит расширение парка СПГ наряду с запуском новых месторождений, ориентированных на внутренний рынок газа, и разработка новых залежей. В 2018 году компания может продемонстрировать неизменный уровень добычи г/г, но такая ситуация будет наблюдаться во всей отрасли из-за продления соглашения ОПЕК+. Запуск новых проектов в 2019 году, а также наращивание мощности Ямал СПГ должно вернуть Новатэк на траекторию роста.

Новый краткосрочный инвестиционный цикл до 2019, резкий рост FCF после

После двухлетней передышки в 2016-17, Новатэк планирует значительно увеличить свои капзатраты в 2018-19 гг., инвестируя в проекты роста в добыче, переработке и транспортировке и локализацию производства оборудования для СПГ. Капитальные затраты должны достигнуть максимума в 2019 году, после чего в 2020 произойдет значительное снижение – практически до уровней капзатрат на поддержание и ремонт. Это должно совпасть с запуском большинства ПХГ-проектов и наращиванием мощности Ямал СПГ. В совокупности, это должно привести к существенному росту FCF Новатэка, также за счет сокращения капвложений, скачка в OCF на фоне роста добычи и получения первых дивидендов от СП (Арктикгаз, Ямал СПГ), которые должны значительно увеличиться после 2020 года после погашения долга.

Дивидендная история после 2020

С достаточно высоким FCF и низкой долговой нагрузкой у Новатэка будут возможности увеличить дивидендные выплаты выше выплачиваемых в настоящий момент 30% от чистой прибыли по МСФО. Другими словами, помимо истории роста, компания может превратиться в дивидендную историю, учитывая, что исторически Новатэк предлагал довольно умеренную дивидендную доходность 2%.

Риски

На наш взгляд, колебания цен на нефть представляют собой ключевой риск для акций Новатэка. Более того, возможное отклонение от объявленных планов роста добычи и капзатрат (т.е. стройки дольше и дороже) может разочаровать инвесторов, хотя мы считаем этот риск низким, учитывая, что компания продемонстрировала успешное достижение задач, поставленных в своей предыдущей Стратегии 2011. Задержка с получением дивидендов от ключевых СП может также потенциально снизить инвестиционную привлекательность Новатэка.АТОН