комментарии Ренат Валеев на форуме

-

Сегодняшний шпиль на Ri

Сегодняшний шпиль на RiСегодня утром произошёл шпиль.

Что означают такие «шпили» (см. пост выше) и когда они происходят? Есть следующие варианты:

а) произошла ошибка “fat finger” (с англ. – «толстый палец»). Такое случается, когда трейдер заводит торговую заявку вручную и случайно цепляет еще одну цифру клавиатуры своим толстым пальцем. Ордер получается в 10 раз больше. Да, такое иногда бывает.

б) кто-то на самом деле хотел купить крупный объём, купил и против него тут же много продали, «загасив» движение. В данном случае этот сценарий мне кажется маловероятным, т.к. какой смысл было так бить по рынку? Исполнение было бы очень неэффективным. Нефть и SnP на выходных стояли.

в) книга ордеров была пустая, или, другими словами, стакан был разряжен, то есть в нём имелись участки вакуума, через которые цена перепрыгнула очень быстро. Короче, недостаток ликвидности. Скорее всего, сегодня утром было именно это. Еще зацепило стопы шортильщиков.

Авто-репост. Читать в блоге >>> Механика индекса РТС

Механика индекса РТСОдин читатель канала попросил прокомментировать поведение индекса РТС: якобы двигается он нелогично, не коррелируя ни с рублем, ни с макроэкономикой. На повестке дня кризис, всё плохо, а он растёт.

Сделаем шаг назад. Обо всём по порядку.

Во-первых, свойство рынка двигаться нелогично – обычное явление. Норма. Чем раньше вы к этому привыкнете и включите это в предпосылки своей торговли, тем лучше.

Во-вторых, видимость «нелогичности» отнюдь еще не означает, что в рынке нет логики. Просто вы что-то не догоняете (как, к примеру, я недавно с шортом по нефти). Скорее всего: а) у вас недостаточно информации и вы что-то упускаете б) вы не до конца понимаете закономерности.

Про рынок можно сказать, что в нём вообще нет логики, а можно и сказать, что он абсолютно логичен. И то, и то будет верно. Это уже философия.

Что касается индекса РТС.

Прежде всего, надо понимать, от чего он зависит, а зависит он от:

а) курса доллара. Посмотрите формулу расчёта индекса РТС. Этот индекс – долларовый. Растёт доллар – РТС падает. Растёт рубль – РТС растёт. Акции могут вообще стоять на месте, но, если курс рубля растёт, – индекс РТС будет расти. Курс рубля зависит, естественно, от нефти.

Авто-репост. Читать в блоге >>> Нефть и шорт CL-6.20

Нефть и шорт CL-6.20На текущем уровне риск по нефти кажется мне ассиметричным (большая вероятность большого падения).

Думаю, это хороший уровень для шорта ближайшего фьючерса CL-6.20.

Disclaimer: в свете последних событий на московской бирже, игра с нефтью крайне опасна! Действуйте на свой страх и риск!

кстати про нефть:

- Долги нефтяной отрасли США – 744 млрд. долл.

- Долги всех корпораций США – 7.9 трлн. долл.

- Рейтинг 52% долгов нефтяных компаний – ниже investment grade;

- Нефтяной сектор – это лишь 2.6% ВВП США (28% в 1980). Это мало.

- Многие компании близки к состоянию банкротства

- Exxon Mobil когда-то стоил 500 млрд. Сейчас – 139 млрд.

- Количество скважин в США упало до 465 на 45% за 5 недель

- Это близко к историческим минимумам (404 в 2016, 488 – в 1999)

- Половина перерабатывающих мощностей находится в Мексиканском заливе

- Здесь же почти половина объема всех хранилищ

- «Худшие проблемы с логистикой произойдут в мае» — пишет Standard Chartered

- «Ралли по Brent выше 25 – надо продавать» — пишет Standard Chartered

- Royal Dutch Shell – срезал дивиденды впервые со Второй мировой

- В 2020 спрос на энергию в США упал на 6% — самое большое падение за 70 лет.

- Мнучин: «Работаем над расширением хранилищ. Возможно, добавим несколько место для хранения нескольких сот миллионов баррелей»

- Стратегический резерв США имеет объем на 714 млн. баррелей. 636 – заполнено на середину апреля (т.е. 78 свободно)

- Cushing, Oklahoma (куда идут поставки от фьючерса на WTI) заполнен на 70% (остается 22.8 млн), но трейдеры говорят, всё уже забукировано.

- Другой источник: максимум вмещается 76 млн. Осталось 12.6 свободно.

- За прошлую неделю Кушинг заполнился на 3.7 млн.

- До экспирации июньского фьючерса (19 мая) с той недели – остается, выходит, еще 3 недели. 3х3.7 = 11.1 заполнится.

- Marketwatch: Кушинг заполнится к концу мая.

- Director of energy at Mizuho Securities «Кушинг заполнится в течение 3-4 недель». Общие хранилища США – в течение 14 недель.

- Трамп говорит, что скоро объявит план.

- Нефтяные компании в США сокращают добычу

- Норвегия сокращает добычу на 0.250 млн. Впервые за 18 лет.

- Предложение нефти встретится со спросом в ближайшие 2 месяца.

- Недавние данные по нефти показали, что запасы в США выросли меньше, чем ожидалось. Это сдвинуло математику на 2 недели.

- Рассматриваются другие меры хранения: контейнерные корабли (в которых хранят другие жидкости), а также хранение под землей в самих скважинах.

- Последний способ считается опасным, т.к. может испортить залежи.

- Заполняют поезда

- Trafigura: «Худшее позади»

- Китай по дешевке закупает нефть в стратегический резерв

_______________

telegram: renat_vv

Авто-репост. Читать в блоге >>> Результаты Уоррена Баффета в 1 квартале

Результаты Уоррена Баффета в 1 кварталеBerkshire Hathaway, холдинг Уоррена Баффета, отчитался о результатах 1 квартала 2020:

• Убыток 49.7. млрд долл. в первом квартале;

• Это максимальный убыток за историю компании;

• Однако это с 1 января по 31 марта (с 31 марта рынок вырос на где-то 10% — это примерно +20-30 млрд. для фонда);

• Компания наращивает денежный резерв. Сейчас он 137 млрл. долл. (хотя этот запас рос и до этого, и в 2019, и 2018, и 2017, и в 2016) – это очень много денег. Компания Баффета – бастион наличности;

• В апреле продал акций на 6 млрд долл.;

• Общие активы BH – 760 млрд. долл.;

• Размер чистых активов BH – 375 млрд. долл (для сравнения: ВВП России – 1,658 трлн долл.);

• В апреле Баффет продал все авиакомпании (!);

• Убыток в 49.7 млрд по большей части относится к investment gains (короче, переоценка ценных бумаг);

• Operating earnings в 1 квартале составили +5.8 млрд.;

• Справка: Berkshire Hathaway – это не просто фонд. Это холдинг реальных активов в самых разных индустриях: страхование, железные дороги и т.п.

• 31.7% акций голосующих акций BHK и 18% от общего числа акций принадлежит Баффету.

• Баффет: «В 2008 и 2009 годах наш экономический поезд сошел с рельсов, и было несколько причин, по которым дорожное полотно было слабым с точки зрения банков.В этот раз мы просто сняли поезд с рельсов и отправили его в тупик»

• Баффет уже давненько ничего не покупает, потому что «нет ничего привлекательного»;

• Уоррену Баффету в этом году будет… 90 лет. Этот чувак уже всё всем доказал.

• Больше всего у него вложено в Apple (71 млрд.)

Авто-репост. Читать в блоге >>> Нефть: размышления

Нефть: размышленияНефть: размышления.

• Возможно, поторопился я с громким словом «инсайд» в предыдущем посте про нефть. Написали два профи. Говорят, тема эта давно известная и использовать её сложно (это тоже было мне понятно, но я рассчитывал на то, то заполнение формы 8K и изменение дат roll-over – явление редкое и уникальное)

• К тому же, вдруг ребалансировку (33% от всей) из ближайшего фьючерса USO фонд провёл уже вчера?

• О том, что не всё так просто говорят и сегодняшние скачки вверх во фьючерсе.

• Тезис о том, что дно по нефти будет 29 апреля, возможно, также ошибочен в условиях такого перенасыщения нефтью (хотя по технике выглядит так, что дно уже тут или близко). Американские добывающие компании уже начали складировать нефть в стратегический запас. За апрель заполнили на 1.1 млн. Общая емкость – 23 млн.

Вот еще одна причина:• S&P Global поменяло структура индекса GSCI Commodity Index (это самый популярный сырьевой индекс) – заменила ближайший июньский контракт по нефти на июльский из-за риска обесценения до нуля.

Авто-репост. Читать в блоге >>> USO oil - продолжение, или типа инсайд

USO oil - продолжение, или типа инсайдИнсайд по нефти.

Честно говоря, я немного в шоке от своего сегодняшнего открытия.

Помните, я рассказывал про громадный фонд United States Oil Fund (он же ETF с тикером USO)?

Так вот.

Во-первых, Bloomberg написал, что падение нефти 20 апреля произошло не из-за него. Фонд к тому времени уже переложился из майских фьючерсных контрактов в июньские еще в середине апреля (Напомню, фонд не выходит на поставку нефти, а просто перекладывается из ближних фьючерсов в дальние, т.е. делает roll-over).

Во-вторых (и это самое интересное), В ОТКРЫТОМ ДОСТУПЕ есть информация, что этот фонд сегодня (27 апреля), завтра (28 апреля) и послезавтра (29 апреля) распродаёт следующий, июньский контракт, и переходит в следующие фьючерсы.

Что в моей голове не укладывается… Если такая информация есть в открытом виде, её же будут «фронт-раннить» все спекулянты, которые умеют читать! Это же по сути инсайд!

Еще была информация, что хедж-фонды стали сейчас наращивать лонги по нефти. Логично. Хедж-фонды часто входят в рынок против таких вот потоков, т.к. можно войти с минимальными издержками, а когда поток иссякает – они двигают рынок так, что мало потом не кажется. Я знаю это, потому что когда я работал в ЦБ, против нас делали ТАКЖЕ.

Авто-репост. Читать в блоге >>> Бойня на рынке нефти

Бойня на рынке нефтиБойня на рынке нефти (падение до минус 37 $)

Даже не знаю, с чего начать… Об этой ситуации уже много раз писали (см. ссылки в конце поста), и заново повторять всё нет смысла. Но всё же не могу обойти стороной. Поэтому просто расскажу, что делал в эти дни я. А я тоже активно торговал нефтью, хотя это была не самая крупная битва для меня.

Вначале что произошло в двух словах:

20 апреля ближайший фьючерс на нефть сорта WTI в США упал до минус 37 долларов. На нашей бирже тоже торгуется фьючерс на нефть, привязанный к этому американскому фьючерсу. Цена исполнения нашего контракта – это цена фьючерса в США. Когда в США началось падение, наш фьючерс уперся в 19-00 в планку на уровне 8 долларов, а американский фьючерс полетел ниже на минус 37 долларов. На планке многие наши российские инвесторы застряли с лонгами. Они ничего не могли поделать — только купить. На рынке были только ордера на продажу. Когда планку убрали и зафиксировали цену исполнения – она стала равной минус 37 долларов. Все, кто сидел с лонгами, сразу получили громадный убыток. Те, кто купили по 10$, остались с убытком -10 — 37= — 47 долларов на один контракт! От их капитала ничего не осталось. Кроме того, они еще и остались должны.

Авто-репост. Читать в блоге >>> Bank of America: золото ---> 3000

Bank of America: золото ---> 3000Bank of America повысил 18-месячную цель по золоту до уровня 3000 $. Цель была повышена с уровня 2000 $, пишет Bloomberg.

Это на 50% выше, чем исторический рекорд в 2011. Такую рекомендацию банк выдал в своём отчете под названием «The Fed can’t print gold».

На текущих уровнях я снова покупаю золото.

________________

telegram: renat_vv

Авто-репост. Читать в блоге >>> Акции Amazon - its amazing!

Акции Amazon - its amazing!Угадайте, что эта за компания такая, которая растёт в кризис?

Правильно, это Amazon. Рост впечатляет…

Акции прибавили 50% с середины марта.А угадайте, почему Amazon вырос так сильно? Потому что Amazon — это online-ритейл, и все сейчас покупают из дома?

А вот и нет. Просто на Амазоне появилась моя книга))

Авто-репост. Читать в блоге >>> Золото, индекс РТС

Золото, индекс РТСНа текущих уровнях я немного сокращаю лонг по золоту (но лишь тактически).

Золото всё еще имеет некоторую положительную корреляцию с S&P, поэтому при падении S&P может скорректироваться и оно.

Также открываю шорт по индексу РТС. Проблем в экономике пока еще много.Вышла моя вторая статья на РБК в соавторстве. Впрочем, если вы читаете канал, там ничего нового.

quote.rbc.ru/news/article/5e9464be9a7947a7d1a39918

Когда у меня есть сильная идея, и я вижу, что цена вышла на хороший уровень, я никогда не сокращаю позицию полностью (то есть не делаю тейк-профит сразу на всё), чтобы не испытывать сожаления, если цена пойдет дальше._______________

telegram: renat_vv

Авто-репост. Читать в блоге >>> Золото – спрэд между COMEX и London-Spot.

Золото – спрэд между COMEX и London-Spot.Золото – спрэд между COMEX и London-Spot.

(сразу говорю, здесь будет большой пост и всякие тонкости…)

Моей главной позицией по-прежнему остается лонг по золоту. Чешутся руки шортить еще S&P и индекс РТС, но в условиях такого мощного QE акции могут и дальше расти в отрыве от экономической реальности.

В настоящее время можно наблюдать интересную ситуацию.

Фьючерс на золото на COMEX (Чикагская биржа) сейчас стоит дороже, чем золото-spot в Лондоне (London Bullion Market). Спрэд 10 апреля доходил до 60-70 $: фьючерс стоил 1752 $, золото-спот — 1683 $.справка для чайников:

— спот означают поставку золота через 2 дня, т.е. это как бы покупка «здесь и сейчас»;

— фьючерс означает получение золота в будущем, спустя несколько месяцев.Спрэд начал разрастаться с 23 марта, когда ввели unlimited QE.

Это ситуация называется контанго (цена фьючерса > цены базового актива). Почему возник контанго? Есть 3 объяснения:

Первое.

Потому что спрос на фьючерс на Чикагской бирже значительно превысил его предложение. То есть все американские спекулянты и инвесторы вдруг резко захотели иметь exposure на золото (то есть встать в лонг). Это создало перекос. В Лондоне же ничего такого не было. В Лондоне цена на золото определяется несколькими маркет-мейкерами — самыми крупными инвестиционными банками. Там рынок золота OTC (over the counter, внебиржевой).

Авто-репост. Читать в блоге >>> Народ сидит в шорте по фьючерсу на индекс РТС

Народ сидит в шорте по фьючерсу на индекс РТС

https://www.moex.com/ru/contract.aspx?code=RTS-6.20

Это значит, сегодня — завтра будет вынос. Завтра в США выходной. Отличный момент для выноса шортов.

Ну а дальше вниз...

Авто-репост. Читать в блоге >>> Что за таинственный трейдер в нефти?

Что за таинственный трейдер в нефти?

В минувшую пятницу 03 апреля, после выхода твита Трампа о нефти, кто-то сделал громадную ставку на рост нефти на российском фьючерсном рынке. Таинственный трейдер (либо группа лиц) купил фьючерсов на нефть на 20.5 млрд рублей (812 610 контрактов). 4 и 5 апреля позиция выросла еще.

Кто-нибудь знает, кто это и что это?

Я слышал, что этот трейдер открывал позиции еще и раньше.

Был ли он в лонге, когда нефть сложилась после Саудовской Аравии? Кто знает?

Сегодня этот трейдер заходит в заседание с огромным лонгом:

https://www.moex.com/ru/contract.aspx?code=BR-5.20

Авто-репост. Читать в блоге >>> Нефть и USDRUB - 09/04/2020

Нефть и USDRUB - 09/04/2020Нефть и USDRUB — 09/04/2020

• Нефть: в данный момент я держу лонг по нефти. Пробовал заходить еще 30 марта (еще до выхода твита Трампа, чисто по технике), но рынок сходил еще на один re-low, и меня выбило.

Думаю, договор по сокращению добычи состоится. Во-первых, излишек нефти никто не покупает. В таких условиях членам ОПЕК рационально подсократить добычу. Это вряд ли решит все проблемы, так как спрос на нефть упал слишком сильно, и все об этом знают, однако предстоящая встреча оказывает на спекулянтов психологическое влияние. Во-вторых, США фактически поставила России ультиматум: если не сократите добычу, мы введем тарифы на вашу нефть. В-третьих, у США много рычагов давления на Саудовскую Аравию, а для саудов США – это крыша.

Впрочем, если Россия откажется сокращать добычу, я это только поприветствую. Ну введут США и Канада тарифы на российскую нефть, и что? В США и Канаде своей нефти полно (мы вообще что-то туда сейчас продаём?) А прогибать опять Европу под тарифы – лишняя головная боль. Так что введения тарифов, теоретически, России можно не бояться.

Авто-репост. Читать в блоге >>> Нефть и USDRUB - 09/04/2020

Нефть и USDRUB - 09/04/2020Нефть и USDRUB — 09/04/2020

• Нефть: в данный момент я держу лонг по нефти. Пробовал заходить еще 30 марта (еще до выхода твита Трампа, чисто по технике), но рынок сходил еще на один re-low, и меня выбило.

Думаю, договор по сокращению добычи состоится. Во-первых, излишек нефти никто не покупает. В таких условиях членам ОПЕК рационально подсократить добычу. Это вряд ли решит все проблемы, так как спрос на нефть упал слишком сильно, и все об этом знают, однако предстоящая встреча оказывает на спекулянтов психологическое влияние. Во-вторых, США фактически поставила России ультиматум: если не сократите добычу, мы введем тарифы на вашу нефть. В-третьих, у США много рычагов давления на Саудовскую Аравию, а для саудов США – это крыша.

Впрочем, если Россия откажется сокращать добычу, я это только поприветствую. Ну введут США и Канада тарифы на российскую нефть, и что? В США и Канаде своей нефти полно (мы вообще что-то туда сейчас продаём?) А прогибать опять Европу под тарифы – лишняя головная боль. Так что введения тарифов, теоретически, России можно не бояться.

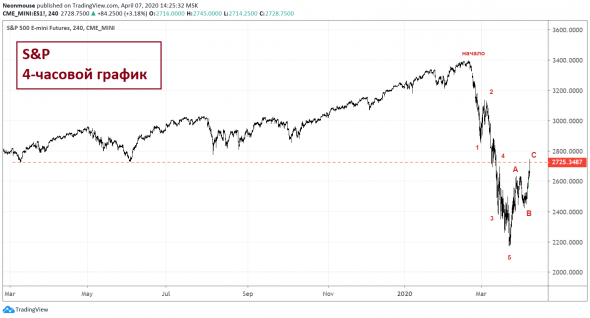

Авто-репост. Читать в блоге >>> S&P - шорт

S&P - шортНа текущих уровнях я уже начинаю присматриваться к шорту по S&P / по индексу РТС.

Не надо забывать, что кризис разворачивается в несколько волн. Сначала идёт резкое сокращение позиций с плечами и исчезает ликвидность. Потом ухудшается корпоративная отчетность, идёт волна дефолтов и банкротств и т.п. Посмотрите финансовый кризис 2007-2008 — там было несколько волн.

По нефти, думаю, договорятся, как это ни странно. Членам ОПЕК сейчас рационально сократить добычу, потому что лишнюю нефть просто никто не покупает. Но это будет иметь чисто психологический эффект.

Ниже — два графика S&P. Тем, кто знаком с волнами Эллиотта, объяснять не нужно.

Авто-репост. Читать в блоге >>>

S&P сегодня и российский рынок по понедельникам

S&P сегодня и российский рынок по понедельникам

Видимо, по S&P сегодня увидим ещё рывок вверх, однако не забывайте, что сегодня пятница. Будьте готовы порезать лонги перед выходными.

Напомню, что происходило на открытии нашего рынка в первый час торгов после выходных последние три раза:

Авто-репост. Читать в блоге >>> Есть ли еще куда падать? - часть II.

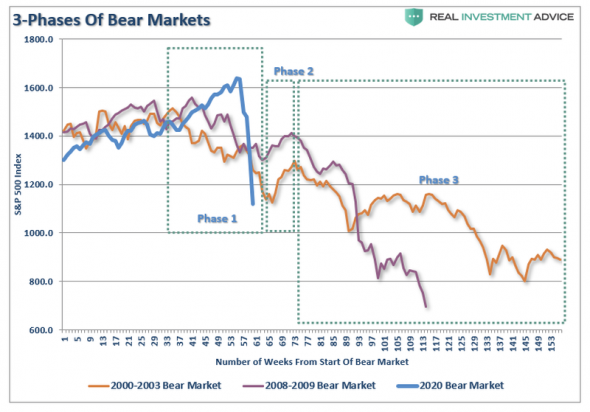

Есть ли еще куда падать? - часть II.Теория волн Доу: рынок двигается тремя волнами с коррекциями (как у Эллиота). Медвежий в том числе.

С этой точки зрения интересно провести аналогию с падениями dot-com бума и финансового кризиса 2008 (см. график ниже).

Медвежий рынок заканчивается не тогда, когда имеется оптимизм. Он заканчивается тогда, на рынках полное отчаяние.

Время покупать акции – это такой момент, когда вы НЕ ХОТИТЕ этого делать.

Медвежий рынок и рецессии длятся в среднем 18 месяцев.

P.S. Конечно, на этот раз может быть и по-другому ввиду того, что ФРС уже просто заливает систему деньгами.

______________________

telegram: renat_vv

Авто-репост. Читать в блоге >>>