megachel

Золотая пружина готова разжаться

- 03 февраля 2024, 13:35

- |

Что такое золото для инвестора? Почему его продолжают покупать и хранить несмотря на то, что оно не приносит процентного дохода, в чём его польза?

Веками и даже тысячелетиями золото выполняло роль денег, служило мерой стоимости и средством обмена. Но во второй половине 20-го века роль золота изменилась. С созданием Ямайской валютной системы в 1976-м году золотой стандарт был официально отменён, золото перестало играть роль денег. Казалось бы всё, гудбай золото! Однако никто, включая центробанки, не спешил избавляться от золота. Спрос на золото сохранялся, а его цена с годами росла.

Всё дело в одном свойстве золота — сохранении стоимости. Золото отлично выполняет роль надёжного актива-убежища. Особенно отлично это убежище работает, когда наступают периоды высокой инфляции и отрицательных реальных ставок, и сидеть в такие периоды в деньгах – значит терять средства.

Золото прекрасно справляется с задачами «сохранить» и «не потерять», но иногда на нём можно и неплохо заработать.

( Читать дальше )

- комментировать

- 477

- Комментарии ( 6 )

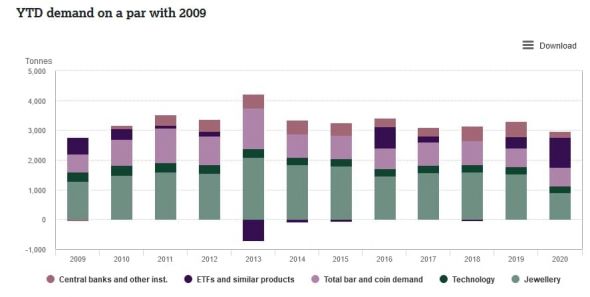

Почему цены на золото растут на фоне сокращения спроса?

- 31 октября 2020, 10:23

- |

Новый прогноз по солнечной энергетике

- 18 октября 2020, 09:12

- |

Международное энергетическое агентство (МЭА) недавно опубликовало свой очередной ежегодный прогноз развития мировой энергетики.

По сравнению с прошлогодними отчётами МЭА значительно изменило прогноз по использованию солнечной энергии. Так теперь МЭА предполагает, что к 2040 году будет использоваться на 43% (!) больше солнечной энергии, чем ожидалось в 2018 году. В основном прогноз изменён на основании данных, что солнечная энергия будет на 20-50% дешевле, чем предполагалось ранее.

Там, где солнечная энергетика получает политическую поддержку и финансирование, стоимость солнечной электроэнергии может теперь быть равна или ниже 20 USD за мегаватт-час.

МЭА сообщает, что у новых солнечных станций стоимость выработки одного мегаватт-часа теперь составляет 30-60 USD в Европе и США и 20-40 USD в Китае и Индии. Это существенно ниже стоимости электричества на новых угольных и газовых ТЭЦ, где себестоимость МВт-ч электричества находится в диапазоне от 50-120 USD для угольных ТЭЦ и 50-90 USD для газовых ТЭЦ.

( Читать дальше )

Когда покупать жилую недвижимость?

- 11 октября 2020, 19:47

- |

Есть желание разобраться, что происходит с ценами на рынке жилой недвижимости, и когда будет оптимальный момент для покупки. К сожалению, не смог найти ни одного толкового эксперта по недвижимости, чьи прогнозы более-менее сбывались бы. Приходится разбираться самому. Не судите строго, я дилетант в этой сфере деятельности, просто пытаюсь ковыряться в цифрах. Основной источник данных — сайт ЦБ РФ.

Первым делом определяем объем рынка. Общий годовой объем новостроек за 2019 год составил 5,14 трлн. руб. Объем ипотечного кредитования за 2019 год составил 2,85 трлн. руб. Очевидно, что ипотека остаётся главным движущим фактором в динамике цен на недвижимость.

Что же происходит с ипотекой? Давайте посмотрим на цифры статистики.

Общий объем выданных ипотечных кредитов почти каждый год растёт. Провалы были только в 2009, 2015 и 2019 году, что, кстати, соответствует годам, следующим за очередными пиками девальвации рубля.

( Читать дальше )