SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ihodl.com

Западная пресса о волатильности в золоте и серебре

- 20 июня 2014, 15:12

- |

Еще 2 дня назад агентство Bloomberg отметило, что волатильность золота упала до рекордно низких значений — 60-ти дневный коэффициент волатильности достиг уровня 11,4 — минимум с 18.10.2010. Цены на драгоценный метал буквально замерли в ожидании решений ФРС. Традиционно использующееся в качестве спасательного жилета во времена кризисов, золото теряло в цене на фоне растущего рынка и сокращения мер стимулирования экономики. Однако, последнее время цены на актив росли на фоне эскалации конфликтов в Ираке и на Украине.

Скачок цен произошел вчера во время торгов на американской сессии.

Вот, что об этом пишут западные издания:

seekingalpha.com:

Золото побило свой 2-х месячный рекорд в четверг на фоне падения курса доллара и отказа ФРС от политики повышения процентных ставок, заставляя инвесторов закрывать свои убыточные шортовые позиции. Ралли на рынке драгоценных металов вчера стало самым крупным ростом в течение дня за последние 8 месяцев. Серебро взлетело аж на 5%, платина и палладий также выросли на фоне забастовки и проблем с добычей в Южной Африке. Рост цен на золото был спровоцирован падающим индексом доллара, который в свою очередь снижается на фоне сохранения ставки ФРС близкой к нулевой отметке. Тот факт, что регулятор не повысил ставок, огорчил инвесторов, которые рассчитывали на ужесточение мер стимулирования экономики.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

Мировая де-долларизация

- 20 июня 2014, 10:38

- |

После первых упоминаниях о де-долларизации в мире произошло немало движений на пути отказа от использования доллара (в том числе заявление Газпрома о пересмотре 90% контрактов с целью включения в них возможности вести расчеты в других валютах). По сообщениям Deutsche Welle, в четверг Китай начнет осуществлять прямой обмен Юаней на Фунты Стерлингов. Валютная торговая система Китая (CFETS) подтверждает, что конвертация стерлингов и юаня будет будет осуществляться напрямую, без использования доллара США в качестве посредника.

Подробности от DW:

«Этот шаг будет способствовать двустороннему развитию инвестиций и торговых отношений между Китаем и Великобританией и облегчит использование Юаней и Фунтов Стерлингов в международных сделках», прокомментировал CFETS.

( Читать дальше )

Хакеры взломали HFT-фонд

- 19 июня 2014, 20:59

- |

Взламывайте что хотите, от Пентагона до китайских военных баз, мы уже привыкли. Но попробуйте «хакнуть» биржевой рынок США в самой его основе – вот это серьезно. Как сообщает оборонная компания BAE Systems, в прошлом году хакеры замедлили высокочастотный трейдинг в одном из крупных хедж-фондов и перенаправили информацию о торгах. Кибер-атака была направлена на всю систему размещения заявок хедж-фонда и пробила бреши в торговом алгоритме компании, замедлив размещение на миллисекунды. В течение 8 недель это оставалось незамеченным. Название фонда не раскрывается. Но предполагается, что за этим стоит «организованная преступная группа», что в случае с хакерами звучит несколько иронично

Вот что сообщает агентство Bloomberg:

Хакеры перенаправили на другие компьютеры информацию о высокочастотных торгах хедж-фонда за прошлый год, сказал представитель BAESystems Plc.

( Читать дальше )

Святой Грааль - или же полнейшая чушь?

- 19 июня 2014, 18:23

- |

Если что-то кажется вам чушью, высока вероятность того, что это действительно какая-то чушь. Я вижу немало примеров глубокого и продуманного анализа в сфере инвестиций, но при этом часто под видом анализа попадается и полная чушь. Один из образцовых случаев такой чуши, на который я регулярно натыкаюсь — это разработанный Робертом Шиллером коэффициент CAPE (коэффициент цена/прибыль, скорректированный с учётом экономического цикла). Для тех, кто не в курсе, поясню, что Шиллер в 2013 году получил Нобелевскую премию по экономике за работу по «эмпирическому анализу цен на активы». Шиллер оказался в лучах славы во многом благодаря чрезвычайно своевременной публикации книги «Безрассудный оптимизм», которая вышла в 2000 году, когда технологический рынок находился на самом пике. Его авторитет в глазах широких слоёв населения укрепился в середине 2000-х, когда он много говорил о том, что на рынке недвижимости растёт пузырь.

( Читать дальше )

Соединенные Штаты Задолженности

- 19 июня 2014, 12:13

- |

Сумма американской задолженности бьет рекорд почти в 60 триллионов долларов

(на фото: счетчик национального долга США по состоянию на Апрель 2012 года. за 2 года эта цифра увеличилась более, чем на 15% до 17,5 трлн.долларов)

Американцы о своих долгах: перевод одной из самых «жарких» статей с сайта Zerohedge

Что бы вы сказали, если бы я сообщил вам, что общая сумма долга США – это почти 60 триллионов? Это правда. Если сложить вместе все формы задолженностей, включая правительственный долг, долги предприятий, долги по ипотеке и потребительские долги по кредитам, вы получите 59,4 триллиона долларов. Это сумма, которую даже трудно описать словами. Ну например, если бы вы жили тогда, когда родился Иисус Христос, и тратили бы с этого момента по 80 миллионов долларов каждый день, то вы бы и сейчас все равно не потратили 59,4 триллиона. И большая часть этого долга – результат последних десятилетий.

( Читать дальше )

(на фото: счетчик национального долга США по состоянию на Апрель 2012 года. за 2 года эта цифра увеличилась более, чем на 15% до 17,5 трлн.долларов)

Американцы о своих долгах: перевод одной из самых «жарких» статей с сайта Zerohedge

Что бы вы сказали, если бы я сообщил вам, что общая сумма долга США – это почти 60 триллионов? Это правда. Если сложить вместе все формы задолженностей, включая правительственный долг, долги предприятий, долги по ипотеке и потребительские долги по кредитам, вы получите 59,4 триллиона долларов. Это сумма, которую даже трудно описать словами. Ну например, если бы вы жили тогда, когда родился Иисус Христос, и тратили бы с этого момента по 80 миллионов долларов каждый день, то вы бы и сейчас все равно не потратили 59,4 триллиона. И большая часть этого долга – результат последних десятилетий.

( Читать дальше )

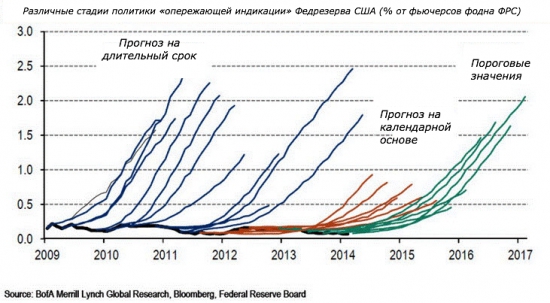

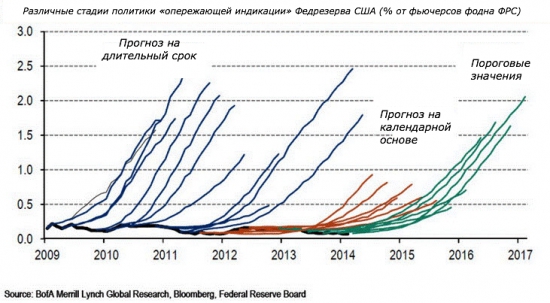

Сегодняшнее заседание FOMC на одной картинке...

- 18 июня 2014, 15:49

- |

Единственный график, который вам понадобится перед сегодняшним заявлением Комитета по операциям на открытом рынке Федрезерва США

Сегодня мир опустят с небес на землю – это произойдет по мановению великого и всесильного Федерального резерва США, его прогнозов, диаграмм и смены проводимой политики «опережающей индикации» на печатание денег. Конечно, никому не дозволено сомневаться в том, что говорят доктора наук или бороться с Федеральным резервом (пока он не говорит «продавай» или «остановись»). Но мы все же подумали и разместили диаграмму, которая показывает успехи Федрезерва в проводимой политике. Просто чтобы инвесторы понимали, на что им рассчитывать и во что верить.

Три слова. «Они это сделали».

Источник: Zerohedge

Сегодня мир опустят с небес на землю – это произойдет по мановению великого и всесильного Федерального резерва США, его прогнозов, диаграмм и смены проводимой политики «опережающей индикации» на печатание денег. Конечно, никому не дозволено сомневаться в том, что говорят доктора наук или бороться с Федеральным резервом (пока он не говорит «продавай» или «остановись»). Но мы все же подумали и разместили диаграмму, которая показывает успехи Федрезерва в проводимой политике. Просто чтобы инвесторы понимали, на что им рассчитывать и во что верить.

Три слова. «Они это сделали».

Источник: Zerohedge

Для чего вы инвестируете?

- 18 июня 2014, 12:37

- |

Большинство спекулянтов после некоторого времени активной торговли на финансовых рынках приходят к тому, что жить с трейдинга — это не то, чем бы они хотели/могли бы заниматься. Кто-то уходит насовсем, кому-то же новые знания приносят самые важные с финансовой точки зрения плоды — а именно: они приобретают навык инвестирования.

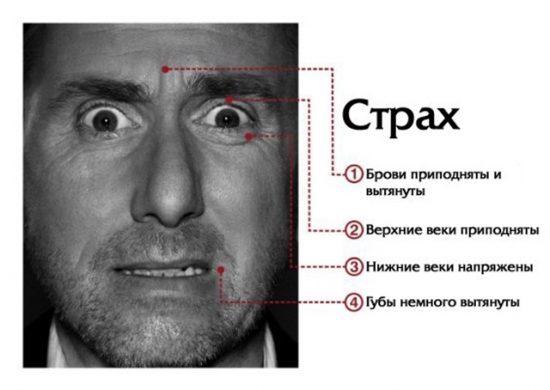

Не секрет, что не определив правильно цели инвестирования, вы подвергаетесь еще большей опасности. В конечном итоге, целью инвестирования чаще всего является потребность в избавлении от какого-либо страха. Статья «Девять финансовых рисков, которые нужно понимать каждому», опубликованная на сайте www.marketwatch.com, и переведенная командой insider.pro, рассказывает об основных страхах инвесторов — как потенциальных, так и уже действующих.

Избавление от страхов сделает вашу жизнь более сбалансированной. Зачастую, мы акцентируем внимание не на той цели, которая для нас по-настоящему важна — или же в попытках избавиться от одного страха, увеличиваем риски в остальных аспектах своей жизни. Разберитесь в себе и своих целях — и вы достигнете благополучия.

( Читать дальше )

GM за 2014 год отозвала больше машин, чем продала в 2012 и 2013 годах!

- 17 июня 2014, 17:48

- |

Только-только мы (на Zerohedge) собрались гордо объявить, что сегодня (16.06.2014) один из тех редких дней, когда консорциум профсоюзов, также известный как General Motors, не заявил об уже привычном отзыве своих чудовищно сконструированных пресс-папье. Но дивные новости этого позднего дня опять не дали нам этого сделать.

- GM отзывает 3,16 миллиона машин, выпущенных с 2000 по 2014 год, из-за проблем с ключом зажигания.

- GM объявляла об отзыве 44 раза за этот год.

- В GM сообщают, что общее число отозванных в США машин достигло 20 миллионов штук.

Агентство Bloomberg сообщает подробности:

General Motors заявила Национальному управлению по безопасности движения автотранспорта (NHTSA), что отзывает 3,16 миллиона машин из-за того, что гнездо замка зажигания не удерживает слишком тяжелый ключ, из-за чего тот может самопроизвольно поворачиваться. В прошлую среду было объявлено о пяти других отзывах. После этого отзыва финансовые потери GM оцениваются в 700 миллионов долларов, 15 мая они оценивались в 400 миллионов.

( Читать дальше )

Что делать с акциями Apple теперь?

- 17 июня 2014, 13:20

- |

О чем пойдёт речь:

- Недавнее дробление акций подтолкнуло котировки Apple к историческим максимумам.

- Apple до сих пор не совершил прорыва в области инноваций.

- Тем не менее, акции продолжают расти.

После дробления стоимость акций Apple взлетела до рекордно высокого уровня и дважды достигала своего пика в 95 долларов. Однако прежняя привлекательность компании Apple для инвесторов остается под большим вопросом. Акции заметно выросли в цене за последний год без каких-либо значимых достижений в области инноваций, закладывая в этот рост, по всей видимости, ожидаемые в будущем сверхдоходы.

Apple по-прежнему дает много обещаний касательно своих будущих инноваций в сфере портативных устройств, систем типа «умный дом» или даже новых телефонов и планшетов. Но чтобы стимулировать рост акций, компания, стоимость которой оценивается в 556 млрд долларов, должна будет представить своим покупателям что-то совершенно особенное. Даже недавнее приобретение производителя наушников Beats за 3 млрд долларов не очень существенно скажется на будущем гигантской корпорации Apple.

( Читать дальше )

Группа центральных банков тайно инвестировала 29 триллионов в фондовые рынки

- 16 июня 2014, 17:01

- |

Zerohedge.com снова радует страшилками.

Еще одна теория заговора превратилась в факт. Как сообщает Financial Times, группа инвесторов из центральных банков вышла на мировой фондовый рынок в качестве крупных игроков». В отчете независимой исследовательской компании OMFIF (Official Monetary and Financial Institutions Forum), который должен быть опубликован на этой неделе, подтверждается, что 400 государственных организаций из 162 стран сделали рыночных инвестиций на сумму 29,1 триллиона долларов. В отчете говорится, что эти действия «могут потенциально привести к перегреву цен на активы». Пока мировые банки пытаются сами себя диверсифицировать и «противостоять монополистской власти доллара», Государственная администрация по валютному обмену Китая стала, согласно официальным заявлениям, «самым крупным в мире государственным держателем акций». И есть подозрения, что в Федеральном резерве США не слишком отстают, с учетом левереджа в

( Читать дальше )

Еще одна теория заговора превратилась в факт. Как сообщает Financial Times, группа инвесторов из центральных банков вышла на мировой фондовый рынок в качестве крупных игроков». В отчете независимой исследовательской компании OMFIF (Official Monetary and Financial Institutions Forum), который должен быть опубликован на этой неделе, подтверждается, что 400 государственных организаций из 162 стран сделали рыночных инвестиций на сумму 29,1 триллиона долларов. В отчете говорится, что эти действия «могут потенциально привести к перегреву цен на активы». Пока мировые банки пытаются сами себя диверсифицировать и «противостоять монополистской власти доллара», Государственная администрация по валютному обмену Китая стала, согласно официальным заявлениям, «самым крупным в мире государственным держателем акций». И есть подозрения, что в Федеральном резерве США не слишком отстают, с учетом левереджа в

( Читать дальше )

теги блога ihodl.com

- AAPL

- Apple

- AstraZeneca

- bitcoin

- Brexit

- CYNK

- FOMC

- gold

- Goldman Sachs

- GoPro

- hft

- imf

- insider.pro

- iphone

- IPO

- nasdaq

- PMI

- S&P500

- tesla

- USA

- VIX

- zerohedge

- ZEW

- акции

- американский рынок

- американский рынок акций

- Банк Англии

- Баффет

- биткоин

- Британский фунт

- валютный рынок

- ВВП

- ВВП США

- Волатильность

- выборы в Великобритании

- глобал макро

- Гонконг

- грааль

- дефолт

- Долгосрок

- доллар

- евро

- Еврозона

- Европа

- ЕЦБ

- Золото

- инвестирование

- инвестиции

- Индекс потребительских цен

- индекс страха

- инфляция

- инфляция в еврозоне

- календарь

- Каталония

- Китай

- КНДР

- коррекция

- кредиты

- Кремниевая долина

- Криптовалюты

- макро

- Марио Драги

- недвижимость

- нефть

- обзор рынка

- облигации

- опек+

- отчетность

- оффтоп

- политика

- правила

- премаркет

- прибыль

- пузырь

- розничные продажи в США

- рубль

- рынок акций

- санкции

- Северная Корея

- ставка ЕЦБ

- ставка ФРС

- стартап

- статистика

- стратегия

- страшилки

- строительство домов

- США

- Трамп

- украина

- философия трейдинга

- ФРС

- хакеры

- хедж-фонд

- экономика

- экономический календарь

- Элон Маск

- Юань

- Япония