Старт размещения облигаций ЗАО ЛК "Роделен" (300 млн.р., 12,0%, 3 года). Финсостояние компании

Немного ретроспективы.

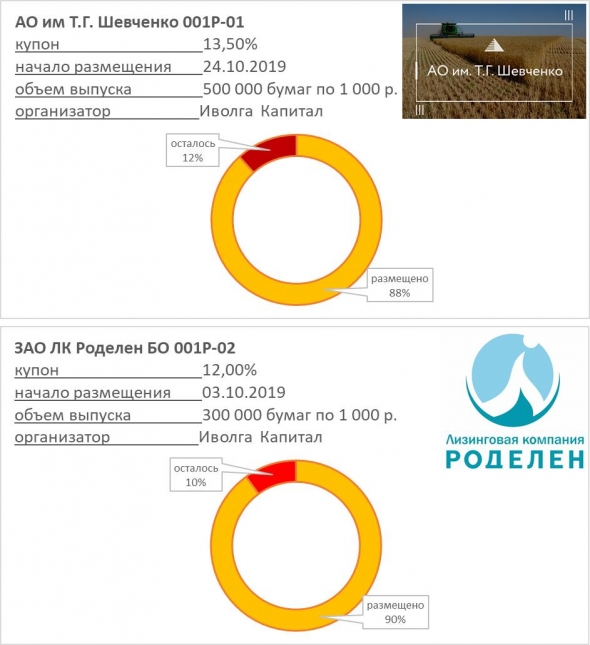

Сегодня стартует размещение облигаций ЗАО ЛК «Роделен». Это второй выпуск эмитента, номинальным размером 300 млн.р., с купоном 12,0% (доходность к погашению 12,75%) и сроком до погашения 3 года (погашение амортизируемое, с 7 месяца обращения).

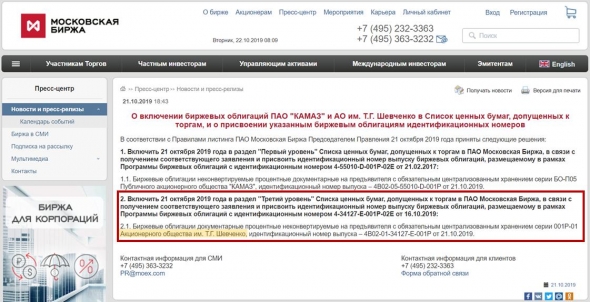

Я познакомился с гендиректом «Роделена» Денисом Левицким полтора года назад. Компания находится в Санкт-Петербурге, и не удивительно, что познакомила нас Елена Семыкина, директор Северо-Западного филиала Московской биржи. Биржа обычно занимает нейтральную позицию по отношению к эмитенту. Но в данном случае поддержка и уважение со стороны биржевиков чувствовались и проявлялись.

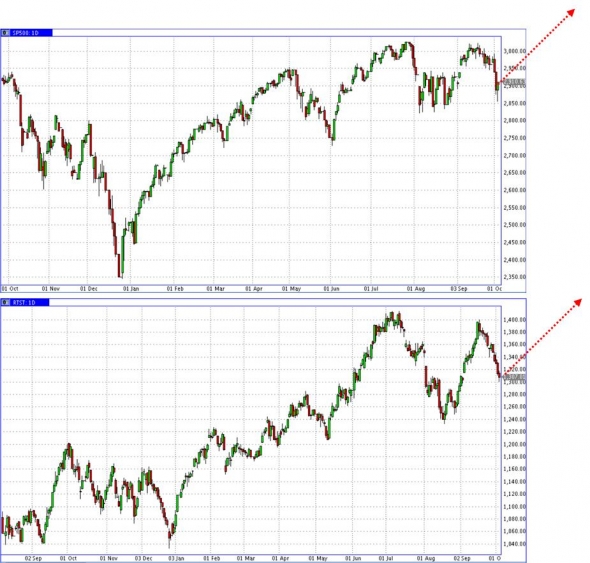

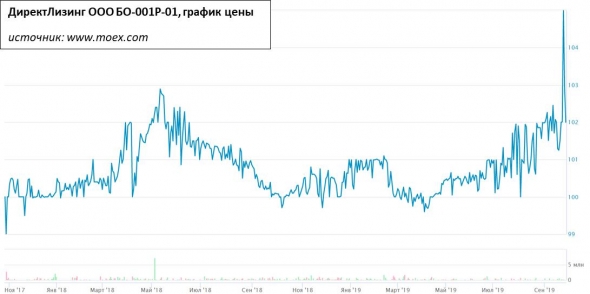

«Роделен» стал самым крупным из лизингодателей, с которыми я на тот момент работал («ПР-Лизинг» обогнал «Роделен» уже в 2019 году). Требование к умеренной ставке купона (12,5%) можно было понять. Однако выход на дебютное размещение состоялся 28 ноября 2018 года. Американский рынок к тому времени упал на 10%, доллар вырос с весны на 10 рублей. Дальше было хуже. И все-таки мы рискнули. И не ошиблись. Выпуск объемом 200 млн.р. разместился за 2 месяца, причем половину купили инвесторы из Санкт-Петербурга. Которые, судя по всему, Дениса Левицкого, так или иначе, знали или видели.

Авто-репост. Читать в блоге

>>>

Компания характеризуется устойчивым финположением и растущим бизнесом. А роль организатора не будет ограничиваться только продажей облигаций.

Компания характеризуется устойчивым финположением и растущим бизнесом. А роль организатора не будет ограничиваться только продажей облигаций.

Руководствуясь любимым правилом — торговать против большинства.

Руководствуясь любимым правилом — торговать против большинства.

Отчетность отражает рост показателей бизнеса и сохранение устойчивого финансового положения компании.

Отчетность отражает рост показателей бизнеса и сохранение устойчивого финансового положения компании.

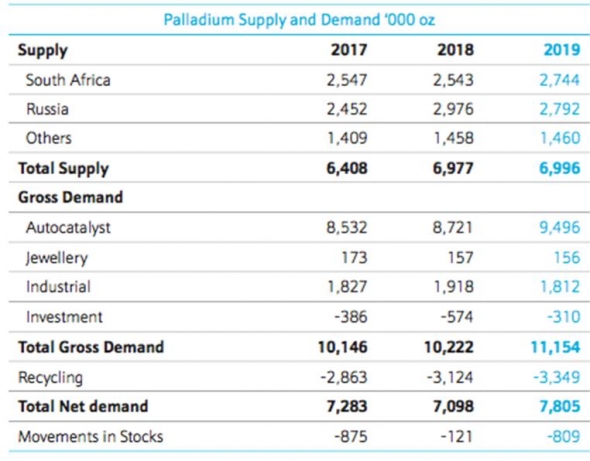

Вчера металл упал в цене сразу на 2%. И это на фоне гнета негативных глобальных рыночных настроений.

Вчера металл упал в цене сразу на 2%. И это на фоне гнета негативных глобальных рыночных настроений. Анонсирован второй выпуск облигаций объемом 300 млн.р., с купоном 12,00%

Анонсирован второй выпуск облигаций объемом 300 млн.р., с купоном 12,00%