S&P500 фьючерс | SPX

-

Кризис отменяется

Кризис отменяется

Доброго времени суток! Ну что, господа, коррекция окончена и нас ждёт новогоднее ралли: сипи на недельках коснулся ема50 и отскочил в очередной раз, что предполагает заход на хаи, да и Вася в шорты опять полез

Нефть коснулась нижней границы своего флэта 57-70, поэтому едем наверх с первыми целями 67

Авто-репост. Читать в блоге >>> U.S. SEPT NONFARM PAYROLLS +136,000 (CONSENSUS +145,000)

U.S. SEPT NONFARM PAYROLLS +136,000 (CONSENSUS +145,000)

U.S. SEPT NONFARM PAYROLLS +136,000 (CONSENSUS +145,000) VS AUG +168,000 (PREV +130,000), JULY +166,000 (PREV +159,000)

1. Создание рабочих мест слегка ниже прогноза +136 тыс. против +145 тыс.

2. Данные августа и июля пересмотрены вверх на +38 тыс и +7 тыс.

3. Безработица 3,5% против прогноза 3,7%

4. Зарплаты +2,9%г/г. Прогноз +3,2% г/г

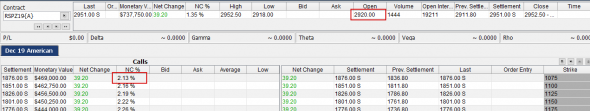

Реакция фьючерса S&P500 на нонфармы позитивная:

Авто-репост. Читать в блоге >>> Двойная вершина на графике S&P500 как в 2007?

Двойная вершина на графике S&P500 как в 2007?

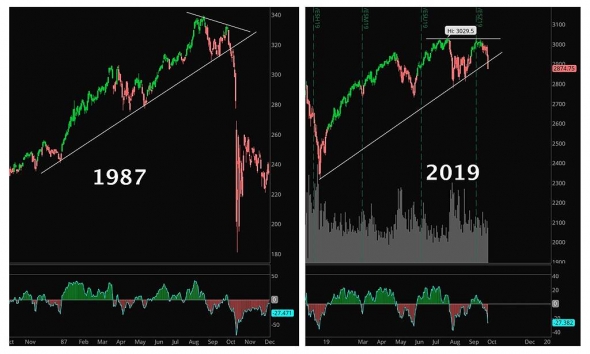

«Прежде чем вы все начнете “вот он снова”, я не пропагандирую за двойную вершину, я подчеркиваю риск того, что рынки могут сделать двойную вершину, и это имеет последствия.

Давайте изучим доказательства, а затем обсудим риск.

Во-первых, набор простых фактов: Индекс S&P500 сделал предельный новый максимум за все время в июле. 3028 был пик. ФРС снизила ставки в июле, и рынки были распроданы. Обвиняйте торговую напряженность сколько угодно, но затем рынки сплотились на торговом оптимизме в сентябре, ФРС снова снизила ставки, и S&P500 достиг 3022, немного ниже максимума, и теперь снова распродан:

Авто-репост. Читать в блоге >>> Коррекциям пора завершаться

Коррекциям пора завершаться

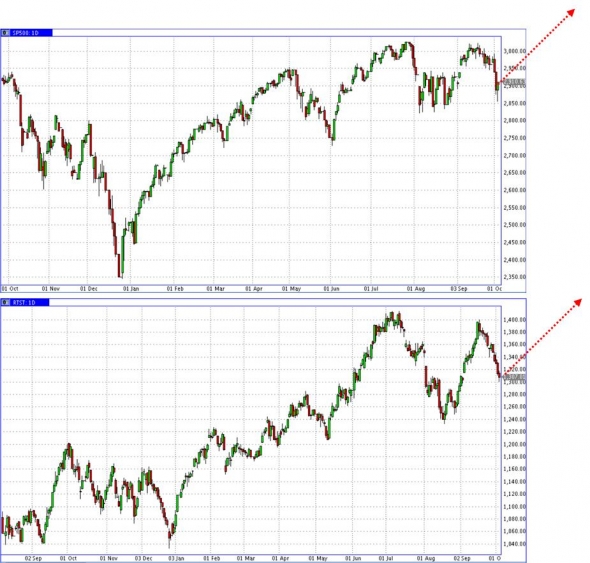

Немного прогнозов. Вчерашний день неплохо отразил настроения биржевых игроков. В отношении американского рынка акций эти настроения близки к паническим. Скепсис, тревога и тем более паника сопровождают обычно дно коррекции. Уже по этой незамысловатой причине, думаю, западный рынок свое дно нащупал. Горизонт притяжения прежний – 3 150 – 3 300 п. по S&P500 в течение осени. Следом может двинуть вверх и индекс РТС (как и индекс МосБиржи).

Широко обсуждается и поведение доллара. Главенствующий тезис участников рынка: доллар должен ослабнуть. С чем я согласиться не могу. Если вы наблюдаете устойчивый тренд, но при этом пророчите его разворот и, видимо, играете против данного устойчивого тренда, ваша ставка при ее закрытии по маржин-коллу только добавит тренду силы. Или хотя бы финального ускорения.

Авто-репост. Читать в блоге >>> Будут ли рынки падать?

Будут ли рынки падать?

Сегодня многие пишут, что вот уже медвежий рынок, рецессия, будет падение. В общем негативно настроены.

Рецессия, конечно, может быть когда-нибудь будет. Но упадут ли рынки?

Нет, и еще раз нет. Падения рынков как в 2008м г. не будет. Дело в том, что власти освоив какие-то инструменты макроэкономического регулирования со временем, осознав, что этот инструментарий в общем неплохо работает, начинают активно использовать их.

Сегодня практически все центробанки используют монетарные методы стимулирования экономики. Первые значимые шаги количественного смягчения были предприняты в времена Великой депрессии. Тогда это были самые первые шаги выхода из кризиса через денежное стимулирование. Следующий кризис, где эти инструменты использовались уже на порядок интенсивнее — это кризис 2008-2009гг.

И вот сейчас в третий раз, не дай бог начнут отчетливо проявляться кризисные симптомы, вы увидите настоящую мощь монетарных методов. Зальют деньгами так, что график S&P

Авто-репост. Читать в блоге >>> Падение рынка акций США - разбор полётов и оценка перспектив

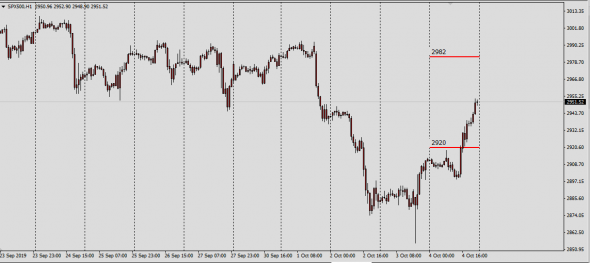

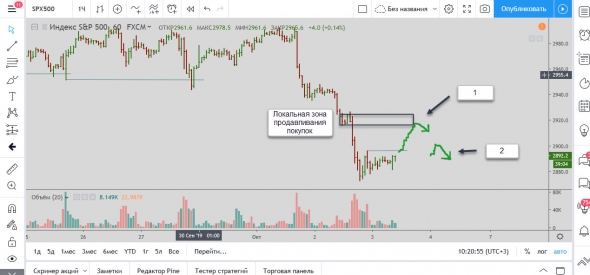

Падение рынка акций США - разбор полётов и оценка перспективВ публикации (источник) представлены оценки и графики на 16:00 МСК 03.10.2019 на текущий момент наблюдается некоторая попытка отскочить выше 2900 после стремительного снижения на публикации очередной негативной американской макроэкономической статистики. Возможно, это из-за снижения шансов на импичмент Трампа, а возможно уже в деле Команда по Спасению Рынков.

«Долгосрочный график (тайм-фрейм «месяц», период 10-15 лет)

Техническая оценка на текущий момент -0,13, но при снижении ниже 2773 она значительно ухудшится до значения -0,25 что является сильным сигналом дальнейшего снижения.

Стремительное снижение американского рынка акций в начале октября уже перекрыло весь торговый диапазон сентября и в данный момент тестируется уровень сентябрьского минимума 2890. Вчера в моменте он был пробит, значение опустилось на закрытии до 2880, на данном уровне можно наблюдать ещё одну поддержку, сформированную максимумом января 2018 года. То есть сейчас мы находимся в чрезвычайно важном для долгосрочных позиций диапазоне 2880-2890 при снижении ниже которого вероятно значительное резкое усиление продаж до уровней 2700-2800 где двухлетнее среднее значение 2773 и минимумы мая-июня 2019. При невозможности рынка отскочить и от этих уровней снижение продолжится до 2400-2500 где проходят долгосрочные тренды от 2009 и 2012 года, а также среднее за 5 лет неоднократно выступавшие сильными поддержками для рынка. Таким образом на горизонте нескольких месяцев при снижении ниже сентябрьского торгового диапазона мы можем наблюдать высокую вероятность усиления распродаж, которые могут привести рынок к уровням от 5% до 15% ниже текущего значения.

Авто-репост. Читать в блоге >>> Сипи и нефть похоже на эту неделю минимум поставили

Сипи и нефть похоже на эту неделю минимум поставили

Ну чо, похоже на эту неделю минимум поставили (ну или совсем близко к этому). Все плохие новости вышли. В сипи на часах дивер формируется. В жиже (витя) к важному уровню 50.52 подошли, который если и будем пробивать, то пока явно рано. Всех ловщиков аццкоков поимели. Что ещё нужно куклу для счастья?)

Авто-репост. Читать в блоге >>> Мысли по SP500 03.10.2019

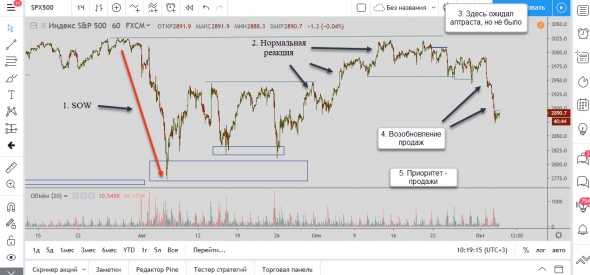

Мысли по SP500 03.10.2019

Часовик. Аптраста не было от верхнего уровня.

Авто-репост. Читать в блоге >>> #яжеговорил

#яжеговорил

Не прошло и недели а предсказания двух женщин которых я встретил на светофоре начали сбываться. См.«подслушено в тушино». Я почему то думал что это бред, чушь. Но жизнь показывает что любой анализ по рынку имеет смысл даже женская логика. Вот и думаю я до 61%этажа уже долетел. Или уже упал. А может еще падения не было и это только начало. В любом случае SP500 уже просел. А за им и нефть, и остальное. И заметьте золото как защитный актив тоже не в ту сторону пошло. Ну и как следствие волна сейчас дойдет и до нас. И оставшиеся пару дней до выходных будет штормить. Ну а лично мое мнение рынки сильно перегреты и пора охладить.

Авто-репост. Читать в блоге >>>

Шортист Василий вышел из шортов сипи!

Шортист Василий вышел из шортов сипи!

Добрый день, итак Василий сидел в шортах год и вышел на хаях, до здравствует кризис :))

Авто-репост. Читать в блоге >>>

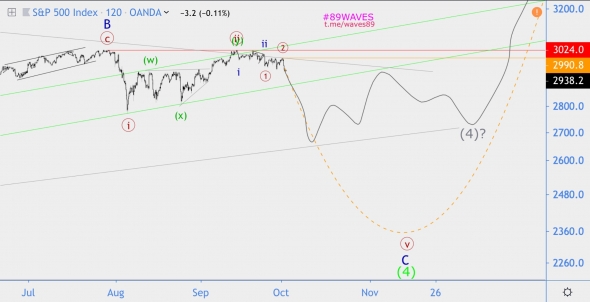

Волновой анализ индекса S&P500

Волновой анализ индекса S&P500

#S&P500 (#SPX)

Таймфрейм: 2H

Месяц назад я ждал завершения волны [ii] of «C» of flat (4) / [b] of «C» of CT (4) в виде двойного зигзага: https://vk.com/wall-124328009_14785. Недавно она вероятно завершилась, и началось долгожданное снижение в область от 2200 до 2600 долларов.

После исполнения структуры и целей всей (4)-ой волны, я начну ждать поход на новые исторические верхи.

Авто-репост. Читать в блоге >>> Разворот.

Разворот.

SP 500 сформировал двойную вершину, возможно в этот раз начнется падение. И думаю если оно начнется то усиленное торгующими роботами индекс рухнет очень быстро возможно за несколько часов на 10-15 процентов. Падение с большой вероятностью будет такое которого по стилю движения никогда не было. Плюс как то все ждали ждали кризиса а сейчас судя по новостному фону поуспокоились, а большие падения на рынке случаются в самый неожиданный момент. Так что поосторожней с лонгами.

Авто-репост. Читать в блоге >>> DJIA: «Волатильность пробила линию тренда» (перевод с elliottwave com)

DJIA: «Волатильность пробила линию тренда» (перевод с elliottwave com)

Вот что делает индекс волатильности CBOE и почему это важно

Анализ фондового рынка EWI — это то, что вы могли бы назвать «тщательным». Наши аналитики не оставляют ничего без внимания.

Действительно, главный аналитик EWI Стив Хохберг отметил:

Мы рассмаотриваем более 100 индикаторов, которые помогают нам оценить правильную интерпретацию волновой структуры.

Одним из таких проверенных временем индикаторов является индекс волатильности CBOE (VIX), который также известен как «индикатор страха».

2 августа наш финансовый прогноз по волнам Эллиотта гласил:

Волатильность рынка была относительно незначительной, но она должна измениться в ближайшие месяцы.

За 40 лет наблюдения за рынком наши аналитики заметили, что периоды низкой волатильности рынка всегда сопровождаются периодами высокой волатильности и наоборот. Это может показаться вам очевидным выводом, но вы будете удивлены тем, сколько раз мы также замечали, что инвесторы имеют тенденцию линейно экстраполировать текущую тенденцию в будущее. Другими словами, когда волатильность высока, они ожидают продолжения того же самого, а когда волатильность низкая, они часто ожидают, что она сохранится.

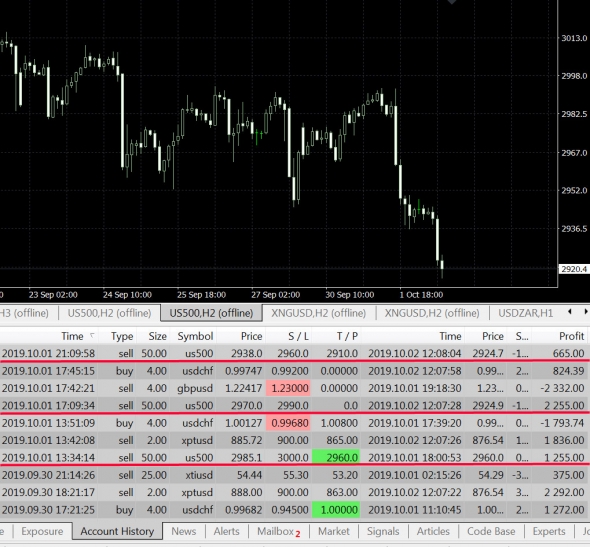

Авто-репост. Читать в блоге >>> sp500 - отработали ! как и сказал.

sp500 - отработали ! как и сказал.

========

сигнал был дан ЗАРАНЕЕ а зашёл я ещё раньше… -

smart-lab.ru/blog/tradesignals/564363.php

_____

больше подобных сигналов можно найти тут… -

www.facebook.com/groups/SNF.Complex/

===

Авто-репост. Читать в блоге >>>

Ведущий индикатор бизнес активности США указывает на рецессию

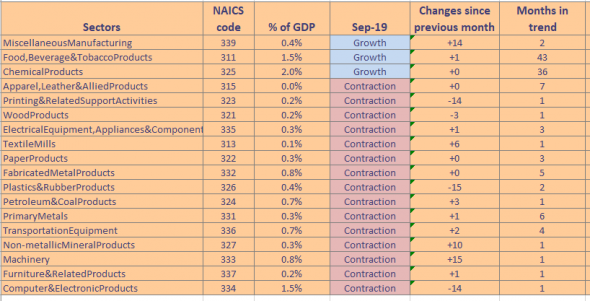

Ведущий индикатор бизнес активности США указывает на рецессиюСегдня вышли новые данные PMI. Посмотрите, я разложил на отрасли и впервые за годы практически все отрасли указывают на сокращение. И комментарии все негативные о том, что продажи и новые заказы упали. СП500 уже упал на 1%.

Напомню, что индикатор бизнес активности сильно коррелирован с темпом изменения ВВП и опережает его на несколько месяцев. Следовательно, если PMI сильно не улучшится, то ВВП в 3 и 4 кварталах сократится. А это акции вниз, доллар, золото, йены и биткойн вверх, бонды вверх. Будьте аккуратны со своими лонгами. Хеджируйте их.

Авто-репост. Читать в блоге >>> Волатильный октябрь

Волатильный октябрьОктябрь является самым волатильным месяцем для рынка акций США в исторической перспективе, свидетельствуют данные Wells Fargo Investment Institute. В середине октября пройдет очередной раунд торговых переговоров между США и Китаем, в конце месяца состоится очередное заседание Федеральной резервной системы, а в последний день месяца Великобритания должна покинуть Европейский союз (Brexit).

По расчетам Wells Fargo Investment Institute, в который входят данные с 1928 года, средний помесячный индикатор волатильности для S&P500 cоставляет 19%, в то время как в октябре он достигает 25%. Сентябрь и ноябрь занимают вторую и третью позиции с показателями 21% и 20%, при 'том для остальных месяцев он колеблется в диапазоне 16-18%.

Авто-репост. Читать в блоге >>> По мнению UBS, снижение ставок не спасет фондовый рынок

По мнению UBS, снижение ставок не спасет фондовый рынок

*Индекс S&P 500 несколько снизился с тех пор, как ФРС в июле дал первое снижение ставок за более чем десятилетие.

*UBS отметил, что корреляция между соотношением цены и прибыли S&P 500 и ставкой по федеральным фондам нарушена из-за длительного периода низких ставок с начала 2000-х годов.

*«Снижение ставки ФРС вряд ли приведет к росту акций, как это было в 1990-х годах», — сказал стратег UBS Франсуа Трахан.

Если вы думаете, что снижение ставки Федеральной резервной системой будет стимулировать фондовый рынок, подумайте еще раз, предупредил UBS. Фактически, S&P 500 немного упал, так как центральный банк в июле дал первое снижение ставки за более чем десятилетие.

Это связано с тем, что корреляция между соотношением цены и прибыли S&P 500 и ставкой фондов ФРС нарушена из-за длительного периода низких ставок с начала 2000-х годов, отметил UBS.

«Ралли ослабления ФРС 1990-х годов стали возможными благодаря сильной обратной корреляции между процентными ставками и P / Es. Этих отношений больше не существует сегодня ». Акции только что завершили волатильный третий квартал, S&P 500 все еще демонстрирует небольшую прибыль. В течение последних нескольких месяцев инвесторы испытывали неуверенность в том, что обострившаяся торговая война откусила часть экономики.

Авто-репост. Читать в блоге >>> Американский PMI - вишенка на торт признаков глобальной рецессии

Американский PMI - вишенка на торт признаков глобальной рецессии

Финансовый год в США фонды закрыли, теперь возвращаемся к экономической реальности.

А в реальность возвращают ужасные промышленные PMI по всему миру в т.ч. и США.

Сразу после публикации PMI американский рынок растерял весь свой ночной фьючерсный прирост и ушёл в отрицательную зону. Защитные активы демонстрирую попытку разворота, благо повод есть.

Ничего иного в голову не приходит кроме как опять сравнить текущий рынок акций США с прошлогодним. Ещё немного вниз (если Трамп с ФРС ничего позитивного не выкинут) и начнётся распродажа.

https://t.me/singpoint

Авто-репост. Читать в блоге >>> PMI за сентябрь - 47,8

PMI за сентябрь - 47,8

В США индекс деловой активности в производственном секторе от ISM за сентябрь упал к рекордным за 10 лет значениям — 47,8.

2 месяца подряд этот индекс ниже 50, ещё раз и фактически признаётся рецессия.

Рынки отреагировали бурно в моменте. Чаще всего на такие новости реакция значительно менее выражена. Наблюдаем дальше...

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)