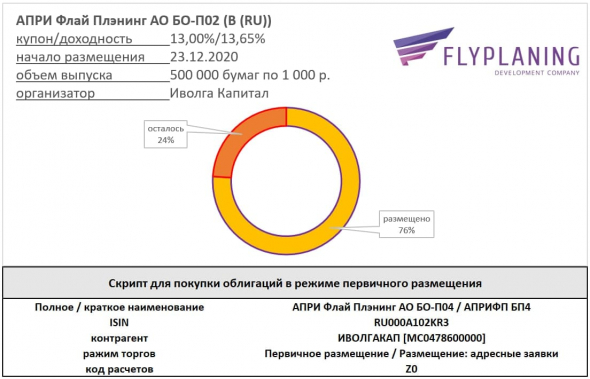

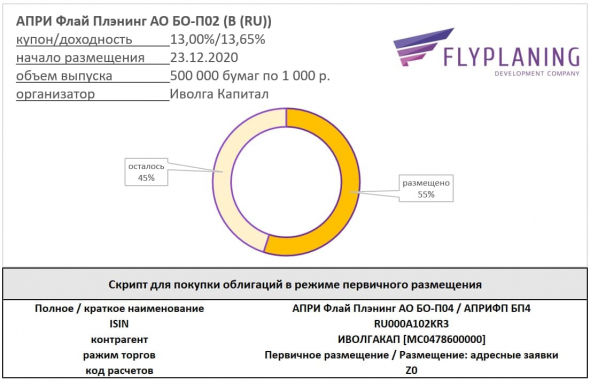

19 января стартует размещение облигаций ООО «Обувь России» (BBB (RU), 1,5 млрд.р., 11,0%/11,57%)

19 января, предварительно, стартует размещение облигаций ООО «Обувь России»

Основные предварительные параметры выпуска:

- Размер: 1 500 млн.р.

- Ориентир купона/доходности: 11%/11,57% годовых, выплата ежемесячно

- Срок до погашения: 4 года с амортизацией в течение 10 последних купонных периодов

- Рейтинг эмитента: BBB (RU)

- Организатор: ИК «Иволга Капитал»

Для подачи заявки на участие в первичном размещении, пожалуйста, направьте организатору: Ваше имя, сумму покупки, наименование Вашего брокера.

Контакты ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

Авто-репост. Читать в блоге >>>

Андрей Хохрин, Что значит предварительно? Когда точно размещение? Если брокер ВТБ, Можно ли подать заявку по телефону ( зная партнера и режим торгов) или обязательно связываться с организатором? Вообще, каким образом связываются организатором и можно ли без этого?

васильев, точно можно говорить только накануне размещения. но с вероятностью 90%+ размещение ОР-4 начнется 19.01, все параметры выпуска можно считать окончательными (1,5 млрд.р., купон 11%, срок до погашения 4 года). Все заявки мы идентифицируем. Т.е. до подачи заявки брокеру, Вам необходимо связаться с нами, назвать Ваше имя, брокера и число бумаг. Контакты для подачи предварительной заявки приведены здесь: smart-lab.ru/company/ivolga_capital/blog/669819.php