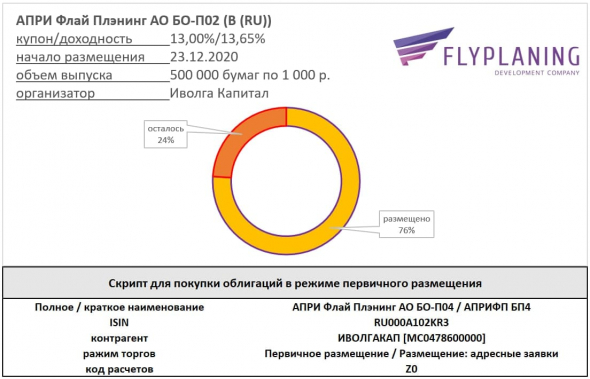

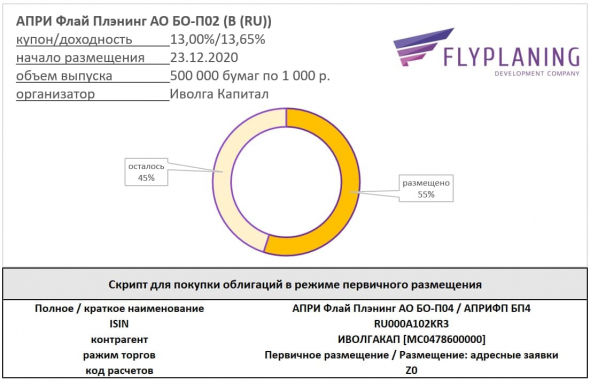

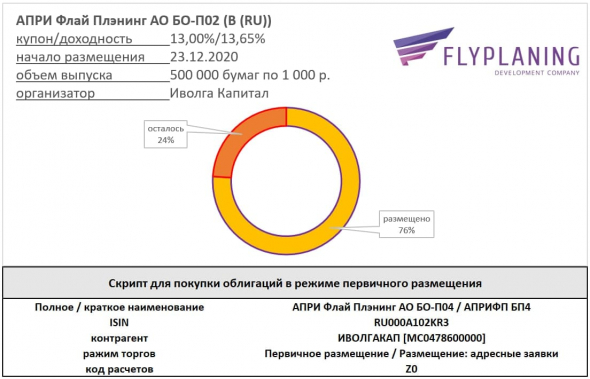

АПРИ Флай Плэнинг АО БО-П04 (B (RU), 500 млн.р., 13,00%/13,65%). Размещение приближается к концу

За 3 первых дня размещения облигаций АПРИ Флай Плэнинг АО БО-П04 реализовано 3/4 выпуска. Размещение продолжается. Возможно, завершится за 3 оставшиеся сессии этого года.

Для подачи заявки на участие в размещении, пожалуйста, направьте нам: Ваше имя, количество приобретаемых бумаг, наименование Вашего брокера.

Наши контакты:

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 (908) 912-48-69

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— dcm@ivolgacap.com, +7 495 150 08 90

Минимальная сумма покупки облигаций на размещении – 300 бумаг.

Скрипт подачи торгового поручения — в таблице выше.

Не является инвестиционной рекомендацией (https://www.probonds.ru/upload/files/15/659f50d6/Disklei%CC%86mer.pdf)

@AndreyHohrin

Авто-репост. Читать в блоге

>>>