Х5 или Магнит?

Потребительский сектор.

При выборе акций компаний из потребительского сектора важно учитывать несколько ключевых факторов… Разберем на примере Магнита и Х5.

1. Финансовое состояние компании

— Доходы и прибыль: Анализируйте выручку и чистую прибыль компании за последние годы. Важно понимать, растет ли бизнес стабильно или наблюдаются значительные колебания.

Выручка Магнита за 5 лет выросла с 1,3 до 2,5 трлн рублей. Прибыль – с 9,5 до 58 млрд рублей. Х5, выручка: 1,7 – 3,7 трлн, прибыль: 19,5 – 78 млрд. Выручка Х5 растет быстрее, а чистая прибыль – быстрее у Магнита. Но это темпы роста, в абсолютных значениях Х5 все таки впереди.

— Долговая нагрузка: Высокий уровень долга может указывать на финансовые трудности, особенно если компания испытывает сложности с обслуживанием своих обязательств.

У Магнита уровень долговой нагрузки выше.

— Рентабельность: Показатели рентабельности активов (ROA), капитала (ROE) и продаж (ROS) помогут оценить эффективность использования ресурсов компанией. Здесь первенство за Х5. Х5 – 3 из 3.

Авто-репост. Читать в блоге >>>

комментарии 30-летний пенсионер на форуме

-

Отчет ММК. Проблемы у НОВАТЭКа.

Отчет ММК. Проблемы у НОВАТЭКа.

🍎Продажи ММК в 2024 году снизились на 10%.

— Объем продаж товарной металлопродукции ММК в 2024 году сократился на 9,8%, до 10,6 млн тонн.

+ Доля продукции с высокой добавленной стоимостью выросла на 1,7 п.п. до 44%.

— Объём производства стали снизился на 13,8% до 11,2 млн тонн.

— Выплавка чугуна сократилась на 4,5%, до 9,5 млн тонн.

— Производство угольного концентрата снизилось на 25,7% до 2,6 млн тонн, а объём производства железорудного сырья сократился на 6,7% и составил 2,1 млн тонн. 🤷♂️

На фоне слабого отчёта акции компании снижаются. ⬇ $MAGN

Покупал стабильно акции ММК в 2024… Видимо восстановление затягивается.

💡Ключевые модули для «Арктик СПГ-2» вернулись в Китай.

Спустя десять месяцев после отправления с китайской верфи судно-тяжеловоз «Вэй Сяо Тянь Ши» вернулось в порт с первоначальным грузом на борту. Возвращение судна в Китай стало результатом неудачной попытки доставить два модуля, произведённых китайской компанией Wison New Energies для третьей линии завода «Арктик СПГ 2», который находится под санкциями. $NVTK

Авто-репост. Читать в блоге >>> Отчет ММК. Проблемы у НОВАТЭКа.

Отчет ММК. Проблемы у НОВАТЭКа.

🍎Продажи ММК в 2024 году снизились на 10%.

— Объем продаж товарной металлопродукции ММК в 2024 году сократился на 9,8%, до 10,6 млн тонн.

+ Доля продукции с высокой добавленной стоимостью выросла на 1,7 п.п. до 44%.

— Объём производства стали снизился на 13,8% до 11,2 млн тонн.

— Выплавка чугуна сократилась на 4,5%, до 9,5 млн тонн.

— Производство угольного концентрата снизилось на 25,7% до 2,6 млн тонн, а объём производства железорудного сырья сократился на 6,7% и составил 2,1 млн тонн. 🤷♂️

На фоне слабого отчёта акции компании снижаются. ⬇ $MAGN

Покупал стабильно акции ММК в 2024… Видимо восстановление затягивается.

💡Ключевые модули для «Арктик СПГ-2» вернулись в Китай.

Спустя десять месяцев после отправления с китайской верфи судно-тяжеловоз «Вэй Сяо Тянь Ши» вернулось в порт с первоначальным грузом на борту. Возвращение судна в Китай стало результатом неудачной попытки доставить два модуля, произведённых китайской компанией Wison New Energies для третьей линии завода «Арктик СПГ 2», который находится под санкциями. $NVTK

Авто-репост. Читать в блоге >>> Пермэнергосбыт и дивиденды.

Пермэнергосбыт и дивиденды.

💡Недавно пришли дивиденды от компании.

Решил посмотреть, что там в отчётах и есть ли смысл докупать акции.

Последний отчёт за 1 полугодие 2024 г.

— Выручка выросла примерно на 1 млрд рублей.

— Прибыль до вычета расходов сократилась.

— Чистая прибыль выросла с 916 до 1098 млн. Рост хороший, почти на 20 процентов.

— Свободный денежный поток сократился с 515 до 371 млн.

— При этом чистый долг в минусе -3,3 млрд рублей.

— Чистый долг к EBITDA — минус 3,1.

— ROE, рентабельность капитала — 31%. По рентабельности это наверное один из лучших показателей на российском рынке электроэнергетики.

В целом отчёт позитивный, долгов нет, прибыль растёт, эффективность высокая.

Удивительно, что цена за кВт *ч у них за отчётный период даже ниже результатов 2023 года. Было — 4,35 р, стало — 4,27 р. Где то 8 копеек потеряли.

А как же индексация тарифов?

Зато продали на 300 млн кВт *ч. Даже немного больше. Видимо отсюда и рост выручки.

💡Дивиденды.

Обычно компания платила 7-10 процентов дивидендов в год. Последние дивиденды были за 3 квартала 2024 года. Так что должны быть ещё дивиденды за весь 2024 год.

Авто-репост. Читать в блоге >>> Самолет. Выкуп облигаций.

Самолет. Выкуп облигаций.

💡 «Самолет» объявил программу выкупа облигаций от 12-й до 15-й серии на 10 млрд рублей.

Это затронет выпуски: БО-П12, БО-П13, БО-П14, БО-П15. Держатели облигаций, которые хотят продать свои бумаги, могут с 28 января по 3 февраля направить в адрес компании заявку — с ценой и количеством. Цену выкупа «Самолет» объявит до 4 февраля по итогам сбора заявок, следует из сообщения. 👍

Выкуп облигаций по номиналу не предполагается, размер дисконта будет понятен по итогам сбора книги заявок от держателей бумаг группы «Самолет». 🤷♂️

Суммы ₽10 млрд недостаточно для выкупа всего объема, находящегося обращении по указанным выпускам. Он составляет около ₽64,5 млрд.

— Предложение интересное, можно поучаствовать. Но всё зависит от величины дисконта. Для компании это тоже позитив, есть возможность уменьшить свой долг.

$RU000A1095L7 $RU000A107RZ0 $RU000A104YT6 $RU000A109874

💡 Путин поручил до 15 июля создать финансовый инструмент для семейных сбережений с налоговым вычетом до 1 млн рублей в год, — Кремль.

Авто-репост. Читать в блоге >>> Стратегия Финам на 2025.

Стратегия Финам на 2025.

🎄Технологический сектор. Компании этой отрасли мало закредитованны, поэтому не будут страдать от высоких ставок. Фавориты — «Сбер», «Т-Технологии». Компании технологичны, в их портфеле много выданных кредитов.

Нефтегазовый сектор. Санкции касаются не всей отрасли, а ограниченного числа проектов. Потери они возместят за счёт высоких рублёвых цен на нефть, к тому же у компаний низкий долг. Фавориты — «Газпром», «Сургутнефтегаз».

Прибыль нефтяников может увеличиться, несмотря на рост налога на прибыль.

Лучше рынка в условиях жесткой монетарной политики могут выглядеть акции сети медицинских центров «Мать и дитя» («МД Медикал»), которая не обременена долгами. Компания демонстрирует рост показателей даже в условиях инфляционного давления и неблагоприятной демографии.

Базовый прогноз аналитиков «Финама» по индексу Мосбиржи (IMOEX) на конец 2025 года составляет 3200–3300 пунктов. Это предполагает рост рынка на 12–15% по сравнению с текущими уровнями.

Среди возможных драйверов роста эксперты отметили снижение геополитических рисков и смягчение санкций при избранном президенте США Дональде Трампе.

Авто-репост. Читать в блоге >>> Стратегия Финам на 2025.

Стратегия Финам на 2025.

🎄Технологический сектор. Компании этой отрасли мало закредитованны, поэтому не будут страдать от высоких ставок. Фавориты — «Сбер», «Т-Технологии». Компании технологичны, в их портфеле много выданных кредитов.

Нефтегазовый сектор. Санкции касаются не всей отрасли, а ограниченного числа проектов. Потери они возместят за счёт высоких рублёвых цен на нефть, к тому же у компаний низкий долг. Фавориты — «Газпром», «Сургутнефтегаз».

Прибыль нефтяников может увеличиться, несмотря на рост налога на прибыль.

Лучше рынка в условиях жесткой монетарной политики могут выглядеть акции сети медицинских центров «Мать и дитя» («МД Медикал»), которая не обременена долгами. Компания демонстрирует рост показателей даже в условиях инфляционного давления и неблагоприятной демографии.

Базовый прогноз аналитиков «Финама» по индексу Мосбиржи (IMOEX) на конец 2025 года составляет 3200–3300 пунктов. Это предполагает рост рынка на 12–15% по сравнению с текущими уровнями.

Среди возможных драйверов роста эксперты отметили снижение геополитических рисков и смягчение санкций при избранном президенте США Дональде Трампе.

Авто-репост. Читать в блоге >>> Приток денег в паевые фонды. Рекордный объем торгов на Мосбирже.

Приток денег в паевые фонды. Рекордный объем торгов на Мосбирже.

💡Объем привлечения в розничные паевые фонды в 2024 году достиг рекорда в ₽753 млрд, увеличившись в 3,6 раза г/г.

Большая часть денег ушла в фонды денежного рынка. Сейчас в этих фондах около 1,1 трлн рублей. Есть ещё 53 трлн на вкладах у физ лиц.

А доля физиков в акциях около 6,4 трлн.

Что произойдёт, когда тренд сменится, начнёт снижаться ставка или об этом всерьёз заговорят?

Будет ракета, только не все успеют на ней прокатится.🚀

💡Общий объем торгов на всех рынках Мосбиржи в декабре 2024 года составил ₽142,3 трлн, что на 2% больше г/г, а за весь 2024 год — ₽1489,9 трлн, прибавив 14% г/г.

Основной объем торгов пришёлся на денежный рынок.

Авто-репост. Читать в блоге >>> Приток денег в паевые фонды. Рекордный объем торгов на Мосбирже.

Приток денег в паевые фонды. Рекордный объем торгов на Мосбирже.

💡Объем привлечения в розничные паевые фонды в 2024 году достиг рекорда в ₽753 млрд, увеличившись в 3,6 раза г/г.

Большая часть денег ушла в фонды денежного рынка. Сейчас в этих фондах около 1,1 трлн рублей. Есть ещё 53 трлн на вкладах у физ лиц.

А доля физиков в акциях около 6,4 трлн.

Что произойдёт, когда тренд сменится, начнёт снижаться ставка или об этом всерьёз заговорят?

Будет ракета, только не все успеют на ней прокатится.🚀

💡Общий объем торгов на всех рынках Мосбиржи в декабре 2024 года составил ₽142,3 трлн, что на 2% больше г/г, а за весь 2024 год — ₽1489,9 трлн, прибавив 14% г/г.

Основной объем торгов пришёлся на денежный рынок.

Авто-репост. Читать в блоге >>> Новатэк и Газпром.

Новатэк и Газпром.

💡Компании продолжают расти, на фоне снижения российского рынка. Почему это происходит?

1. Рост цен на газ в Европе, почти на 10%. Через Украину газ больше не идет, а в ЕС газ расходуется быстрее чем раньше. Но вряд ли Европа и в этом году замерзнет. Некоторые эксперты ждут этого уже 3 года.

2. Атака компрессорной станции «Русская», газопровод «Турецкий поток». Инфраструктура уцелела, но сама ситуация неприятная.

3. Сокращение персонала центрального аппарата Газпрома с 4100 до 2500 человек. Но Газпром это не совсем про эффективность, поэтому не стоит себя обманывать. Сэкономят 10-20 млрд, потратят на что нибудь другое.

4. Санкции всё таки влияют и на транспортировку и добычу нефти и газа. Поэтому не совсем был понятен оптимизм после принятия этих санкций. 🤷♂️

Прямо сейчас СПГ поставляется в Европу, но эта лавочка может быть прикрыта со временем. Некоторые операции разрешены только до 27 февраля.

@pensioner30

#газпром #Новатэк $NVTK $GAZP

Авто-репост. Читать в блоге >>> Новатэк и Газпром.

Новатэк и Газпром.

💡Компании продолжают расти, на фоне снижения российского рынка. Почему это происходит?

1. Рост цен на газ в Европе, почти на 10%. Через Украину газ больше не идет, а в ЕС газ расходуется быстрее чем раньше. Но вряд ли Европа и в этом году замерзнет. Некоторые эксперты ждут этого уже 3 года.

2. Атака компрессорной станции «Русская», газопровод «Турецкий поток». Инфраструктура уцелела, но сама ситуация неприятная.

3. Сокращение персонала центрального аппарата Газпрома с 4100 до 2500 человек. Но Газпром это не совсем про эффективность, поэтому не стоит себя обманывать. Сэкономят 10-20 млрд, потратят на что нибудь другое.

4. Санкции всё таки влияют и на транспортировку и добычу нефти и газа. Поэтому не совсем был понятен оптимизм после принятия этих санкций. 🤷♂️

Прямо сейчас СПГ поставляется в Европу, но эта лавочка может быть прикрыта со временем. Некоторые операции разрешены только до 27 февраля.

@pensioner30

#газпром #Новатэк $NVTK $GAZP

Авто-репост. Читать в блоге >>> Газпром сокращает сотрудников.

Газпром сокращает сотрудников.

💡и станет эффективнее?

Нашли в администрации аж 1600 ненужных сотрудников, которые получали примерно по 1 млн рублей в месяц.

За последние 20 лет численность выросла в несколько раз… Это во сколько интересно?

Может какие то деньги и до рабочего класса после оптимизации дойдут, но это не точно.

Думаю, что и с количеством чиновников в России тоже нужно что то делать. Их сейчас больше, чем в СССР, а людей и территорий стало меньше + изменились технологии и выросла производительность труда.

В 2000 году чиновников было 3,45 млн, а в 2018 году — 5,7. В СССР этот показатель был в районе 2-2,4 млн.

Неплохой такой рост.

Впереди оптимизация, цифровизация, инновации и другие нанотехнологии.

#газпром

Авто-репост. Читать в блоге >>> Удобрения. Х5.

Удобрения. Х5.

💡Россия в 2025 г. увеличит производство и экспорт удобрений, следует из консенсус-прогноза ЦЦИ. Основной рост обеспечат Фосагро, Акрон и Еврохим за счет модернизации и увеличения мощностей – Ведомости.

Про рост зависимости Европы от российских удобрений:

t.me/pensioner30/7574

💡Сегодня, 9 января, возобновятся торги акциями X5. 24 декабря Мосбиржа сообщила, что переехавшей в российскую юрисдикцию компании присвоен тикер «X5». С 22 июля акции ПАО «Корпоративный центр ИКС 5» включены в первый уровень листинга.

В первые дни цена акций X5 может снижаться из-за значительного навеса акций, которые были приобретены в иностранном периметре с большим дисконтом.

Но в целом бумага очень интересная + возможен хороший дивиденд.

💡Малогабаритные однокомнатные квартиры и квартиры-студии площадью до 32 кв. м в российских новостройках за 2024 год подорожали на 19,8%, стоимость кв.м составила почти ₽154,5 тысяч – ТАСС

#x5 #удобрения #фосагро

Авто-репост. Читать в блоге >>> Удобрения. Х5.

Удобрения. Х5.

💡Россия в 2025 г. увеличит производство и экспорт удобрений, следует из консенсус-прогноза ЦЦИ. Основной рост обеспечат Фосагро, Акрон и Еврохим за счет модернизации и увеличения мощностей – Ведомости.

Про рост зависимости Европы от российских удобрений:

t.me/pensioner30/7574

💡Сегодня, 9 января, возобновятся торги акциями X5. 24 декабря Мосбиржа сообщила, что переехавшей в российскую юрисдикцию компании присвоен тикер «X5». С 22 июля акции ПАО «Корпоративный центр ИКС 5» включены в первый уровень листинга.

В первые дни цена акций X5 может снижаться из-за значительного навеса акций, которые были приобретены в иностранном периметре с большим дисконтом.

Но в целом бумага очень интересная + возможен хороший дивиденд.

💡Малогабаритные однокомнатные квартиры и квартиры-студии площадью до 32 кв. м в российских новостройках за 2024 год подорожали на 19,8%, стоимость кв.м составила почти ₽154,5 тысяч – ТАСС

#x5 #удобрения #фосагро

Авто-репост. Читать в блоге >>> Газ и удобрения.

Газ и удобрения.

💡В последнее время ЕС импортирует на 48% больше удобрений из РФ, чем до начала украинского конфликта. Депутат парламента Норвегии заявила, что Европа «заменила зависимость от российского газа на зависимость от российских удобрений».

В 2024 году закупки нарастила Бельгия, увеличив импорт почти в пять раз, более чем в два раза — Болгария и Румыния, в 1,8 раза — Германия.

Европейский импорт удобрений из РФ находится на рекордном уровне, составляя треть от общего импорта. Раньше удобрения производились из поставляемого российского газа. После введения санкций и подрыва Северных потоков себестоимость переработки стала нерентабельной, и теперь дешевле закупать удобрения напрямую.

Попытки отказаться от удобрений РФ — не вариант. Это бьёт по местным фермерам, снижая урожайность, и угрожает продовольственным кризисом.

Пока против поставок удобрений из РФ санкции не введены, но в Евросоюзе уже занялись этим вопросом. В частности, в Брюсселе активно изучают влияние импорта российской комплексной подкормки для растений и зерна на рынок Евросоюза.

Авто-репост. Читать в блоге >>> Газ и удобрения.

Газ и удобрения.

💡В последнее время ЕС импортирует на 48% больше удобрений из РФ, чем до начала украинского конфликта. Депутат парламента Норвегии заявила, что Европа «заменила зависимость от российского газа на зависимость от российских удобрений».

В 2024 году закупки нарастила Бельгия, увеличив импорт почти в пять раз, более чем в два раза — Болгария и Румыния, в 1,8 раза — Германия.

Европейский импорт удобрений из РФ находится на рекордном уровне, составляя треть от общего импорта. Раньше удобрения производились из поставляемого российского газа. После введения санкций и подрыва Северных потоков себестоимость переработки стала нерентабельной, и теперь дешевле закупать удобрения напрямую.

Попытки отказаться от удобрений РФ — не вариант. Это бьёт по местным фермерам, снижая урожайность, и угрожает продовольственным кризисом.

Пока против поставок удобрений из РФ санкции не введены, но в Евросоюзе уже занялись этим вопросом. В частности, в Брюсселе активно изучают влияние импорта российской комплексной подкормки для растений и зерна на рынок Евросоюза.

Авто-репост. Читать в блоге >>> Плати налоги.

Плати налоги.

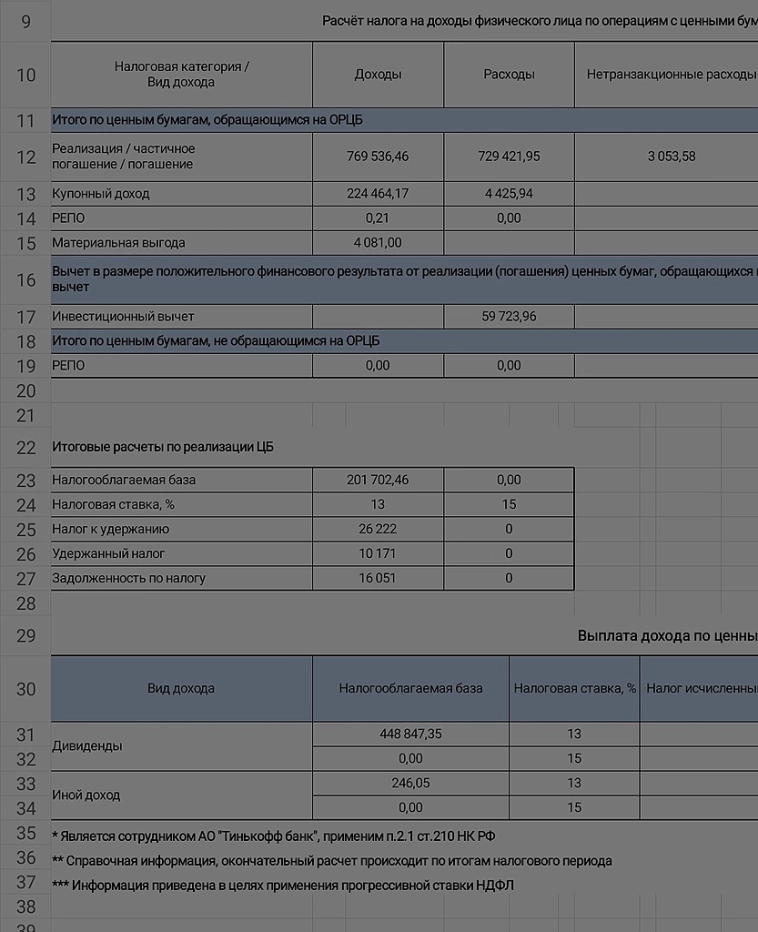

🎄1 января списали налоги на прибыль, сразу и со всех счетов. Это не ошибка, это я сам виноват. Хотел написать об этом пост и пополнить основной счёт, чтобы не было ненужных списаний, но как то забыл.

Открываем налоговый отчёт — смотрим задолженность по налогу — 16051 р. Вот эту сумму и списали, просто раскидали ее на все счета, так как на основном не было этих средств.

Можно было уменьшить налог, но для этого нужно было сократить налогооблагаемую базу. То есть продать акции в убыток, а потом выкупить ( но это не обязательно). Делать этого тоже не стал, так что приходится платить налоги.

Заплатил и сплю спокойно.

#налоги

Авто-репост. Читать в блоге >>> Стратегия. Цифра брокер.

Стратегия. Цифра брокер.

💡Инвест стратегия на 2025. Цифра брокер.

Российский рынок акций в следующем году может подскочить на 85% благодаря «дипломатическим успехам» и росту цен основных голубых фишек. Они также прогнозируют снижение ключевой ставки до 17%. Это наверное самый позитивный прогнозы, который давали брокеры и банки на 2025 год.

Что может заставить рынок расти?

— Фактор Трампа и успехи в геополитике.

🎄Какие бумаги можно купить?

— Яндекс. Пока писали прогноз, цена изменилась и потенциал для роста упал с 50 до 25 процентов. Ну то есть стратегия уже начала работать. Компания может выплатить около 5 процентов дивидендов.

Будет забавно, если цели инвест домов начнут закрываться уже в начале 2025 года.

— Из «интересных идей» — это покупка ВДО Урожай и Агрофирма Рубеж. Компании с невысокими кредитными рейтингами на уровне ВВ- и В+. Тут есть и падение выручки и прибыли в 2024 году + рост долгов. Зато можно получить доходность в районе 35-45 процентов. Идея наверное и интересная, но я бы отказался). Не думаю, что во времена высокой ставки стоит налегать на ВДО.

Авто-репост. Читать в блоге >>> Новости. РЖД. Роснефть. Вклады.

Новости. РЖД. Роснефть. Вклады.

💡Акционеры Роснефти одобрили дивиденды за 9м 2024г в размере 36.47 руб/акция (ДД 6,2%), отсечка — 10 января. $ROSN

💡Т-Банк с 28 декабря существенно снизит ставки по вкладам физлиц на срок от 2 до 23 месяцев — Интерфакс $T

💡Лавров: Россия по-прежнему не исключает переговоров с администрацией Трампа по украинскому конфликту, но только с учетом российских интересов – Ведомости

🎄Погрузка на сети РЖД по итогам года может сократиться на 4%, вместо ожидаемого раннее роста в 2,7% – Ъ

#ржд

🎄Ключевые риски для российского фондового рынка в 2025 году: налоговая нагрузка, IPO и ликвидность рынка, цены на сырье, инфляционные риски, риски миноритариев – Ведомости.

— Риски миноритариев — это все эти риски + то что могут кинуть в любой момент.

🎄 Сегодня 27.12 ожидаем следующие события:

— Лензолото: LNZL: закрытие реестра по дивидендам 1184 руб. $LNZL

Компания-пустышка. Играем в игру " Кто последний, тот инвестор ".

— OZON | ОЗОН: ВОСА по редомициляции компании с Кипра. $OZON

— Совкомфлот: СД рассмотрит концепцию Стратегии на период до 2030 года

Авто-репост. Читать в блоге >>> Новости. РЖД. Роснефть. Вклады.

Новости. РЖД. Роснефть. Вклады.

💡Акционеры Роснефти одобрили дивиденды за 9м 2024г в размере 36.47 руб/акция (ДД 6,2%), отсечка — 10 января. $ROSN

💡Т-Банк с 28 декабря существенно снизит ставки по вкладам физлиц на срок от 2 до 23 месяцев — Интерфакс $T

💡Лавров: Россия по-прежнему не исключает переговоров с администрацией Трампа по украинскому конфликту, но только с учетом российских интересов – Ведомости

🎄Погрузка на сети РЖД по итогам года может сократиться на 4%, вместо ожидаемого раннее роста в 2,7% – Ъ

#ржд

🎄Ключевые риски для российского фондового рынка в 2025 году: налоговая нагрузка, IPO и ликвидность рынка, цены на сырье, инфляционные риски, риски миноритариев – Ведомости.

— Риски миноритариев — это все эти риски + то что могут кинуть в любой момент.

🎄 Сегодня 27.12 ожидаем следующие события:

— Лензолото: LNZL: закрытие реестра по дивидендам 1184 руб. $LNZL

Компания-пустышка. Играем в игру " Кто последний, тот инвестор ".

— OZON | ОЗОН: ВОСА по редомициляции компании с Кипра. $OZON

— Совкомфлот: СД рассмотрит концепцию Стратегии на период до 2030 года

Авто-репост. Читать в блоге >>>