Отчёт ВТБ. Новости

💡ВТБ отчитался за 4 месяца 2023 года по МСФО

Чистая прибыль ВТБ по МСФО за 4 месяца 2023 года составила ₽208,5 млрд,

чистые процентные доходы — ₽233,6 млрд.

У банка на 2023 год планы заработать больше, чем в докризисном 2021-м (более 325 млрд рублей). За 4 месяца 2023 года прибыль превышает аналогичный показатель позапрошлого года на 82%, а за апрель — более чем вдвое выше. Рентабельность капитала составила 36,7% по итогам 4 месяцев 2023 года и 40,3% в апреле 2023 года.

🍎Минусы:

— допэмиссии, которые размывают доли акционеров.

— Дивиденды — их нет.

Выплат по итогам 2023 года, скорее всего не будет.

Банк также собирается выделить «замороженные» активы на своем балансе в отдельную структуру в 2024 году.

Переговоры по обмену заблокированных в Европе активов ВТБ на активы иностранных банков в России зашли в тупик.

В общем прибыль есть, всё хорошо… Только инвесторам от этого ничего хорошего нет.

$VTBR #втб

💡 Новая казахстанская биржа ITS не будет работать с российскими брокерами и бумагами

Авто-репост. Читать в блоге >>>

комментарии 30-летний пенсионер на форуме

-

ММК.

ММК.

💡Нашел интересный обзор на компанию ММК ( немного добавил от себя). #ммк

🍏Есть ряд факторов, которые указывают на то что у металлургов не всё так плохо:

— Рост производства, высокая загрузка производственных мощностей.

— Активная стройка. Инвест программа Газпрома и других компаний

— Фактор Эрдогана. Опять же это связано с Газпромом — Постройка газораспределительного центра. А для этого нужно много металла…

— Высокая доля отгрузок проката отечественным потребителям (80%) по сравнению с конкурентами.

— В общем компания выглядит интересно и перспективно.

🍎Но есть несколько моментов, которые меня смущают:

— Объем продаж товарной металлопродукции ММК за 3 месяца 2023 года сократился на 4,3% до 2,76 млн тонн.

— Доля продукции с высокой добавленной стоимостью снизилась на 1,6 п.п. до 42,5%.

-Объём производства стали сократился на 3,5% до 3,058 млн тонн, а чугуна увеличился на 4,4% до 2,345 млн тонн.

Не сказать что падение катастрофическое, но неприятное. Так же наблюдается падение показателей за 2022 год, по сравнению с 2021 годом, и оно более существенное.

Авто-репост. Читать в блоге >>> Виды ОФЗ.

Виды ОФЗ.

💡

ОФЗ ПД — стандартный тип облигации федерального займа с постоянным доходом.

Купон постоянный и он не меняется. Пример: ОФЗ 26225, ОФЗ 26241. Вообще вся серия ОФЗ, которая начинается на 26, 25 – это бумаги с постоянным доходом. Самые простые ОФЗ, их я в портфеле и держу.

ОФЗ ПК — облигации федерального займа с переменным купонным доходом.

Купонные выплаты могут меняться, все зависит от ставки по краткосрочным кредитам (RUONIA), а она зависит от ключевой ставки. Инструмент интересен тем, что ваш доход привязан к ставке и вроде как вы всегда должны зарабатывать на любом рынке – инфляция выросла – выросла ставка – вырос ваш купонный доход. Защитный инструмент в общем. Выпуски – 29, 24.

ОФЗ ИН — облигации федерального займа с индексируемым номиналом. Доход складывается таким образом: купонный дохода в размере 2,5% от номинала + рост самого номинала на уровень инфляции. Все привязано к индексу потребительских цен, который рисует Росстат.

Авто-репост. Читать в блоге >>> ОФЗ на 10 лет? Зачем вообще покупать ОФЗ?

ОФЗ на 10 лет? Зачем вообще покупать ОФЗ?

💡

ОФЗ – это государственная бумага. Риски по ней минимальны, в отличие от остальных облигаций, а доход можно получить выше, чем по банковскому вкладу.

Гарантом возврата денег по ОФЗ выступает само государство: оно несет ответственность всем своим имуществом. Покупая ОФЗ, вы даете в долг государству, а взамен получаете купоны и номинал облигации в конце срока.

🍏Как рассчитать какая бумага вам подойдет больше? Рассмотрим 10-летние ОФЗ.

ОФЗ 26225. Текущая цена 799 р, Купон 36,15 р – 2 раза в год. Всего осталось 22 выплаты по 36,15 р ( до 10 мая 2034 года).

Наш доход будет формироваться из разницы между покупкой и продажей (1000-799=201 р ) и купонным доходом за все время. Купонный доход составит 792 р за 10 лет, это + 99 процентов от стоимости нашей облигации.

За все время мы заработаем 993 р или 863 р (минус налоги) или + 108 процентов. Доходность к погашению с учетом реинвестирования купонов около 10,6 процентов.

🍏ОФЗ 26241. Текущая цена 954 р. Купон 47,3 р – 2 раза в год. Всего осталось 19 выплат по 47,3 р ( до ноября 2032 года).

Авто-репост. Читать в блоге >>> Новатэк и Сбербанк.

Новатэк и Сбербанк.

💡Вчера реинвестировал дивиденды, полученные от Новатэка. Купил 5 акций Новатэка, теперь их 89 шт в портфеле.

Компания активно увеличивает дивидендые выплаты, в рейтинге «дивидендных аристократов» это одна из лучших компаний.

Активно развиваются проекты связанные с СПГ. Продажи газа в 1 квартале на международных направлениях выросли на 60 процентов.

Долговая нагрузка низкая. Компания очень интересная, продолжу докупать.

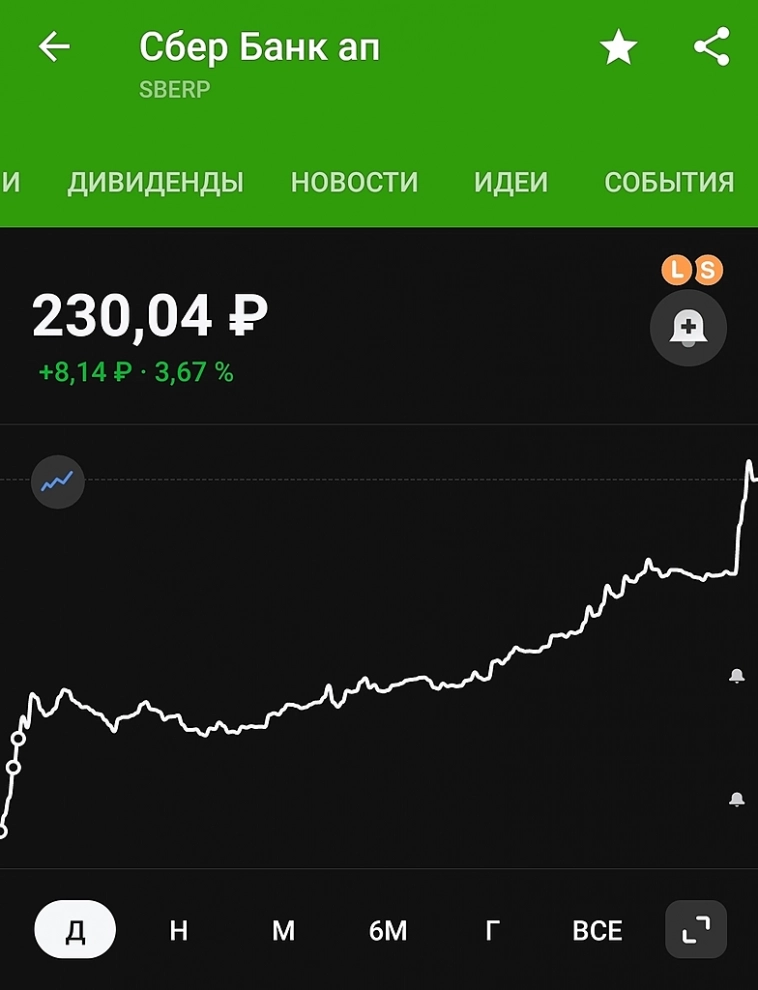

💡Сбербанк.

10 мая — дивидендный гэп.

В этот день я и купил немного Сбера — 490 акций.

Об этом кстати писал 10 мая.

Цена покупки 215 — 219 р. Средняя в районе 218 р.

Сегодня официально гэп закрылся, то есть компания стоит столько же ( даже немного больше), сколько до выплаты дивидендов.

Про гэп писал здесь:

t.me/pensioner30/4928

То есть на это ушло всего 11 торговых дней. Очень хороший результат.

На дивидендном гэпе заработал около 9 процентов. Теперь вопрос: стоит ли продавать? Пока думаю… Просто Сбера в портфеле стало слишком много.

Но придут дивиденды и часть их реинвестируют, а за 23 год прибыль может быть рекордной, значит и дивиденды будут высокими. 🔼

Авто-репост. Читать в блоге >>> Новатэк и Сбербанк.

Новатэк и Сбербанк.

💡Вчера реинвестировал дивиденды, полученные от Новатэка. Купил 5 акций Новатэка, теперь их 89 шт в портфеле.

Компания активно увеличивает дивидендые выплаты, в рейтинге «дивидендных аристократов» это одна из лучших компаний.

Активно развиваются проекты связанные с СПГ. Продажи газа в 1 квартале на международных направлениях выросли на 60 процентов.

Долговая нагрузка низкая. Компания очень интересная, продолжу докупать.

💡Сбербанк.

10 мая — дивидендный гэп.

В этот день я и купил немного Сбера — 490 акций.

Об этом кстати писал 10 мая.

Цена покупки 215 — 219 р. Средняя в районе 218 р.

Сегодня официально гэп закрылся, то есть компания стоит столько же ( даже немного больше), сколько до выплаты дивидендов.

Про гэп писал здесь:

t.me/pensioner30/4928

То есть на это ушло всего 11 торговых дней. Очень хороший результат.

На дивидендном гэпе заработал около 9 процентов. Теперь вопрос: стоит ли продавать? Пока думаю… Просто Сбера в портфеле стало слишком много.

Но придут дивиденды и часть их реинвестируют, а за 23 год прибыль может быть рекордной, значит и дивиденды будут высокими. 🔼

Авто-репост. Читать в блоге >>> Софтлайн. Размещение облигаций.

Софтлайн. Размещение облигаций.

💡Купон — 12,4 — 12,6 процентов. Купоны 4 раза в год.

Срок: 2,75 года. Сбор заявок до 24 мая.

Оферты и амортизации нет, так даже проще.

Организаторы – БКС КИБ, Газпромбанк, Россельхозбанк, Инвестбанк Синара, Тинькофф Банк. Агент по размещению – Газпромбанк.

Предыдущий 4 выпуск был с амортизацией и сейчас он торгуется дешевле номинала. При этом доходность к погашению — 11,6%. $RU000A1029T9

Компания продаёт разные Dr. Web, Windows, защиту от Касперского и прочие компьютеры и комплектующие. Так же у них есть услуги в сфере кибербезопасности, решения для бизнеса и своё собственное ПО.

Рейтинг BBB от Эксперт РА.

Чистый долг сократился с 6,5 до 1,6 млрд. 👍Уровень долговой нагрузки невысокий.

За год выручка упала ( и оборот -9%), а валовая прибыль выросла (+3%).

Если смотреть отчёт по РСБУ за 1 квартал, то по сравнению с 4 кварталом падение катастрофическое, но думаю что здесь больше влияет сезонность бизнеса. У того же Позитива начало года обычно тоже не очень, а к 4 кварталу всё становится хорошо… Крупные компании осваивают бюджеты и покупают всякое, в том числе ПО и всякие штуки для кибербезопасности.

Авто-репост. Читать в блоге >>> Дивиденды от иностранных компаний.

Дивиденды от иностранных компаний.

💡Продолжают приходить дивиденды от иностранных компаний… Видимо Роман Горюнов хочет все свои долги раздать.

Как мы знаем:

Объем «застрявших» дивидендов на СПБ Бирже — ₽30,81 млрд.

Совокупные активы биржи составили ₽74,88 млрд, доходы — практически не изменились и составили ₽7,74 млрд.

— Интересно, а наши дивиденды являются активом для СПБ биржи… Есть подозрение, что да. Чистая прибыль выросла в 10 раз — с ₽186,7 млн в 2021 году до ₽1,93 млрд в 2022-ом. 🤑

🍏Пришли дивиденды от: NRG Energy, Morgan Stanley, Bank of New York, Kinder Morgan…

Из плюсов: двойное налогооблажение всё таки должно быть.

🍎 В чем суть?

Получили дивиденды от иностранных компаний, заплатили налоги, но в среднем не более 13 процентов ( всё ещё зависит от страны).

Для этого мы собственно и подписывали всякие формы W8BEN… Эта форма как раз и была нужна нам для того чтобы платить 10 процентов налога, а не 30… + остальные 3 процента платим самостоятельно в ФНС. То есть всего 13 процентов, а не 30 как граждане США. То есть нам это было интересно и выгодно.

Авто-репост. Читать в блоге >>> Дивиденды от иностранных компаний.

Дивиденды от иностранных компаний.

💡Продолжают приходить дивиденды от иностранных компаний… Видимо Роман Горюнов хочет все свои долги раздать.

Как мы знаем:

Объем «застрявших» дивидендов на СПБ Бирже — ₽30,81 млрд.

Совокупные активы биржи составили ₽74,88 млрд, доходы — практически не изменились и составили ₽7,74 млрд.

— Интересно, а наши дивиденды являются активом для СПБ биржи… Есть подозрение, что да. Чистая прибыль выросла в 10 раз — с ₽186,7 млн в 2021 году до ₽1,93 млрд в 2022-ом. 🤑

🍏Пришли дивиденды от: NRG Energy, Morgan Stanley, Bank of New York, Kinder Morgan…

Из плюсов: двойное налогооблажение всё таки должно быть.

🍎 В чем суть?

Получили дивиденды от иностранных компаний, заплатили налоги, но в среднем не более 13 процентов ( всё ещё зависит от страны).

Для этого мы собственно и подписывали всякие формы W8BEN… Эта форма как раз и была нужна нам для того чтобы платить 10 процентов налога, а не 30… + остальные 3 процента платим самостоятельно в ФНС. То есть всего 13 процентов, а не 30 как граждане США. То есть нам это было интересно и выгодно.

Авто-репост. Читать в блоге >>> Дивиденды от иностранных компаний.

Дивиденды от иностранных компаний.

💡Продолжают приходить дивиденды от иностранных компаний… Видимо Роман Горюнов хочет все свои долги раздать.

Как мы знаем:

Объем «застрявших» дивидендов на СПБ Бирже — ₽30,81 млрд.

Совокупные активы биржи составили ₽74,88 млрд, доходы — практически не изменились и составили ₽7,74 млрд.

— Интересно, а наши дивиденды являются активом для СПБ биржи… Есть подозрение, что да. Чистая прибыль выросла в 10 раз — с ₽186,7 млн в 2021 году до ₽1,93 млрд в 2022-ом. 🤑

🍏Пришли дивиденды от: NRG Energy, Morgan Stanley, Bank of New York, Kinder Morgan…

Из плюсов: двойное налогооблажение всё таки должно быть.

🍎 В чем суть?

Получили дивиденды от иностранных компаний, заплатили налоги, но в среднем не более 13 процентов ( всё ещё зависит от страны).

Для этого мы собственно и подписывали всякие формы W8BEN… Эта форма как раз и была нужна нам для того чтобы платить 10 процентов налога, а не 30… + остальные 3 процента платим самостоятельно в ФНС. То есть всего 13 процентов, а не 30 как граждане США. То есть нам это было интересно и выгодно.

Авто-репост. Читать в блоге >>> Дивиденды от иностранных компаний.

Дивиденды от иностранных компаний.

💡Продолжают приходить дивиденды от иностранных компаний… Видимо Роман Горюнов хочет все свои долги раздать.

Как мы знаем:

Объем «застрявших» дивидендов на СПБ Бирже — ₽30,81 млрд.

Совокупные активы биржи составили ₽74,88 млрд, доходы — практически не изменились и составили ₽7,74 млрд.

— Интересно, а наши дивиденды являются активом для СПБ биржи… Есть подозрение, что да. Чистая прибыль выросла в 10 раз — с ₽186,7 млн в 2021 году до ₽1,93 млрд в 2022-ом. 🤑

🍏Пришли дивиденды от: NRG Energy, Morgan Stanley, Bank of New York, Kinder Morgan…

Из плюсов: двойное налогооблажение всё таки должно быть.

🍎 В чем суть?

Получили дивиденды от иностранных компаний, заплатили налоги, но в среднем не более 13 процентов ( всё ещё зависит от страны).

Для этого мы собственно и подписывали всякие формы W8BEN… Эта форма как раз и была нужна нам для того чтобы платить 10 процентов налога, а не 30… + остальные 3 процента платим самостоятельно в ФНС. То есть всего 13 процентов, а не 30 как граждане США. То есть нам это было интересно и выгодно.

Авто-репост. Читать в блоге >>> 💡Удобрения. Дивиденды Фосагро, Акрон, КуйбышевАзот за 2023 год.

💡Удобрения. Дивиденды Фосагро, Акрон, КуйбышевАзот за 2023 год.

💡Наиболее распространены в мире 3 вида удобрений и их различные смеси. Разделение происходит по основному действующему веществу:

— Азот. Способствует росту листвы. Сырье – аммиак, который получают из природного газа. Примеры удобрений: карбамид, сульфат аммония, селитра. 56 процентов мирового спроса.

— Фосфор – ускоряет обменные процессы. Удобрения производят из фосфата кальция, входит в состав апатитов и фосфоритов. Примеры: суперфосфат, офтофосфат. 24 процента мирового спроса.

— Калий – водный баланс растений. Сырье – калийный соли. Примеры: сульфат калия, калийная соль. 20 процента мирового спроса.

Крупнейшие производители удобрений в мире: Китай (доля около 30%), США (13%), Россия (12%), Индия (10%) и Канада (9%). Крупнейшие производители, за исключением России, ориентированы на внутренний рынок, поэтому крупнейшим в мире экспортером является Россия. Учитывая характер сырья, мировыми лидерами в области производства удобрений являются страны, богатые полезными ископаемыми, и в частности, природным газом: Россия, страны ближнего Востока, Китай.

Авто-репост. Читать в блоге >>> 💡Удобрения. Дивиденды Фосагро, Акрон, КуйбышевАзот за 2023 год.

💡Удобрения. Дивиденды Фосагро, Акрон, КуйбышевАзот за 2023 год.

💡Наиболее распространены в мире 3 вида удобрений и их различные смеси. Разделение происходит по основному действующему веществу:

— Азот. Способствует росту листвы. Сырье – аммиак, который получают из природного газа. Примеры удобрений: карбамид, сульфат аммония, селитра. 56 процентов мирового спроса.

— Фосфор – ускоряет обменные процессы. Удобрения производят из фосфата кальция, входит в состав апатитов и фосфоритов. Примеры: суперфосфат, офтофосфат. 24 процента мирового спроса.

— Калий – водный баланс растений. Сырье – калийный соли. Примеры: сульфат калия, калийная соль. 20 процента мирового спроса.

Крупнейшие производители удобрений в мире: Китай (доля около 30%), США (13%), Россия (12%), Индия (10%) и Канада (9%). Крупнейшие производители, за исключением России, ориентированы на внутренний рынок, поэтому крупнейшим в мире экспортером является Россия. Учитывая характер сырья, мировыми лидерами в области производства удобрений являются страны, богатые полезными ископаемыми, и в частности, природным газом: Россия, страны ближнего Востока, Китай.

Авто-репост. Читать в блоге >>> Белуга.

Белуга.

— Водка — востребованный напиток в мире с ключевыми рынками потребления — Россия и США.

— Стабильность российского рынка с тенденцией к потреблению напитков премиум-класса.

— Надежный и устойчивый бизнес во времена экономической нестабильности.

Так написано на сайте компании. 🥃

Сегодня пришли дивиденды: 1200 р — 156 р ( налоги)

К 25 году компания планирует нарастить количество точек продажи до 2,5 тыс, то есть примерно на 1000 шт.

Отгрузки алкоголя — рост на 7 процентов за 2022 год.

Но начало года не задалось...

🍎 Операционные результаты за I квартал 2023 года

Общие отгрузки -7,5% относительно аналогичного показателя 2022-го и +15,8% к 2021-му.

Отгрузки выросли относительно I квартала 2021-го, но не достигли рекордного показателя прошлого года.

🍏Плюсы:

+ Развитие электронной коммерции. Свой собственный бренд.

+ Рост выручки в среднем на 20 процентов в год.

+ Снижается уровень долговой нагрузки.

+ На дивиденды теперь будет уходить 50 процентов чистой прибыли, а не 25 как раньше.

Авто-репост. Читать в блоге >>> БСП и Позитив.

БСП и Позитив.

Просили высказать свое мнение по нескольким компаниям. Естественно я вас ни к чему не призываю, это просто лишь мнение.

💡БСП. Банк Санкт-Петербург.

Относительно небольшой, но на мой взгляд интересный банк. Для примера: капитализация Сбера – более 5 трлн рублей, ВТБ – 477 млрд, БСП – 69 млрд.

В 2022 году банк получил чистую прибыль в 47 млрд рублей, что больше чем год назад в 2,6 раза. Выросли так же чистые процентные доходы ( на 37 процентов). Вырос кредитный портфель и активы банка, достаточность капитала, количество «плохих кредитов» стало меньше. При этом банк относительно недорогой по P/E и P/B, хотя это касается и ВТБ и Сбера.

Из странностей: если дивиденды 21 рубль на акцию, то акции падают на 30 рублей. То есть инвесторы активно их распродают. Хотя банк от этого сильно хуже не становится.

Есть предположение что банк и дальше будет долго закрывать дивидендый гэп, видимо до следующих дивидендов.

Начиная с 2014 года банк 6 раз повышал дивиденды, причем в последние пару лет платит 11-12 процентов.

Авто-репост. Читать в блоге >>> СПБ биржа.

СПБ биржа.

💡 СПБ Биржа: объем «застрявших» дивидендов по замороженным бумагам составил более чем ₽30 млрд $SPBE

Торговая площадка раскрыла основные финансовые показатели по МСФО по итогам 2022 года:

— Совокупные доходы практически не изменились и составили ₽7,74 млрд. В основном за счет размещения под проценты средств, полученных в ходе IPO 2021 года;

— Скорректированная EBITDA снизилась на 14,39% и составила ₽2,90 млрд, а чистая прибыль подскочила более чем в 10 раз — с ₽186,7 млн в 2021 году до ₽1,93 млрд в 2022-ом.

— Площадка пояснила, что год назад на прибыль повлияли опционные программы. По ним акционер СПБ Биржи в лице ассоциации «НП РТС» получил выплаты в размере ₽2,39 млрд.

— Совокупные активы cоставили ₽74,88 млрд, из них ₽30,81 млрд — это неполученные выплаты и доходы инвесторов от международных депозитариев по иностранным ценным бумагам, находящимся на неторговых разделах.

— «При поступлении этих денег от вышестоящих депозитариев, они сразу будут выплачены инвесторам. В настоящее время СПБ Биржа ведет работу с вышестоящими депозитариями с целью разблокировки этих доходов и выплаты их инвесторам», — отмечает площадка.

Авто-репост. Читать в блоге >>> Дивидендный гэп «Сбера» — как быстро закроется?

Дивидендный гэп «Сбера» — как быстро закроется?

💡

Дивидендный гэп оказался меньше дивидендов — ₽21,77 против дивиденда ₽25. Часть падения уже отыграно рынком.

Сберу требуется в среднем около 50 дней для восстановления после падения. Во всяком случае исторические данные такие.

▪️2021 (дивдоходность 5,8% ) — для закрытия гэпа потребовалось 65 дней.

▪️2020 (дивдоходность 8,2%) — 26 дней

▪️2019 (дивдоходность 6,4%) — 138 дней

▪️2018 (дивдоходность 5,6%) — 5 дней

▪️2017 (дивдоходность 4%) — 18 дней

За первые три месяца «Сбер» заработал чистую прибыль в размере ₽350,2 млрд. В годовом выражении это около ₽1,4 трлн. По МСФО результаты могут оказаться процентов на 10% ниже, то есть примерно ₽1,26 трлн. Дивиденды в 23 году могут составить — 25-30 р.

💡Так же Сбер могут поддержать поступающие дивиденды.

— Новатэк — выплата до 18.05.

— Белуга — до 12.05

— Банк Санкт-Петербург — до 24.05

— Ну и сами дивиденды от Сбербанка — до 25 мая.

Еще впереди дивиденды от десятка компаний ( КуйбышевАзот, Позитив, Пермэнергосбыт, интер РАО, Лукойл, Татнефть… )

Авто-репост. Читать в блоге >>> ММК. Фундаментальный анализ. Дивиденды.

ММК. Фундаментальный анализ. Дивиденды.

История:

31 января 1932 года была запущена первая доменная печь комбината, летом того же года дала чугун вторая домна, ещё через год — домны № 3 и 4, также были запущены четыре мартеновские печи.

Центральная электростанция комбината строилась немецкой компанией AEG, огнеупорное производство налаживалось немецкой Krupp & Reismann, а горнорудное — британской Traylor. В проектировании комбината активно участвовали специалисты американской компании А. Кана «Альберт Кан инкорпорейтед». Общее число иностранцев, работавших на стройке, составляло более 800 человек.

К середине 1970-х годов годовой объём производства достигал 15 млн тонн стали и 12 млн тонн готового проката. В 1982 году был построен и пущен в эксплуатацию цех углеродистой ленты. В 1990 году было запущено производство стали кислородно-конвертерным методом.

Сегодня…

Магнитогорский металлургический комбинат находится под санкциями всех стран Евросоюза, США и Украины.

💡Производство:

Авто-репост. Читать в блоге >>> Гэп Сбера и БСП.

Гэп Сбера и БСП.

💡Банк Санкт-Петербург падает сразу на 32 рубля за 1 день при дивидендах в 21 рубль.

Есть предположение, что Сбер тоже может упасть ниже своих дивидендов.

Если БСП закрывал див гэп в прошлом году 4 месяца, то Сбербанк в 2021 году это сделал за пару месяцев. Правда в 21 году не было мобилизации…

🍏Эксперты БКС ожидают, что в этом году дивидендный гэп по бумагам «Сбера» закроется за 15–30 торговых дней или 3–6 календарных недель. Ключевой фактор, который будет влиять на динамику котировок Сбербанка — перспектива следующих выплат. Прогноз БКС по будущим дивидендам — ₽30 на акцию, что дает целевую цену в ₽283 за акцию.

Авто-репост. Читать в блоге >>> Гэп Сбера и БСП.

Гэп Сбера и БСП.

💡Банк Санкт-Петербург падает сразу на 32 рубля за 1 день при дивидендах в 21 рубль.

Есть предположение, что Сбер тоже может упасть ниже своих дивидендов.

Если БСП закрывал див гэп в прошлом году 4 месяца, то Сбербанк в 2021 году это сделал за пару месяцев. Правда в 21 году не было мобилизации…

🍏Эксперты БКС ожидают, что в этом году дивидендный гэп по бумагам «Сбера» закроется за 15–30 торговых дней или 3–6 календарных недель. Ключевой фактор, который будет влиять на динамику котировок Сбербанка — перспектива следующих выплат. Прогноз БКС по будущим дивидендам — ₽30 на акцию, что дает целевую цену в ₽283 за акцию.

Авто-репост. Читать в блоге >>>