комментарии TAUREN на форуме

-

⚡ Россети Центр (MRKC) - краткий взгляд на компанию

⚡ Россети Центр (MRKC) - краткий взгляд на компанию

▫️ Капитализация: 19 млрд

▫️ Выручка TTM: 103 млрд

▫️ EBITDA TTM: 23 млрд

▫️ Прибыль TTM: 3,9 млрд

▫️ fwd P/E 2021: 3

▫️ P/B:0,4

▫️ fwd дивиденд 2021: 12-15%

👉 Дивидендная политика Россети Центр (МРСК Центра) предусматривает выплаты50% от чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. Дивидендная политика соблюдается.

👉 Виды деятельности компании: — Передача и распределение э/энергии (96% выручки во 2кв2021) — Технологическое присоединение — Дополнительные услуги

✅ Компания защитного сектора, при кризисных явлениях потребление электроэнергии продолжает расти, однако компания не защищена от невозврата дебиторской задолженности. При торговой дебиторской задолженности в 21.5 млрд рублей, резервов сформировано на 9.1 млрд рублей.

✅ Компания ведет деятельность в благоприятной экономической зоне, что ведет к органическому росту выручки.

Авто-репост. Читать в блоге >>> 🚂 ОВК (UWGN) - очень коротко о компании

🚂 ОВК (UWGN) - очень коротко о компании

▫️ Капитализация: 11,7 млрд

▫️ Выручка TTM: 66 млрд

▫️ Убыток TTM: 15,3 млрд

▫️ P/B:-0,77

👉 Компания занимается производством железнодорожных вагонов и оказывает услуги по железнодорожным транспортным перевозкам.

Практически все продажи компании формирует производство вагонов (97,5% выручки).

83% выручки — продажа полувагонов и хопперов.

✅ Пожалуй, единственным плюсом для оценки компании является то, что коэффициент P/S = 0,18.

Если чистая рентабельность продаж компании достигнет хотя бы 5%, то это существенно увеличит прибыль. Это, теоретически, может произойти, но нескоро и с низкой долей вероятности.

Проблем куда больше

❌ Первое, что бросается в глаза — это глубоко отрицательный собственный капитал (-15,2 млрд рублей) и накопленный убыток (47,6 млрд рублей). Компания практически всегда генерирует убытки и перспектив выхода из них пока невидно.

Авто-репост. Читать в блоге >>>

☂️ IPO «Ренессанс страхование» (RENI) — цена размещения вполне оправдана

Дата начала торгов: 20.10.2021

Число размещаемых акций: 210 млн

Цена размещения: 120-135 рублей

Объем IPO: 25,2-28,4 млрд рублей

Компания предоставляет широкий спектр страховых услуг. Привлеченные деньги компания планирует потратить цифровизацию и другое развитие сервисов, а также возможный обратный выкуп акций.

📊 Ожидаемые и фактические финансовые показатели на момент IPO👇

▫️ Капитализация: 67,2-75,6 млрд руб

▫️ Чистая заработанная премия 1П2021: 44,8 млрд руб (+30% г/г)

▫️ Прибыль 1П2021 TTM: 1,3 млрд (-25% г/г)

▫️ P/E fwd 2021 (с корректировкой):3,7 — 4,2

▫️ P/B:2.1-2.4

✅ Падение прибыли компании в 1П2021 связано с ростом аквизиционных расходов (расходов на расширение клиентской базы) на 7,5 млрд рублей. Если произвести корректировку прибыли на разницу в расходах, то получим прибыль почти немного меньше 9 млрд рублей за 1П2021.

Авто-репост. Читать в блоге >>>

TAUREN, какой смысл корректировать P/E на статью расходов, которая имеет место быть постоянно?

Вадим Рахаев, она потом может существенно сократиться или просто окупить себя за пару лет. Смысл в том, чтобы оценить компанию до того, как она взялась за расширение клиентской базы.

TAUREN, Это страховщик, а не соцсеть. У соцсетей есть порог, при котором естественный приток превышает отток и реклама становится фактически ненужной. У страховщиков есть коэффициент продления, который разнится от услуги к услуге и также имеет риск резкого сокращения в кризисные периоды. Эту естественную убыль реклама и покрывает, а не только обеспечивает прирост (расширение клиентской базы). Убрать эту статью расходов в ноль Вы не можете. Даже на 50% не можете сократить — обрушатся новые продажи и образуется нисходящий тренд FCF с кратным падением рентабельности.

Вадим Рахаев,

Здесь рост данных затрат — это своего рода капекс. Эти затраты будут генерировать продажи, окупая себя. Нужно понимать, что прибыль в моменте небольшая именно из-за сильнооо роста расходов.

Я производил корректировку на разницу между 1п2020 и 1п2021 года, клнечно их нельзя убрать в 0.

+ по поводу не соц.сети могу поправить.

Если/когда пользователи будут в мобильном приложении клмпании —

данные затраты начнут падать.

+ чем больше доля рынка, тем меньше нужно вкладываться в привлечение новых клиентов через посредников

☂️ IPO «Ренессанс страхование» (RENI) — цена размещения вполне оправдана

Дата начала торгов: 20.10.2021

Число размещаемых акций: 210 млн

Цена размещения: 120-135 рублей

Объем IPO: 25,2-28,4 млрд рублей

Компания предоставляет широкий спектр страховых услуг. Привлеченные деньги компания планирует потратить цифровизацию и другое развитие сервисов, а также возможный обратный выкуп акций.

📊 Ожидаемые и фактические финансовые показатели на момент IPO👇

▫️ Капитализация: 67,2-75,6 млрд руб

▫️ Чистая заработанная премия 1П2021: 44,8 млрд руб (+30% г/г)

▫️ Прибыль 1П2021 TTM: 1,3 млрд (-25% г/г)

▫️ P/E fwd 2021 (с корректировкой):3,7 — 4,2

▫️ P/B:2.1-2.4

✅ Падение прибыли компании в 1П2021 связано с ростом аквизиционных расходов (расходов на расширение клиентской базы) на 7,5 млрд рублей. Если произвести корректировку прибыли на разницу в расходах, то получим прибыль почти немного меньше 9 млрд рублей за 1П2021.

Авто-репост. Читать в блоге >>>

TAUREN, какой смысл корректировать P/E на статью расходов, которая имеет место быть постоянно?

Вадим Рахаев, она потом может существенно сократиться или просто окупить себя за пару лет. Смысл в том, чтобы оценить компанию до того, как она взялась за расширение клиентской базы. ☂️ IPO "Ренессанс страхование" (RENI) - цена размещения вполне оправдана

☂️ IPO "Ренессанс страхование" (RENI) - цена размещения вполне оправдана

Дата начала торгов: 20.10.2021

Число размещаемых акций: 210 млн

Цена размещения: 120-135 рублей

Объем IPO: 25,2-28,4 млрд рублей

Компания предоставляет широкий спектр страховых услуг. Привлеченные деньги компания планирует потратить цифровизацию и другое развитие сервисов, а также возможный обратный выкуп акций.

📊 Ожидаемые и фактические финансовые показатели на момент IPO👇

▫️ Капитализация: 67,2-75,6 млрд руб

▫️ Чистая заработанная премия 1П2021: 44,8 млрд руб (+30% г/г)

▫️ Прибыль 1П2021 TTM: 1,3 млрд (-25% г/г)

▫️ P/E fwd 2021 (с корректировкой):3,7 — 4,2

▫️ P/B:2.1-2.4

✅ Падение прибыли компании в 1П2021 связано с ростом аквизиционных расходов (расходов на расширение клиентской базы) на 7,5 млрд рублей. Если произвести корректировку прибыли на разницу в расходах, то получим прибыль почти немного меньше 9 млрд рублей за 1П2021.

Авто-репост. Читать в блоге >>> ☂️ IPO "Ренессанс страхование" (RENI) - цена размещения вполне оправдана

☂️ IPO "Ренессанс страхование" (RENI) - цена размещения вполне оправдана

Дата начала торгов: 20.10.2021

Число размещаемых акций: 210 млн

Цена размещения: 120-135 рублей

Объем IPO: 25,2-28,4 млрд рублей

Компания предоставляет широкий спектр страховых услуг. Привлеченные деньги компания планирует потратить цифровизацию и другое развитие сервисов, а также возможный обратный выкуп акций.

📊 Ожидаемые и фактические финансовые показатели на момент IPO👇

▫️ Капитализация: 67,2-75,6 млрд руб

▫️ Чистая заработанная премия 1П2021: 44,8 млрд руб (+30% г/г)

▫️ Прибыль 1П2021 TTM: 1,3 млрд (-25% г/г)

▫️ P/E fwd 2021 (с корректировкой):3,7 — 4,2

▫️ P/B:2.1-2.4

✅ Падение прибыли компании в 1П2021 связано с ростом аквизиционных расходов (расходов на расширение клиентской базы) на 7,5 млрд рублей. Если произвести корректировку прибыли на разницу в расходах, то получим прибыль почти немного меньше 9 млрд рублей за 1П2021.

Авто-репост. Читать в блоге >>>

🚢 ДВМП (FESH) — российский аналог Matson

▫️ Капитализация: 84 млрд

▫️ Выручка TTM: 82,4 млрд

▫️ Прибыль TTM: 14,3 млрд

▫️ P/E fwd 2021:2.3

▫️ P/B:5,15

👉 Бизнес компанииза 1П2021 включает:

— Морские перевозки (в основном в контейнеровозах и судах для навалочных грузов) — 85% от выручки

— Услуги порта (погрузка/разгрузка, хранение и т.д.) — 22% от выручки

— Железнодорожные перевозки и вспомогательные услуги формируют незначительную долю выручки

👉 Первые 2 сегмента по итогам 1П2021 сформировали практически всю операционную прибыль.

👉 Компания не платит дивиденды, дивидендная политика у компании, фактически отсутствует, что влияет на оценку компании.

На 30 июня 2021 года большей частью компании владеют 3 физ. лица: Северилов (23,8%), Рабинович (17,4%), Магомедов (32,5%). Андрей

Северилов приобрел долю в компании в начале октября 2020. Он является профессиональным инвестором в промышленные и финансовые активы, акционером КБ «ЛОКО-банк», «Сибирский Титан» и «ТомскАзот».

Авто-репост. Читать в блоге >>>

TAUREN, Очень поверхностный анализ. Не учтен корпоративный конфликт с магомедовым и развитие СМП. Эти два события при хороших исходах дадут сильную переоценку.

koharu, не вижу смысла его мусолить)). То, что он был я знаю- это еще одна ласточка о том, что компания закрытая и не имеет точного курса. Поэтому она и стоит сколько стоит.

Я с удовольствием почитаю о том, как этот конфликт влияет на оценку компании, если кто-то сможет его учесть в финансовом аспекте. 💡 Актуальные идеи и мой портфель (доля кэша выросла до 30%)

💡 Актуальные идеи и мой портфель (доля кэша выросла до 30%)Предыдущий пост с идеями (08.10.2021)

📊Идей с низким риском сейчас на рынке очень мало, практически всё интересное сейчас происходит в сырье (газ, металлы, уголь).

📈 Большинство ранее открытых идей уже близки к своим справедливым ценам (целям), поэтому последний месяц позиции немного сокращал. 💼

Мои позиции в портфеле:

Газпром (🎯: 420, 📈: 14%) — после небольшой фиксации прибыли по цене 390 продолжаю держать Газпром на значительную долю портфеля. Ситуация для компании благоприятная 👉 высокие цены на газ в начале 4кв2021 уже почти гарантировано обеспечат высокую среднюю цену реализации по итогам года. Ожидаю див. доходность выше 45 рублей.

En+ (🎯: 1130, 📈: 19%) — за неделю компания выросла почти на 15%✅. В связи с продолжением роста цен на алюминий ожидаю сильные финансовые результаты за 3-4кв2021. Также, есть высокая

Авто-репост. Читать в блоге >>> 💡 Актуальные идеи и мой портфель (доля кэша выросла до 30%)

💡 Актуальные идеи и мой портфель (доля кэша выросла до 30%)Предыдущий пост с идеями (08.10.2021)

📊Идей с низким риском сейчас на рынке очень мало, практически всё интересное сейчас происходит в сырье (газ, металлы, уголь).

📈 Большинство ранее открытых идей уже близки к своим справедливым ценам (целям), поэтому последний месяц позиции немного сокращал. 💼

Мои позиции в портфеле:

Газпром (🎯: 420, 📈: 14%) — после небольшой фиксации прибыли по цене 390 продолжаю держать Газпром на значительную долю портфеля. Ситуация для компании благоприятная 👉 высокие цены на газ в начале 4кв2021 уже почти гарантировано обеспечат высокую среднюю цену реализации по итогам года. Ожидаю див. доходность выше 45 рублей.

En+ (🎯: 1130, 📈: 19%) — за неделю компания выросла почти на 15%✅. В связи с продолжением роста цен на алюминий ожидаю сильные финансовые результаты за 3-4кв2021. Также, есть высокая

Авто-репост. Читать в блоге >>> 🚢 ДВМП (FESH) - российский аналог Matson

🚢 ДВМП (FESH) - российский аналог Matson

▫️ Капитализация: 84 млрд

▫️ Выручка TTM: 82,4 млрд

▫️ Прибыль TTM: 14,3 млрд

▫️ P/E fwd 2021:2.3

▫️ P/B:5,15

👉 Бизнес компанииза 1П2021 включает:

— Морские перевозки (в основном в контейнеровозах и судах для навалочных грузов) — 85% от выручки

— Услуги порта (погрузка/разгрузка, хранение и т.д.) — 22% от выручки

— Железнодорожные перевозки и вспомогательные услуги формируют незначительную долю выручки

👉 Первые 2 сегмента по итогам 1П2021 сформировали практически всю операционную прибыль.

👉 Компания не платит дивиденды, дивидендная политика у компании, фактически отсутствует, что влияет на оценку компании.

На 30 июня 2021 года большей частью компании владеют 3 физ. лица: Северилов (23,8%), Рабинович (17,4%), Магомедов (32,5%). Андрей

Северилов приобрел долю в компании в начале октября 2020. Он является профессиональным инвестором в промышленные и финансовые активы, акционером КБ «ЛОКО-банк», «Сибирский Титан» и «ТомскАзот».

Авто-репост. Читать в блоге >>> URL

URL

Капит-я 84,0 млрд Выручка 2,2 млрд EBITDA – Прибыль 2,1 млрд Дивиденд ао – P/E 40,2 P/S 37,5 P/BV – EV/EBITDA – Див.доход ао 0,0%

Тут что-то не то с мультипликаторами)В таблицах МСФО/РСБУ всё сходится, а в уголку — неправильный расчет. 💵 QIWI (QIWI) - коротко о проблемах и перспективах

💵 QIWI (QIWI) - коротко о проблемах и перспективах

▫️ Капитализация: 39 млрд

▫️ Выручка TTM: 24 млрд

▫️ Прибыль TTM: 10,6 млрд

▫️ P/E fwd 2021:5,6

▫️ P/B:1,7

▫️ Прогноз. дивиденды 2021: 9%

👉 В 1П2021 выручка от платежей, связанных со ставками составила 37% (3,4 млрд рублей)

Существенную долю выручки генерируют денежные переводы во 2кв2021 наблюдался рост выручки от денежных переводов на 77% г/г, при увеличении объема платежей на 71%.

E-commerce показал незначительный рост объема платежей (+4% г/г) за 2кв2021, но существенное падение выручки (-15% г/г).

Остальные сегменты бизнеса генерируют незначительные доли выручки.

👉 Компания выплачивала и намерена выплачивать 50% от чистой прибыли в виде дивидендов.

✅ Компания продала убыточные проекты Рокетбанк и Совесть, что снизило операционные расходы на 26%, а SGA на 12%.

✅ Если денежные переводы продолжат расти такими же темпами, как в последние кварталы, то компания достаточно быстро (в 2023-24 году) компенсирует финансовые показатели 2020 года, даже с учетом падения некоторых сегментов.

Авто-репост. Читать в блоге >>>

dohod.ru Даёт следующий прогноз по дивидендам Киви

01.12.21г 21,57 руб.

27.04.22г 21,57 руб

22.06.22г 21,57 руб

07.09.22г 17,97 руб

Итог: 82,68 руб или 13% от текущих за следующие 12 месяцев.

www.dohod.ru/ik/analytics/dividend/qiwi

Alchemist01, они тупо по предыдущим периодам считают. Это нельзя назвать прогнозом. 🛢️ Роснефть (ROSN) - небольшой обзор компании и оценка перспектив

🛢️ Роснефть (ROSN) - небольшой обзор компании и оценка перспектив▫️ Капитализация: 6,1 трлн

▫️ Выручка TTM: 6,9 трлн

▫️ Прибыль TTM: 0,7 трлн

▫️ P/E fwd 2021:6

▫️ P/B: 1,3

▫️ Дивиденды прогн. 2021:8%

👉 Компания занимается разработкой месторождений и добычей нефти, а также её переработкой. Добыча газа составляет незначительную часть выручки и прибыли компании.

👉 Дивидендная политика устанавливает целевой размер дивидендных выплат 50% прибыли по МСФО.

👉 По данным за 2кв2021, 50% нефти идет на экспорт в Азию и Европу, а 45% нефти перерабатывается в РФ.

✅ За 1П2021 компания заработала 382 млрд чистой прибыли, а во 2кв2021 233 млрд (из-за роста цен на нефть).

На фоне продолжения роста цен на нефть и увеличения объемов добычи за 9мес2021 до уровней 2020 года, финансовые результаты по итогам 2021 года ожидаются сильными.

При средних ценах на нефть во 2П2021 на 10% выше, чем в 1П2021 компания может увеличить прибыль на

Авто-репост. Читать в блоге >>> ⚒️ Русолово (ROLO) - очень коротко об оценке компании

⚒️ Русолово (ROLO) - очень коротко об оценке компании

▫️ Капитализация: 30,8 млрд

▫️ Выручка TTM: 4,2 млрд

▫️ Прибыль TTM: 0,3 млрд

▫️ P/E fwd 2021:32

▫️ P/B: 10

👉 Единственная в России оловодобывающая компания. За 9мес2021 года было выпущено 2 078,8 тонн олова в концентрате. Входит в оловодобывающий дивизион Холдинга «Селигдар».

👉 Цена на олово, как и на многие металлы с ноября 2020 года выросла более чем в 2 раза.

✅ Отчет за 2П2021 показал рост выручки на 116% г/г, а прибыль выросла до 564 млн рублей, против убытка в 480 млн рублей в 1П2020. Такой эффект был вызван тем, что себестоимость добычи олова была близка к ценам реализации в 2020 году. Рост цен увеличил валовую маржу в 45 раз.

✅ Олово — достаточно перспективный металл, так как он используется в припоях. В 2021 году это видно по росту объемов добычи металла. За 1П2021 компания добыла олова на 19% больше, чем годом ранее. Также, компания начала добывать медны концентрат и вольфрамовый концентрат.

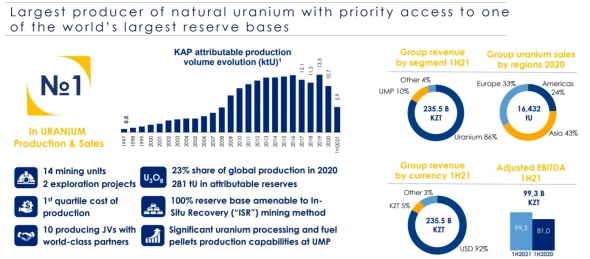

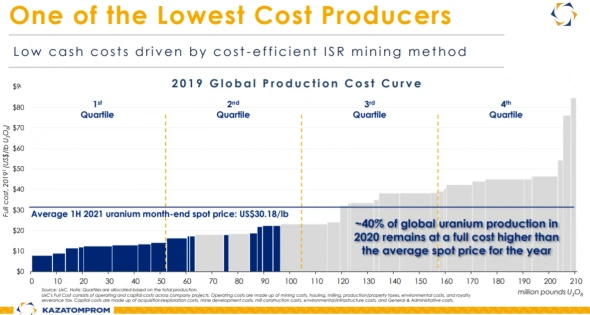

Авто-репост. Читать в блоге >>> ☢️ Kazatomprom (KAP) - краткий обзор бенефициара роста цен на уран

☢️ Kazatomprom (KAP) - краткий обзор бенефициара роста цен на уран

▫️ Капитализация: $9,2 b

▫️ Выручка TTM: $1.6 b

▫️ EBITDA TTM:$0,7 b

▫️ Прибыль TTM: $0.5 b

▫️ P/E fwd 2021: 9

▫️ P/E fwd 2025: 3,7

▫️ P/B: 3.3

👉 Производство урана — ключевой сегмент компании (86% выручки за 1П2021).

География продаж:

Европа — 33%

Азия — 43%

Америка — 24%

Компания занимает 23% долю в мировом производстве U3O8.

👉 В 1П2021 производство урана составила 5,9 кТонн.

За весь 2020 год -10,7 кТонн. Пик производства приходился на 2019 год (13,3 кТонн).

С 1997 года объемы производства выросли больше, чем в 15 раз.

👉 Себестоимость производства в 2019 году была значительно ниже 20 $/фунт (очень низкий показатель).

Авто-репост. Читать в блоге >>> 🔎 Сегежа (SGZH) - обзор компании (по многочисленным просьбам) 😊

🔎 Сегежа (SGZH) - обзор компании (по многочисленным просьбам) 😊

▫️ Капитализация: 149 млрд

▫️ Выручка TTM: 80,5 млрд

▫️ Прибыль TTM: 8,3 млрд

▫️ P/E fwd 2021: 10

▫️ P/B: 3,26

▫️ Дивиденды до 2023: не более 3,7%

t.me/taurenin - делаю только полезные посты

👉 Основные сегменты компании на 1П2021:

— Производство и реализация мешочной бумаги и бумажной упаковки

(40% выручки и 39% OIBDA)

— Производство пиломатериалов

(31% от выручки и 43% OIBDA)

— Производство фанеры и плит

(12% от выручки и 19% OIBDA)

— Производство клееных деревянных конструкций

(11% от выручки и 9% OIBDA)

— Сегмент «прочее» убыточен по OIBDA и занимает меньше 10% выручки.

Скорее всего, это убыток из-за продаж между сегментами.

👉 Компания вертикально-интегрированная. Проводит полный цикл лесозаготовки и переработки древесины. Самообеспеченность сырой древесиной составляет 78%.

Авто-репост. Читать в блоге >>> 💡 Актуальные идеи для инвестирования (отработал Газпром и пошел рост в нефтегазе)

💡 Актуальные идеи для инвестирования (отработал Газпром и пошел рост в нефтегазе)❗ Газпром (🎯: 420, 📈: 13%) — позавчера Газпром достиг цели 390 ✅. Все, кто хотел могли зафиксировать прибыль +35% за 2 месяца. Сам я продал меньшую часть позиции. Цены на газ остаются очень высокими думаю, что новые максимумы еще впереди.

Micron (🎯: 85, 📈: 21%) -на фоне дефицита полупроводников и роста цен FWD P/E CY 2021 будет меньше 10.

Matson (🎯: 100, 📈: 20%) — Цены на фрахт за неделю выросли на 4% (4кв2021 уже начинается ударно). Если цены за пару месяцев не упадут в 3 раза, то мы увидим здесь FWD P/E может быть меньше 4 по итогам 2021. Дефицит предложения на рынке морских перевозок остается актуальной проблемой. Эта компания — главный бенефициар.

БСП (🎯: 95, 📈: 20%) — акции продолжают расти, видимо на ожиданиях повышения дивидендов. Очень БСП остается самым дешевым банком на Мосбирже, fwd дивиденды и прибыль за 2021 будут отличными. Если, вдруг банк повысит

Авто-репост. Читать в блоге >>>

⚡ Блиц-обзор Акрона, КуйбышевАзота и ФосАгро

🔎 Цены на удобрения продолжают расти. Это можно увидеть как по графику цены на аммиачные удобрения DAP, которые содержат больше азота, чем MAP-удобрения, так и по Fertilizers Price Index. Индекс цен на удобренияс января по август прибавил больше 60%, а цены на DAP-удобрения выросли на 43%.

📈 Рост цен на газ добавляет позитива тем, что Европейские производители приостанавливают производство. Но, нужно иметь ввиду, что если цены на удобрения вырастут или на газ упадут — производства возобновятся.

❗ Насколько вырастут цены на удобрения и реагенты — неизвестно. Как долго это продлится — тоже пока непонятно. Но 2п2021 и начало 2022 года будут хорошими для производителей.

Выручка компаний коррелирует с ростом цен в 1П2021:

Акрон: 86 млрд р (+53% г/г)

Куйбышевазот: 38 млрд р (+45% г/г)

ФосАгро: 176 млрд р (+42% г/г)

📊 1. Акрон

— Капитализация 285 млрд р

— Скор. прибыль за 1П2021:

Авто-репост. Читать в блоге >>>

TAUREN, вспомним этот пост о том, какая из 3х компаний лучше. Смотрите на фундаментал, а не на сигналы РДВ.

Куйбазот стоит как вкопанный. ✈️ Аэрофлот (AFLT) - очень дорого и бесперспективно, но есть причина не падать

✈️ Аэрофлот (AFLT) - очень дорого и бесперспективно, но есть причина не падать▫️ Капитализация: 173 млрд

▫️ Выручка TTM: 348 млрд

▫️ Прибыль TTM: -89 млрд

▫️ P/E fwd 2022: 13,5

▫️ P/B: -1,4

🤔 Решил сделать обзор Аэрофлота так как за него достаточно часто спрашивают… Приведу буквально несколько метрик, которые сложат объективную картину по компании на ближайшие несколько лет.

❌ Первое и самое важное: Если смотреть на график за 5 лет, то может показаться, что Аэрофлот подешевел в 3 раза с 2017 года.

Не стоит забывать об огромной допэмиссии, которая размыла доли в 2,25 раза осенью 2020 г. Если открыть последний отчет за 1П2021, то сразу видно акций в обращениибыло 1063 млн штук на 30июня2020 ➡️ стало 2397 млн штук на 30июня2021.

❗ Если разделить капитализацию на кол-во акций до допэмиссии, то получим цену: около 158 рублей за акцию.

📊 Конечно, компания привлекла средства через допэмиссию, но сейчас посмотрим как они сжигаются ⬇️

Авто-репост. Читать в блоге >>>