QuantDetect FTC

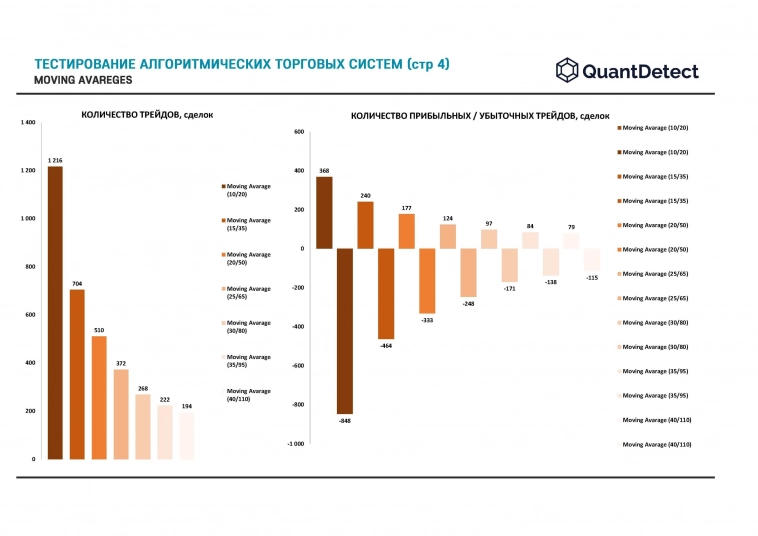

Тестирование Стратегии двух Скользящих средних (MA)

- 31 октября 2024, 10:33

- |

Сегодня инвестирование — это не просто выбор активов, это профессиональная диверсификация потенциальных доходов и диверсификация потенциальных рисков. Это умение найти и использовать все возможные инструменты для достижения стабильного роста капитала.

Задумываясь о совершенствовании трейдинговых стратегий, все мы приходим к выводу, что традиционные методы анализа данных становятся ограниченными. Человек способен обнаружить 5–10 закономерностей, иногда до 100, например на стратегии основанной на скользящей средней и цены, но этого недостаточно для работы на сложных и быстрых финансовых рынках.

Нужно больше возможностей для обработки информации, анализа и тестирования, и здесь на помощь приходят Алгоритмические стратегии (АС) и Машинное обучение (МО). За счет использования этих инструментов можно получить более глубокую картину рынка, которая остается нераскрытой полностью при ручном анализе.

Можно заранее понять, есть ли шанс получить прибыль и с какой вероятностью это может произойти, какие шансы получить убыток и какая вероятность его наступления. Тестирование исторических данных дает возможность увидеть потенциальное количество сделок, количество прибыльных и убыточных трейдов, максимальные просадки и, в принципе, результативность системы, в зависимости от настроек.

( Читать дальше )

- комментировать

- 295

- Комментарии ( 5 )

Преимущество машинного обучения в трейдинге

- 17 октября 2024, 06:21

- |

Задумываясь о совершенствовании трейдинговых стратегий, все мы приходим к выводу, что традиционные методы анализа данных становятся ограниченными. Человек способен обнаружить 5–10 закономерностей, иногда до 100, например на стратегии основанной на скользящей средней и цены, но этого недостаточно для работы на сложных и быстрых финансовых рынках. Нам нужно больше данных и возможностей для обработки информации, и здесь на помощь приходит машинное обучение (МО).

На данный момент МО используется потому, что оно позволяет анализировать огромные объемы данных и находить тысячи паттернов, которые недоступны человеческому мозгу, которые также в дальнейшем систематизируются и объединяются. За счёт этого можно получить более глубокую картину рынка и выявить текущие неэффективности, которые остаются незамеченными при ручном анализе.

В моделях МО интегрированы важнейшие элементы — money management и риск-менеджмент. Эти аспекты обеспечивают стабильность торговых стратегий. Используя эти данные, система автоматически корректирует объемы сделок и оценивает риски, позволяя минимизировать возможные убытки.

( Читать дальше )

Пять эффективных внедрений алгоритмических решений на $10 миллиардов

- 30 сентября 2024, 11:22

- |

1. Virtu Financial

Компания Virtu Financial обрабатывает более 40 миллионов сделок в день, что составляет более 25% всех акций, торгуемых на американских фондовых рынках. Внедрение алгоритмической торговли и высокочастотных операций позволило снизить средний спред на 30%, что соответствует экономии в $1,2 миллиарда для инвесторов. В 2021 году прибыль Virtu составила около $1,5 миллиарда, а общий объем торгов достиг $3,0 триллиона.

2. Two Sigma

Two Sigma управляет активами на сумму около $60 миллиардов, использует алгоритмические модели и машинное обучение для анализа рыночных данных. В результате внедрения технологий эффективность торговых операций возросла на 20%, а средняя годовая доходность фонда составила 15%. Только в 2020 году фонд заработал около $2,7 миллиарда, благодаря улучшению своих алгоритмических стратегий.

3. Renaissance Technologies

Фонд Renaissance Technologies, управляющий активами более $100 миллиардов, достигает ежегодной доходности около 39%. Использование ИИ для анализа данных увеличило эффективность торговых операций на 25%. Это привело к дополнительной прибыли около $2,5 миллиарда в год, а в 2021 году фонд прибыл на $13 миллиардов, что стало результатом успешной оптимизации стратегий и применения алгоритмических моделей.

( Читать дальше )

Искусственный интеллект и ваши инвестиции: как алгоритмы генерируют прибыль

- 23 сентября 2024, 15:26

- |

Искусственный интеллект (ИИ) радикально трансформирует финансовые рынки, отодвигая на второй план традиционные профессии аналитиков, трейдеров и управляющих активами. Алгоритмическая торговля, основанная на ИИ, становится основным инструментом на фондовых биржах, превосходя человеческие возможности в скорости, точности и объеме анализа. Будущее инвестиций — это мир, где алгоритмы управляют капиталом, оставляя все меньше пространства для участия человека.

ИИ действует полностью автономно, исключая субъективные ошибки, эмоциональные реакции и медленные решения, присущие людям. Алгоритмы способны анализировать терабайты данных в режиме реального времени, мгновенно адаптируясь к изменениям рыночных условий. Человеческие аналитики и трейдеры постепенно становятся устаревшими, поскольку ИИ принимает более точные и быстрые решения. Например, фонд Bridgewater Associates, управляемый Рэйем Далио, использует алгоритмы для принятия решений на основе данных, что позволило ему привлечь активы более чем на $120 млрд. Компания активно инвестирует в ИИ, стремясь автоматизировать до 75% своих процессов управления активами.

( Читать дальше )