ПростоPROжизнь

Пассивный доход перевалил за 52000 рублей в месяц: Рассказываю, как добился потрясающих результатов

- 27 сентября 2024, 11:08

- |

Казалось бы, внёс на ИИС 400к рублей в год и вернул 52к на следующий год. Но везде есть нюансы. Выплата разовая и налогов требуется уплатить на сумму, не менее возвращаемой.

Но как получать в среднем 52000 рублей каждый месяц, ничего не делая? Всё очень и очень просто. Работать, работать и ещё раз работать. На работе, над собой и своим портфелем. Делов то.

Обо всём по порядку и более подробно

Благодаря своей волшебной табличке по учёту всех движений денежных средств, получил среднемесячный доход (копейка в копейку) — 57 765,75 р., или 422 0118,6 р. за 8 месяцев. И эта сумма без учёта налогового вычета (257 405 р.), кэшбэков (133 720 р.), баллов сетевых магазинов и рекомендательных ништяков. Только купоны, дивиденды, вклады и накопительные счета. Пассивный доход.

Для любознаек просуммирую все доходы и получаю среднее значение — 101 633 р. в месяц (блин, сам в шоке). А деньги-то где? Всё реинвестировано, ну ок, 90% реинвестировано.

Для понимания, вес всего ликвидного портфеля на сегодняшний день составляет 4.5М.

( Читать дальше )

- комментировать

- 446

- Комментарии ( 8 )

Продал более 60% доли облигационного портфеля: Покупаю акции легендарных Российских компаний

- 23 сентября 2024, 11:39

- |

Прекрасное время коррекции миновало (или нет), открыв новые возможности для инвесторов любящих «переобуваться». Что это значит? Уметь менять инвестиционную стратегию в зависимости от текущей конъюнктуры рынка.

Немного истории моего инвест-портфеля

В декабре 2023 года продал практически все акции, зафиксировав неплохой плюс с 2022 года. Сколько плюс? Одних налогов было порядка 60к. Нормальный такой плюс для моего капитала.

Высвободившийся кэш направил в покупку ОФЗ с постоянным купоном, думая. что пик инфляции пройден и ЦБ вот-вот начнёт снижать ключ. Но не тут то было. Ключ рос, портфель падал. ОФЗэшек набрал на ИИС свой, ИИС супруги и спецом открытый счёт в Альфе.

Усреднял позиции каждый месяц, особо не смотря на величину купона. Главное — средняя месячная выплата, достигшая к сентябрю 2024 суммы в 8,5к рублей. Вложено всего в ОФЗ с начала года почти 1,2 миллиона рублей.

Переобувание стратегии и покупка акций

( Читать дальше )

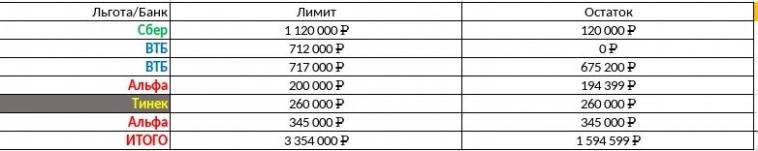

Обзор остатков по кредитным картам на 3.3 Миллиона рублей

- 20 сентября 2024, 12:15

- |

Давно не подбивал бабки по кредиткам, что очень и очень не практично. Хотя, главное вносить на них кэш, а бабки подбить время всегда найдётся. Сегодня, 20 сентября, оно нашлось.

Немного предыстории

Всегда был ярым противником кредитов и кредитных карт. Ладно, последние 3-4 года. Проклинал всеми правдами и неправдами американских рептилоидов, придумавших «бесплатные» деньги для рядового негра. А ныне и мы стали жертвами «бесплатных» денег. На кредитке ж деньги мои, а совсем не банка. Ну-ну.

Но в начале года прослышал, что особо хитрые инвесторы (сейчас их винят во всех грехах, мол, нечего было пиз.еть на каждом углу) используют кредитки в кредитной карусели успешного успеха. И я стал одним из этих хитрецов, примкнул с стану хитро.пых. Набрал кредиток на 3.3 мульта и пустил их в дело.

Но сказочке рано или поздно приходит конец, кто заработал, тот молодец. Всего, по моим скромным прикидкам, удалось поднять на этом нехитром деле около 153 000 Р. Плюс-минус. Даже более плюс, чем минус.

( Читать дальше )

Обзор трат августа 2024: Куда слил всё честно заработанное

- 09 сентября 2024, 11:56

- |

Не больше зарабатывать, а меньше тратить! Такому учат нас успешные рептилоиды, и я абсолютно согласен с этим утверждением. Но чем дольше нахожусь в стадии формирования капитала, тем чаще пересматриваю эту поговорку.

Меньше тратить крайне важно в самом начале инвестиционного пути. Только выработав привычку экономить, сберегать заработанное, возможно накопить сикстиллионы рублей. В большинстве случаев. Теперь же я трачу гораздо больше. Вот вам пруфчики августа.

Обзор трат от меньшего к большему

Все свои расходы уже третий год делю по-категорийно. В начале каждого года пересматриваю некоторые из разделов. Что-то объединяю, например аптеки и клиники теперь «Здоровье». Что-то вообще удаляю — алкоголь. Далее разбор МОИХ категорий.

Интернет, связь, подписки, 1 853 р.

Здоровье и красота, 2 043 р.

Транспорт, 3 184 р. Автобус, такси, маршрутка.

Инвест счета детей, 6 200 р. В следующем году объединю эту статью расходов с инвестиционной.

Дети, 7 922 р. Да, они всё-таки требуют трат...

ЖКХ, 8 424 р.

( Читать дальше )

Размышления по текущей ситуации на фондовом рынке: Когда начать покупать акции

- 05 сентября 2024, 14:17

- |

Как Вы прекрасно знаете, индекс Мосбиржи пробил снизу отметку в 2600 пунктов. Ложный ли это пробой, пока ХЗ. Но тем не менее цены на многие компании уже привлекательны.

И меня всё чаще посещают лихие, как 90-ые, мысли — начать покупать акции. Опять и снова.

Кэш для этого, в отличии от большинства инвесторов, у меня есть. В облигациях запарковано порядка 1 миллиона рублей. Доходность отрицательная. Вклады не беру в расчёт, они неприкасаемы ещё 2,5 года, там порядка 3 Мультов.

В планах «скинуть» половину ОФЗ, пропорционально сократив ежемесячный купонный доход до максимально близкого к среднему значению.

Но самое интересное в другом. Точка входа. Когда покупать? Это на левой части графика всё предельно понятно. Внизу купил, вверху продал. Профит! Но что будет завтра никто не знает.

Один раз я «угадал», продав акции на околопиковых отметках в декабре 2024 года. Удастся ли сейчас также «удачно» купить, я не знаю.

Главным для меня остаётся одно — не останавливаться на покупках. Вложив однажды 100к, миллионером не стать. Так и здесь. Продолжаю думать и придерживаться плана под названием «Продолжаю богатеть».

( Читать дальше )

Легендарные итоги августа 2024: Продолжаю копить миллионы рублей

- 03 сентября 2024, 15:27

- |

Врываюсь в кострорябиновый сентябрь с ноги офигительной статьёй о том, как я продолжаю эффективно богатеть, в отличие от индекса Мосбиржи. Бугага.

Отчёт о том, что удалось, а чего нет. Первого было больше, нежели второго. Задача посмотреть, как близко приблизился к цели на 2024 год — пополнить инвестчсета на суммы, не менее уровня 2023 года. Тогда эта цифра равнялась (открываю табличку доходов/расходов) 1495 246 Р. В этом году планочку надо бы перешагнуть, хотя бы с поправкой на инфляцию и её ожидания.

Сколько удалось внести денег в это августовское «казино»

Против жирнющего июля, август оказался куда более скромным. Сказались покупки санаторно-курортного лечения на берегах житницы России. С зарплатных денег пополнил счёт на (примерно) 9К, а вот с «левака» на целых 51К. Почти 6-кратная разница в сторону пассивного дохода.

Левый кэш преимущественно представлен вкладами, купонами и кещбекам (так же произносится?).

Август стал для меня вторым с конца по пополнениям. Меньше было только в мае — гордые 5 тыщ улетели в копилку успешного успеха.

( Читать дальше )

С праздником будущих успешных инвесторов

- 01 сентября 2024, 07:22

- |

🎂 С праздником всех будущих успешных инвесторов!

Учение свет — неучение тьма.

Век живи — век учись.

Именно образование позволяет нам становиться теми, кем мы будем являться. Школа, а в особенности начальная школа — это основание и фундамент будущего человека. Без них успешных стен, перекрытий и кровли не построить.

Для меня 1 сентября праздник двойной. Сегодня день рождения моей мамы ❤️ Поздравил её конечно же.

Всем родителям желаю терпения в новом учебном году, а всем ученикам — только успешного успеха!

С праздником, Роднульки! 😘

Как не потерять деньги: 9 ошибок, которых следует избегать при падении фондового рынка

- 06 августа 2024, 16:21

- |

Падение индексов продолжается. Наш суверенный iMOEX уже отъехал на 20% вниз сначала года. Акции всегда растут в цене! Растут, но на длительном интервале. Да и не все акции, как и фрукты, одинаково полезны.

В мире инвестиций рынок постоянно колеблется, и падение индексов — неизбежная часть этого процесса. И, как правило, падения эти случаются внезапно, прилетая к нам «чёрным лебедем». Для многих инвесторов резкая коррекция рынков вызывает страх и панику, что приводит к поспешным и часто неправильным решениям.

В таких ситуациях важно сохранять хладнокровие и избегать распространенных ошибок, которые могут усугубить потери. Предлагаю рассмотреть 9 ошибок, которые нельзя допускать при формировании вашего инвестиционного портфеля при падении индексов, чтобы минимизировать риски и сохранить долгосрочные цели.

1. Паниковать и продавать активы

Паника — худший враг инвестора. Продажа активов на спаде фиксирует убытки и лишает вас возможности участвовать в последующем восстановлении рынка. Лучшим решением будет выдохнуть и ещё раз вспомнить для чего были куплены те или иные бумаги. Чтобы продать в минус? Не уверен.

( Читать дальше )

теги блога ПростоPROжизнь

- кредитный рейтинг

- FIRE

- IMOEX

- MCFTRR

- автокредит

- автомобили

- акции

- банки

- брокеры

- Василий Олейник

- вклад

- вклады

- Владимир Путин

- втб

- Газпром

- гараж

- Депозиты

- дивиденды

- Дональд Трамп

- заработная плата

- ЗОЖ

- иис

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- инфляция в России

- ипотека

- искусственный интеллект

- Итоги года

- итоги месяца

- Итоги недели

- капитал

- Ключевая ставка ЦБ РФ

- кредит

- кредитные карты

- кредиты физлиц

- купонный доход

- личные финансы

- личный бюджет

- личный опыт

- м.видео

- Магнит

- ммк

- мобильный пост

- накопление

- накопления

- налогообложение на рынке ценных бумаг

- нлмк

- Новатэк

- новичкам

- облигации

- отчеты МСФО

- ОФЗ

- офз 26246

- оффтоп

- ошибки

- пассивный доход

- Пенсия

- портфель инвестора

- потребление

- прогноз 2024

- прогноз 2025

- продажи автомобилей

- продажи автомобилей в россии

- рынок автомобилей

- сбербанк

- СБП

- Северсталь

- семейный бюджет

- сложный процент

- тинькофф банк

- транснефть

- трейдинг

- успех в деле

- Финансовая грамотность

- Финансовая независимость

- фьючерс MIX

- ЦБ РФ

- цитаты известных людей

- Чёрная Пятница

- экономика России

- ЮГК Южуралзолото