Оксана Гафаити

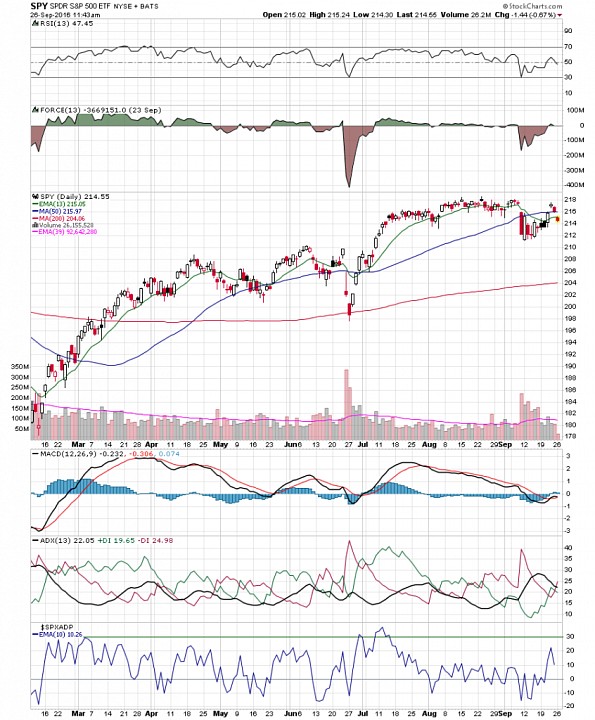

Рынок застрял в боковике (обзор S&P 500 на 10.10.16)

- 10 октября 2016, 12:23

- |

Мои «прошлонедельные» ожидания импульса не оправдались. Рынок, словно приклеенный, остается в боковике. На редкость в узком боковике. Судите сами: 5, 10, 21-дневные скользящие средние сошлись в одной цене — $215,39, а это происходит не часто. Вся активность на рынке сейчас сводится к ротации внутри секторов — деньги просто перетекают из более слабых групп (XLU, XLB, XLP) в более сильные (XLF, XLE, XLK).

( Читать дальше )

- комментировать

- 16

- Комментарии ( 0 )

Как оценить вероятность изменения процентной ставки на рынке

- 10 октября 2016, 09:43

- |

Одним из простых и популярных (во многом благодаря СМИ) способов проверить вероятность изменения процентной ставки на американском рынке является FedWatch Tool. Этот индекс отслеживает динамику цены 30-дневного фьючерса на ставку по федеральным фондам США и оценивает по ней ожидания рынка относительно текущей ставки.

( Читать дальше )

Почему падает золото и что с этим делать?

- 05 октября 2016, 15:01

- |

Золото (GLD) давно показывало слабость, но вчера оно просело сразу на 3,5% и что более важно — пробило значимый уровень поддержки ($124). Причиной падения стал укрепившийся доллар США (UUP) и рост доходности по облигациям ($TNX). А когда доходность по бондам растет, то золото падает.

( Читать дальше )

Почему СМИ любят графики с арифметической шкалой

- 04 октября 2016, 16:31

- |

При подготовке инструкции по работе с графиками на сайте Stockcharts.com я не уточнила такой важной момент, как выбор шкалы. Уточняю. Если вы посмотрите на график движения цены, то увидите на нем две оси. По горизонтальной оси X отложено время, по вертикальной оси Y — цена. Для оси X используется арифметическая (линейная) шкала. Для оси Y может применяться как арифметическая, так и логарифмическая шкала. В чем их отличие?

( Читать дальше )

Рынок готовится к росту (обзор S&P 500 на 03.10.16)

- 03 октября 2016, 17:05

- |

За прошедшую неделю на рынке мало что изменилось: Nasdaq 100 (QQQ) продолжил расти, S&P 500 (SPY) и Dow Jones Industrial Average (DIA) продолжили двигаться в боковике. Однако несмотря на отсутствие перемен на поверхности, в глубине рынка они есть, и о них я расскажу тем, кто откроет скрытый контент на моем блоге.

Что касается секторов S&P 500, то рост цен на нефть сделал лидером энергетический сектор (XLE), а рост доходности ($TNX) сделал сектор коммунальных услуг (XLU) слабейшим (почему так происходит, я пишу здесь). При этом рост доходности по 10-летним облигациям ($TNX) помог финансовому, а прежде всего банковскому, сектору (XLF) восстановиться. Оба сектора лихорадило на фоне проблем с Deutsche BankDB $13.09 +14.02%, акции которого упали до 30-летнего минимума.

( Читать дальше )

График, который поможет быстро определить настроение рынка

- 30 сентября 2016, 13:09

- |

В предыдущем видео я рассказывала о том, как определять настроение рынка и устойчивость тренда с помощью коэффициента относительной силы (Relative Strength Ratio, RS). В этом видео я покажу, как анализировать данный коэффициент на графике. (О том, как строить график на сайте Stockcharts.com, читайте и смотрите здесь.)

( Читать дальше )

Как быстро определить настроение рынка и устойчивость тренда?

- 29 сентября 2016, 11:58

- |

( Читать дальше )

Как проверить силу акции и стоит ли ее покупать?

- 28 сентября 2016, 11:53

- |

В этом видео я расскажу, как проверить силу актива с помощью коэффициента относительной силы (Relative Strength Ratio, RS). Данный коэффициент является одним из наиболее эффективных инструментов для анализа акций и сравнения классов активов. Он представляет собой отношение отдельной акции (или сектора) к рыночному индексу, например, S&P 500 ($SPX).

( Читать дальше )

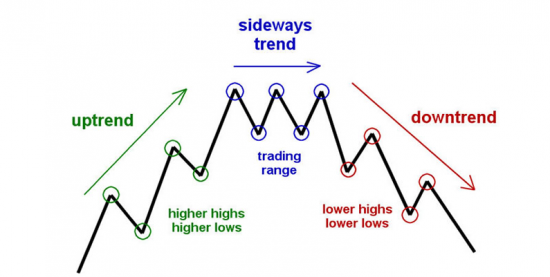

Что нужно для успешной торговли по тренду

- 27 сентября 2016, 11:37

- |

Для прицельной торговли по тренду в обойме должно быть три патрона: 1. Тренд на рынке. 2. Тренд в активе. 3. Импульс для продолжения движения. И в этом посте я на примере акций NVIDIA Corp. (NVDA) покажу, как их заряжать (читай: определять). Я не случайно выбрала эту бумагу. Она наиболее точно отражает мое представление о том, как должен выглядеть график актива, чтобы его торговать в направлении тенденции.

( Читать дальше )

Рынок пока не хочет расти (обзор S&P 500 на 26.09.16)

- 26 сентября 2016, 20:57

- |

На прошлой неделе случилось то, что так ждали рынки — заседание ФРС. Ставку оставили без изменений, при этом прогноз по ВВП США сократили с ожидавшихся ранее 1,9–2% до 1,7–1,9%. Для акций снижение экономического роста не есть хорошо, однако рынки эту информацию пропустили и до пятницы росли. В пятницу все вернулось на круги своя и индексы (DIA, SPY, QQQ) закрыли свой гэп, развернув двухдневный рост.

( Читать дальше )

теги блога Оксана Гафаити

- 3-НДФЛ

- ABT

- ETF

- etf фонд

- etf фонды

- finviz.com

- herbalife

- Interactive Brokers

- NYSE

- Python

- S&P500

- S&P500 фьючерс

- spy

- SPY анализ рынка американский рынок

- XLY

- акции

- акции США

- алготрейдинг

- американские акции

- американский рынок

- американский рынок акций

- Анализ S&P_500

- анализ акций

- анализ отчета

- анализ портфеля

- анализ рынка

- анализ рынка акций

- анализ рынка США

- анализ секторов

- биржевой фонд

- биржевой фонд ETF

- биткоин

- брокер

- бэктестинг

- выбор акций

- дивиденды

- доходность портфеля

- золото

- инвестирование

- инвестиции

- коррекция

- Коррекция S&P500

- коррекция в америке

- коррекция в США

- криптовалюта

- налоги

- настроение рынка

- начать торговать

- НДФЛ

- НДФЛ по операциям с ценными бумагами

- нефтегаз

- нефтегазовый сектор

- нефть

- Обзор акций

- обзор рынка

- облигации

- опцион

- опцион пут

- опционы

- отбор акций

- отбор акций NYSE

- отчет

- отчет о движении денежных средств

- отчетность

- оффтоп

- пассивные инвестиции

- поиск акций

- покупка акций

- портфель

- портфельные инвестиции

- портфельные стратегии

- прогноз

- прогноз рынка

- прогноз рынка акций

- ралли

- распределение активов

- ребалансировка портфеля

- риск

- риски

- российские акции

- рынок

- рынок акций

- Рынок акций США

- рынок США

- рыноксша

- сектор

- секторы

- стоп лосс

- стратегия торговли

- торговая стратегия

- торговля

- торговля по тренду

- Торговые идеи

- торговые сигналы

- Трамп

- трейдинг

- тренд

- формирование портфеля

- фундаментальный анализ

- Эмоции в трейдинге